Stabilus SE Frankfurt am Main ISIN DE000STAB1L8

WKN STAB1L Eindeutige Kennung des Ereignisses: 288bb5efa57bed11813d005056888925 Einladung zur ordentlichen Hauptversammlung Hiermit laden wir unsere Aktionäre zu der am Mittwoch, den 15. Februar 2023, um 9:30 Uhr (MEZ)stattfindenden ordentlichen Hauptversammlung der Stabilus SE ein. Die Hauptversammlung wird auf Grundlage von § 26n Abs. 1 des Einführungsgesetzes zum Aktiengesetz („EGAktG“) mit Zustimmung des Aufsichtsrats in der Form einer virtuellen Hauptversammlung gemäß § 118a Aktiengesetz („AktG“) ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten abgehalten. Die gesamte Hauptversammlung wird für ordnungsgemäß angemeldete Aktionäre bzw. deren Bevollmächtigte im passwortgeschützten Internetservice („HV-Portal“), der über einen Link auf der Internetseite der Stabilus SE unter | www.stabilus.com/investoren/hv |

zugänglich ist, live in Bild und Ton übertragen. Die Stimmrechtsausübung der Aktionäre erfolgt – durch die Aktionäre selbst oder durch Bevollmächtigte – ausschließlich im Wege der elektronischen Briefwahl oder durch Erteilung von Vollmacht und Weisungen an die von der Gesellschaft benannten Stimmrechtsvertreter. Ort der Hauptversammlung im Sinne des Aktiengesetzes ist VuV-Akademie, Stresemannallee 30, 60596 Frankfurt am Main. Eine physische Präsenz der Aktionäre und ihrer Bevollmächtigten am Ort der Hauptversammlung ist ausgeschlossen. Weitere Einzelheiten und Informationen finden sich am Ende der Einladung im Anschluss an die Tagesordnung und die Anlagen zur Tagesordnung. Tagesordnung| 1. | Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses zum 30. September 2022, des zusammengefassten Lageberichts für die Stabilus SE und den Konzern mit dem erläuternden Bericht des Vorstands zu den Angaben nach § 289a HGB und § 315a HGB sowie des Berichts des Aufsichtsrats für das Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 Die genannten Unterlagen sind von der Einberufung der Hauptversammlung an über die Internetseite der Stabilus SE unter | www.stabilus.com/investoren/hv |

zugänglich. Sie werden dort auch während der Hauptversammlung zugänglich sein. Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss bereits gebilligt; der Jahresabschluss ist damit festgestellt. Gemäß den gesetzlichen Bestimmungen ist daher zu Tagesordnungspunkt 1 keine Beschlussfassung vorgesehen. | | 2. | Beschlussfassung über die Verwendung des Bilanzgewinns Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 erzielten Bilanzgewinn der Stabilus SE in Höhe von EUR 349.745.676,94 wie folgt zu verwenden: | a) | Ausschüttung einer Dividende von EUR 1,75

je dividendenberechtigter Stückaktie (bei 24.700.000 dividendenberechtigten Stückaktien) | EUR | 43.225.000,00 | | b) | Vortrag auf neue Rechnung | EUR | 306.520.676,94 | | | | EUR | 349.745.676,94 |

Bis zur Hauptversammlung kann sich die Zahl der dividendenberechtigten Aktien verändern. In diesem Fall wird, bei unveränderter Ausschüttung von EUR 1,75 je dividendenberechtigter Stückaktie, der Hauptversammlung ein entsprechend angepasster Beschlussvorschlag über die Gewinnverwendung unterbreitet. Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden Geschäftstag, mithin am 20. Februar 2023, fällig. | | 3. | Beschlussfassung über die Entlastung der Mitglieder des Vorstands Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Vorstands der Gesellschaft, die im Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 amtiert haben, für diesen Zeitraum Entlastung zu erteilen. | | 4. | Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats Vorstand und Aufsichtsrat schlagen vor, den Mitgliedern des Aufsichtsrats der Gesellschaft, die im Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 amtiert haben, für diesen Zeitraum Entlastung zu erteilen. | | 5. | Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr vom 1. Oktober 2022 bis zum 30. September 2023 sowie des Prüfers für eine etwaige prüferische Durchsicht des Halbjahresfinanzberichts zum 31. März 2023 Der Aufsichtsrat schlägt, gestützt auf die Empfehlung seines Prüfungsausschusses, vor, die Deloitte GmbH Wirtschaftsprüfungsgesellschaft, München, zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr vom 1. Oktober 2022 bis zum 30. September 2023 sowie zum Prüfer für eine etwaige prüferische Durchsicht des Halbjahresfinanzberichts zum 31. März 2023 zu bestellen. Der Empfehlung des Prüfungsausschusses zu dem Beschlussvorschlag ist ein nach Art. 16 der Verordnung (EU) Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission („EU-Abschlussprüferverordnung“) durchgeführtes Auswahlverfahren vorangegangen. Im Anschluss daran hat der Prüfungsausschuss dem Aufsichtsrat unter Angabe von Gründen die Deloitte GmbH Wirtschaftsprüfungsgesellschaft, München, und die Rödl & Partner GmbH Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft, Nürnberg für das ausgeschriebene Prüfungsmandat empfohlen und eine begründete Präferenz für die Deloitte GmbH Wirtschaftsprüfungsgesellschaft, München, mitgeteilt. Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine die Auswahlmöglichkeiten beschränkende Klausel im Sinne des Art. 16 Abs. 6 der EU-Abschlussprüferverordnung auferlegt wurde. | | 6. | Beschlussfassung über die Billigung des Vergütungssystems für die Vorstandsmitglieder Das bisherige Vergütungssystem für die Mitglieder des Vorstands wurde auf der Hauptversammlung am 16. Februar 2022 unter luxemburgischem Recht zur Abstimmung gestellt und mit einer Mehrheit von 93,3 % angenommen. Aufgrund des Rechtsformwechsels der Gesellschaft von einer Société Anonyme (S.A.) nach luxemburgischem Recht in eine europäische Aktiengesellschaft (Societas Europaea, SE) und der anschließenden Sitzverlegung der Gesellschaft vom Großherzogtum Luxemburg in die Bundesrepublik Deutschland gelten neue Anforderungen an die Ausgestaltung der Vorstandsvergütung, die aus den Regelungen des Aktiengesetzes und des Deutschen Corporate Governance Kodex („DCGK“) hervorgehen. Vor diesem Hintergrund hat der Aufsichtsrat am 8. Dezember 2022 ein neues Vergütungssystem für die Mitglieder des Vorstands beschlossen, das den Vorgaben des Aktiengesetzes entspricht und die Empfehlungen des DCGK berücksichtigt. Der Aufsichtsrat schlägt vor, das als Anlage zu diesem Tagesordnungspunkt 6 im Anschluss an die Tagesordnung wiedergegebene, vom Aufsichtsrat beschlossene Vergütungssystem für die Mitglieder des Vorstands gemäß § 120a Abs. 1 AktG zu billigen. | | 7. | Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 Vorstand und Aufsichtsrat einer börsennotierten Aktiengesellschaft haben gemäß § 162 AktG jährlich einen Vergütungsbericht über die Vergütung der Organmitglieder im letzten Geschäftsjahr zu erstellen. Gemäß § 120a Abs. 4 AktG beschließt die Hauptversammlung einer börsennotierten Gesellschaft über die Billigung des nach § 162 AktG erstellten und geprüften Vergütungsberichts für das vorangegangene Geschäftsjahr. Der von Vorstand und Aufsichtsrat erstellte Vergütungsbericht für das Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 wurde gemäß § 162 Abs. 3 AktG vom Abschlussprüfer KPMG AG Wirtschaftsprüfungsgesellschaft, Frankfurt am Main, dahingehend geprüft, ob die Angaben nach § 162 Abs. 1 und Abs. 2 AktG gemacht wurden. Darüber hinaus wurde der Abschlussprüfer beauftragt, auch eine inhaltliche Prüfung des Vergütungsberichts durchzuführen. Der vom Abschlussprüfer über die Prüfung des Vergütungsberichts erstellte Vermerk ist dem Vergütungsbericht beigefügt. Den Vergütungsbericht samt Prüfungsvermerk für das Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 („Geschäftsjahr 2022“) finden Sie im Anschluss an die Tagesordnung in der Anlage zu diesem Tagesordnungspunkt 7 sowie auf der Internetseite der Stabilus SE unter | www.stabilus.com/investoren/hv |

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 zu billigen. | | 8. | Beschlussfassung über die Neuwahl von vier Aufsichtsratsmitgliedern Der Aufsichtsrat setzt sich gemäß Art. 40 Abs. 2, Abs. 3 der Verordnung (EG) Nr. 2157/2001 des Rates vom 8. Oktober 2001 über das Statut der Europäischen Gesellschaft (SE) („SE-VO“), § 17 Abs. 1 SE-Ausführungsgesetz („SEAG“) und § 11 Abs. 1 der Satzung der Stabilus SE aus fünf Mitgliedern zusammen. Die Aufsichtsratsmitglieder werden von der Hauptversammlung gewählt. Die Hauptversammlung ist an Wahlvorschläge nicht gebunden. Derzeit gehören die folgenden Personen dem Aufsichtsrat an: | - | Dr. Stephan Kessel, Vorsitzender; | | - | Dr. Ralf-Michael Fuchs, stellvertretender Vorsitzender; | | - | Dr. Joachim Rauhut; | | - | Dr. Dirk Linzmeier; | | - | Inka Koljonen. |

Mit Beendigung der am 15. Februar 2023 stattfindenden ordentlichen Hauptversammlung endet die Amtszeit der vorgenannten Herren Kessel, Fuchs, Rauhut und Linzmeier. Es ist deshalb eine Neuwahl von vier Aufsichtsratsmitgliedern durch die Hauptversammlung erforderlich. Nach § 11 Abs. 2 der Satzung erfolgt die Bestellung der Mitglieder des Aufsichtsrats vorbehaltlich einer anderweitigen Festlegung der Amtszeit bei der Wahl durch die Hauptversammlung für einen Zeitraum bis zum Ende der Hauptversammlung, die über die Entlastung für das vierte Geschäftsjahr nach Beginn der Amtszeit beschließt, längstens jedoch für sechs Jahre. Das Geschäftsjahr, in welchem die Amtszeit beginnt, wird hierbei nicht mitgerechnet. Wiederbestellungen sind zulässig. Um bei der Zusammensetzung des Aufsichtsrats künftig flexibler auf sich gegebenenfalls ändernde Anforderungen an die Kompetenzen reagieren zu können, sollen die bei dieser Wahl vorgeschlagenen Amtszeiten für die nachstehend genannten Kandidaten unterschiedlich lang sein, was der Einführung einer Staffelungsstruktur im Aufsichtsrat (sog. „Staggered Board“) dient. Hierdurch soll vermieden werden, dass in einer Hauptversammlung eine Neuwahl aller Aufsichtsratsmitglieder erforderlich wird, was zu einem Verlust von Wissen führen kann. Der Übergang zu einem Staggered Board schafft demgegenüber – zusätzlich zur Steigerung der Flexibilität des Gremiums – größere Ausgewogenheit zwischen der Bewahrung bestehender und der Gewinnung neuer Expertise und stärkt damit die Kontinuität der Arbeit des Aufsichtsrats. Hierdurch wird regelmäßig auch die Einarbeitung neuer Aufsichtsratsmitglieder in ihre neuen Aufsichtsratsaufgaben verbessert. Schließlich erleichtern unterschiedliche Amtszeiten die Suche nach geeigneten Nachfolgekandidaten für den Aufsichtsrat, da die Mitglieder des Aufsichtsrats nicht gebündelt in einer einzigen Hauptversammlung neu zu wählen sind. Mit der so geänderten Besetzungssystematik sollen auch die Erwartungen internationaler Investoren berücksichtigt werden. Daher soll Herr Dr. Dirk Linzmeier (8.4) für fünf Jahre, Herr Dr. Ralf-Michael Fuchs (8.2) für vier Jahre, Herr Dr. Stephan Kessel (8.1) für drei Jahre und Herr Dr. Joachim Rauhut (8.3) für zwei Jahre gewählt werden. Auf Vorschlag des Vergütungs- und Nominierungsausschusses und unter Berücksichtigung der Ziele für die Zusammensetzung des Aufsichtsrats sowie des für das Gesamtgremium entwickelten Kompetenzprofils und Diversitätskonzepts schlägt der Aufsichtsrat daher vor, folgende Personen mit Wirkung ab Beendigung der Hauptversammlung vom 15. Februar 2023 in den Aufsichtsrat der Stabilus SE zu wählen: | 8.1 | Dr. Stephan Kessel, wohnhaft in Ronnenberg, selbständiger Berater, Mitglied der Geschäftsführung, Hitched Holdings 1 B.V., Schiphol, Niederlande, für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr vom 1. Oktober 2024 bis zum 30. September 2025 beschließt; | | 8.2 | Dr. Ralf-Michael Fuchs, wohnhaft in Frankfurt am Main, selbständiger Berater, ehemaliges Mitglied des Senior Executive Board und Leiter des Unternehmensbereichs Measuring and Process Systems, Dürr AG, Stuttgart, und ehemaliges Mitglied der Geschäftsführung, Nagahama Seisakusho Ltd., Osaka, Japan, für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr vom 1. Oktober 2025 bis zum 30. September 2026 beschließt; | | 8.3 | Dr. Joachim Rauhut, wohnhaft in München, selbständiger Berater, ehemaliges Mitglied des Vorstands der Wacker Chemie AG, München, für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr vom 1. Oktober 2023 bis zum 30. September 2024 beschließt; | | 8.4 | Dr. Dirk Linzmeier, wohnhaft in München, Mitglied der Geschäftsführung und Chief Executive Officer der TTTech Auto AG, Wien, Österreich, für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr vom 1. Oktober 2026 bis zum 30. September 2027 beschließt. |

Es ist vorgesehen, dass Herr Dr. Stephan Kessel im Fall seiner Wahl durch die Hauptversammlung für den Vorsitz im Aufsichtsrat vorgeschlagen wird. Dr. Stephan Kessel ist er derzeit Aufsichtsratsvorsitzender bei der Novem Group S.A, Luxemburg, Großherzogtum Luxemburg. Dr. Joachim Rauhut ist Mitglied des Aufsichtsrats der MTU Aero Engines AG, München und der creditshelf AG, Frankfurt am Main. Im Übrigen gehören die vorgeschlagenen Kandidaten keinem anderen gesetzlich zu bildenden Aufsichtsrat oder vergleichbaren in- oder ausländischen Kontrollgremium von Wirtschaftsunternehmen im Sinne des § 125 Abs. 1 Satz 5 AktG an. Sowohl der zur Wahl vorgeschlagene Herr Dr. Rauhut als auch Frau Inka Koljonen, deren Bestellung noch bis zur Beendigung der Hauptversammlung, die über die Entlastung für das am 30. September 2026 endende Geschäftsjahr beschließt, läuft, verfügen über Sachverstand auf dem Gebiet der Rechnungslegung und über Sachverstand auf dem Gebiet der Abschlussprüfung und erfüllen damit die Anforderungen des § 100 Abs. 5 AktG. Die zur Wiederwahl vorgeschlagenen Kandidaten sind in ihrer Gesamtheit mit dem Sektor, in dem die Gesellschaft tätig ist, vertraut. Zwischen den vorgeschlagenen Kandidaten und der Stabilus SE oder deren Konzerngesellschaften, den Organen der Stabilus SE sowie einem wesentlich an der Gesellschaft beteiligten Aktionär bestehen nach Einschätzung des Aufsichtsrats keine persönlichen oder geschäftlichen Beziehungen i.S.d. Ziffer C.13 DCGK. Die vorgeschlagenen Kandidaten sind nach Einschätzung des Aufsichtsrats als unabhängig von der Gesellschaft und vom Vorstand anzusehen. Der Aufsichtsrat hat sich zudem bei sämtlichen Kandidaten versichert, dass diese den zu erwartenden Zeitaufwand aufbringen können. Es ist beabsichtigt, die Hauptversammlung im Wege der Einzelwahl über die Neuwahlen zum Aufsichtsrat abstimmen zu lassen. Weitere Informationen zu den zur Wahl vorgeschlagenen Kandidaten, insbesondere ihre Lebensläufe, sind auf der Internetseite der Gesellschaft unter | www.stabilus.com/investoren/hv |

zu finden. | | 9. | Beschlussfassung über die Änderung der Satzung zur künftigen Ermöglichung virtueller Hauptversammlungen Der durch das Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung weiterer Vorschriften vom 20. Juli 2022 (BGBl. I 2022, S. 1166 ff.) neu eingeführte § 118a AktG ermöglicht es, in der Satzung vorzusehen, dass die Hauptversammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird (sog. virtuelle Hauptversammlung). Die Satzung kann auch den Vorstand ermächtigen, die Abhaltung einer virtuellen Hauptversammlung vorzusehen. Vorstand und Aufsichtsrat sind der Ansicht, dass für die Gesellschaft auch künftig die Möglichkeit bestehen sollte, Hauptversammlungen virtuell abzuhalten. Da es aber auch Hauptversammlungen geben kann, bei denen das Format der Präsenzhauptversammlung zweckmäßiger erscheint, soll eine Satzungsregelung beschlossen werden, nach der der Vorstand ermächtigt wird, im Vorfeld jeder Hauptversammlung zu entscheiden, ob die Versammlung als virtuelle oder als Präsenz-Versammlung stattfinden soll; im Falle einer virtuellen Versammlung sollen die satzungsmäßigen Vorgaben zum Versammlungsort nicht zwingend einzuhalten sein. Hierzu soll § 17 der Satzung aufgehoben und vollständig neu gefasst werden. Eine entsprechende Satzungsregelung zur Ermöglichung virtueller Hauptversammlungen muss befristet werden, wobei die maximale Frist fünf Jahre nach Eintragung der entsprechenden Satzungsänderung in das Handelsregister der Gesellschaft beträgt. Für den Vorstand der Gesellschaft soll eine Ermächtigung zur Abhaltung einer virtuellen Hauptversammlung zunächst für drei Jahre vorgesehen werden. Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen: § 17 der Satzung der Gesellschaft wird aufgehoben und wie folgt vollständig neu gefasst: | „§ 17 Ort, Einberufung und Versammlungsformat der Hauptversammlung |

| (1) | Innerhalb der ersten sechs Monate eines jeden Geschäftsjahres findet eine ordentliche Hauptversammlung statt. | | (2) | Die Hauptversammlung wird vorbehaltlich der gesetzlichen Einberufungsrechte des Aufsichtsrats und einer Aktionärsminderheit durch den Vorstand der Gesellschaft einberufen. Die Hauptversammlung findet am Sitz der Gesellschaft, am Sitz einer deutschen Wertpapierbörse, an einem Ort im Umkreis von 50 km vom Sitz der Gesellschaft oder in einer anderen Stadt der Bundesrepublik Deutschland mit mehr als 100.000 Einwohnern statt. | | (3) | Die Hauptversammlung ist innerhalb der gesetzlichen Fristen einzuberufen. Diese verlängern sich um die Tage der Anmeldefrist (§ 18 Absatz 1 der Satzung). Es gelten die gesetzlichen Vorschriften für die Fristberechnung. | | (4) | Der Vorstand ist ermächtigt, für bis zum Ablauf des 14. Februar 2026 stattfindende Hauptversammlungen vorzusehen, dass die Versammlung ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird (virtuelle Hauptversammlung). Im Fall der virtuellen Hauptversammlung findet Abs. 2 Satz 2 keine Anwendung.“ |

| | 10. | Beschlussfassung über die Aufhebung der bestehenden Ermächtigung zum Erwerb und zur Verwendung eigener Aktien und über die Erteilung einer neuen Ermächtigung zum Erwerb und zur Verwendung eigener Aktien gemäß § 71 Abs. 1 Nr. 8 AktG sowie zum Ausschluss des Bezugsrechts Die von der Hauptversammlung der Gesellschaft am 12. Februar 2020 beschlossene Ermächtigung zum Erwerb und zur Verwendung eigener Aktien wurde nach den Vorschriften des Großherzogtums Luxemburg erteilt. Nach erfolgter Sitzverlegung der Gesellschaft in die Bundesrepublik Deutschland soll diese bestehende Ermächtigung zum Erwerb und der Verwendung eigener Aktien daher nun aufgehoben und durch eine neue Ermächtigung zum Erwerb und zur Verwendung eigener Aktien nach den Vorschriften des deutschen Aktienrechts ersetzt werden. Der Erwerb und die Verwendung eigener Aktien bedürfen einer entsprechenden Ermächtigung durch die Hauptversammlung. Die Gesellschaft soll mit einer solchen Ermächtigung für den Erwerb eigener Aktien in Höhe von 10 % des Grundkapitals in die Lage versetzt werden, kurzfristig eigene Aktien ohne weiteren Beschluss der Hauptversammlung in einem angemessenen Umfang erwerben und diese zu allen gesetzlich zulässigen Zwecken verwenden zu können. Im Sinne einer größtmöglichen Flexibilität soll die Ermächtigung für die aktienrechtlich zulässige Dauer von fünf Jahren erteilt werden. Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen: | a) | Die von der Hauptversammlung vom 12. Februar 2020 unter Tagesordnungspunkt 21 erteilte Ermächtigung zum Erwerb und zur Verwendung eigener Aktien wird zum Zeitpunkt des Wirksamwerdens der unter nachstehenden lit. b) bis lit. h) beschlossenen neuen Ermächtigungen aufgehoben. | | b) | Die Stabilus SE wird ermächtigt, bis zum 14. Februar 2028 eigene Aktien im Umfang von bis zu insgesamt 10 % des zum Zeitpunkt der Beschlussfassung oder – falls dieser Wert geringer ist – des zum Zeitpunkt der Ausübung dieser Ermächtigung bestehenden Grundkapitals der Stabilus SE zu erwerben. Die aufgrund dieser Ermächtigung erworbenen Aktien dürfen zusammen mit anderen eigenen Aktien, die sich im Besitz der Stabilus SE befinden oder ihr nach den §§ 71a ff. AktG zuzurechnen sind, zu keinem Zeitpunkt 10 % des Grundkapitals übersteigen. Die Ermächtigung darf nicht zum Zwecke des Handels in eigenen Aktien genutzt werden. | | c) | Die Ermächtigung zum Aktienrückkauf kann ganz oder in Teilbeträgen, einmalig oder mehrmals, in Verfolgung eines oder mehrerer Zwecke durch die Stabilus SE ausgeübt, aber auch durch abhängige oder im unmittelbaren oder mittelbaren Mehrheitsbesitz der Stabilus SE stehende Gesellschaften oder durch auf deren Rechnung oder auf Rechnung der Gesellschaft handelnde Dritte durchgeführt werden. | | d) | Der Erwerb erfolgt nach Wahl des Vorstands (aa) über die Börse oder (bb) mittels eines öffentlichen Kaufangebots bzw. mittels einer öffentlichen Aufforderung zur Abgabe von Angeboten. | aa) | Erfolgt der Erwerb der Aktien über die Börse, darf der gezahlte Gegenwert je Aktie (ohne Erwerbsnebenkosten) den am Börsenhandelstag durch die Eröffnungsauktion ermittelten Kurs im Xetra-Handel (oder einem vergleichbaren Nachfolgesystem an der Frankfurter Wertpapierbörse) um nicht mehr als 10 % über- bzw. unterschreiten. |

| bb) | Erfolgt der Erwerb mittels eines öffentliches Kaufangebots bzw. mittels öffentlicher Aufforderung zur Abgabe von Angeboten, dürfen der gebotene Kaufpreis oder die Grenzwerte der Kaufpreisspanne je Aktie (ohne Erwerbsnebenkosten) den Durchschnitt der Schlusskurse von Aktien der Stabilus SE im Xetra-Handel (oder einem vergleichbaren Nachfolgesystem an der Frankfurter Wertpapierbörse) an den letzten drei Börsenhandelstagen vor dem Tag der Veröffentlichung des Angebots bzw. der öffentlichen Aufforderung zur Abgabe von Angeboten um nicht mehr als 10 % über- oder unterschreiten. Ergeben sich nach der Veröffentlichung eines öffentlichen Kaufangebots bzw. der Aufforderung zur Abgabe von Angeboten erhebliche Abweichungen des maßgeblichen Kurses, so kann das Kaufangebot bzw. die Aufforderung zur Abgabe von Angeboten angepasst werden. In diesem Fall wird auf den maßgeblichen Durchschnittsschlusskurs der drei Börsenhandelstage vor der Veröffentlichung einer etwaigen Anpassung abgestellt. Das Volumen des Erwerbs kann begrenzt werden. Sofern die Anzahl der zum Kauf angedienten bzw. angebotenen Aktien der Gesellschaft das insgesamt zum Erwerb vorgesehene Volumen übersteigt, kann der Erwerb im Verhältnis der jeweils angedienten bzw. angebotenen Aktien je Aktionär (Andienungsquote) statt im Verhältnis der Beteiligung der andienenden bzw. anbietenden Aktionäre an der Gesellschaft (Beteiligungsquote) erfolgen. Eine bevorrechtigte Annahme geringer Stückzahlen (bis zu 100 Stück angedienter Aktien je Aktionär) sowie eine Rundung nach kaufmännischen Grundsätzen zur Vermeidung rechnerischer Bruchteile von Aktien kann vorgesehen werden. Ein etwaiges weitergehendes Andienungsrecht der Aktionäre ist in diesen Fällen ausgeschlossen. Das Kaufangebot bzw. die Aufforderung zur Abgabe von Angeboten kann weitere Bedingungen vorsehen. |

| | e) | Der Vorstand wird ermächtigt, Aktien der Gesellschaft, die aufgrund dieser Ermächtigung erworben wurden, zu allen gesetzlich zulässigen Zwecken, insbesondere auch zu den folgenden Zwecken zu verwenden: | aa) | Die Aktien können auch in anderer Weise als über die Börse oder durch ein Angebot an die Aktionäre veräußert werden, wenn die Aktien gegen Barzahlung zu einem Preis veräußert werden, der den Börsenpreis von Aktien der Gesellschaft gleicher Ausstattung zum Zeitpunkt der Veräußerung nicht wesentlich unterschreitet. In diesem Fall darf die Anzahl der zu veräußernden Aktien insgesamt 10 % des Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt der Beschlussfassung über diese Ermächtigung noch im Zeitpunkt ihrer Ausnutzung. Auf diese Begrenzung von 10 % des Grundkapitals sind diejenigen Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung in direkter oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert werden. Ferner sind auf diese Begrenzung diejenigen Aktien anzurechnen, die zur Bedienung von Schuldverschreibungen (einschließlich Genussrechten) mit Options- und/oder Wandlungsrechten bzw. -pflichten auszugeben sind, sofern die Schuldverschreibungen bzw. Genussrechte während der Laufzeit dieser Ermächtigung in entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden. |

| bb) | Die Aktien können Dritten gegen Sachleistung angeboten und auf sie übertragen werden, insbesondere auch im Zusammenhang mit Unternehmenszusammenschlüssen oder zum (auch mittelbaren) Erwerb von Unternehmen, Unternehmensteilen, Unternehmensbeteiligungen oder sonstigen Vermögensgegenständen oder Ansprüchen (inkl. Ansprüchen gegen die Gesellschaft oder gegen Konzerngesellschaften). |

| cc) | Die Aktien können zur Erfüllung von Verpflichtungen aus Schuldverschreibungen (einschließlich Genussrechten) mit Options- und/oder Wandlungsrechten bzw. -pflichten genutzt werden, die von der Gesellschaft oder durch von der Gesellschaft abhängige oder im unmittelbaren oder mittelbaren Mehrheitsbesitz der Gesellschaft stehende Gesellschaften begeben werden. |

| dd) | Die Aktien können Personen, die in einem Arbeitsverhältnis mit der Stabilus SE oder einer ihrer Konzerngesellschaften stehen, sowie Mitgliedern der Geschäftsführung von Konzerngesellschaften zum Erwerb angeboten oder zugesagt bzw. übertragen werden. Die Ermächtigung in diesem lit. dd) beschränkt sich auf insgesamt 1 % des zum Zeitpunkt der Beschlussfassung über diese Ermächtigung oder – falls dieser Wert geringer ist – 1 % des zum Zeitpunkt der Ausübung dieser Ermächtigung bestehenden Grundkapitals der Gesellschaft. |

| ee) | Die Aktien können eingezogen werden, ohne dass die Einziehung oder ihre Durchführung eines weiteren Hauptversammlungsbeschlusses bedarf. Die Einziehung führt zur Kapitalherabsetzung. Der Vorstand kann abweichend davon bestimmen, dass das Grundkapital bei der Einziehung unverändert bleibt und sich stattdessen durch die Einziehung der Anteil der übrigen Aktien am Grundkapital gemäß § 8 Abs. 3 AktG erhöht. Der Vorstand ist in diesem Fall auch zur entsprechenden Anpassung der Angabe der Zahl der Aktien in der Satzung ermächtigt. |

| | f) | Die vorstehenden Ermächtigungen unter lit. e) erfassen auch die Verwendung von Aktien der Gesellschaft, die durch abhängige oder im unmittelbaren oder mittelbaren Mehrheitsbesitz der Stabilus SE stehende Gesellschaften oder durch auf deren Rechnung oder auf Rechnung der Gesellschaft handelnde Dritte oder gemäß § 71d Satz 5 AktG erworben wurden. | | g) | Die vorstehenden Ermächtigungen unter lit. e) können ganz oder in Teilen, einmal oder mehrmals, in Verfolgung eines oder mehrere Zwecke durch die Gesellschaft und, mit Ausnahme der Ermächtigung unter lit. e) ee), auch durch abhängige oder im unmittelbaren oder mittelbaren Mehrheitsbesitz der Stabilus SE stehende Gesellschaften oder durch auf deren Rechnung oder auf Rechnung der Gesellschaft handelnde Dritte ausgenutzt werden. | | h) | Das Bezugsrecht der Aktionäre wird insoweit ausgeschlossen, als die Aktien gemäß den vorstehenden Ermächtigungen nach den lit. e) aa) bis lit. e) dd) verwendet werden. Darüber hinaus kann der Vorstand im Fall der Veräußerung der eigenen Aktien durch Angebot an alle Aktionäre das Bezugsrecht der Aktionäre für Spitzenbeträge ausschließen. Zudem wird der Vorstand ermächtigt, bei einer Veräußerung eigener Aktien durch Angebot an alle Aktionäre den Inhabern bzw. Gläubigern von Schuldverschreibungen (einschließlich Genussrechten) mit Options- und/oder Wandlungsrechten bzw. -pflichten, die von der Gesellschaft oder durch von der Gesellschaft abhängige oder im unmittelbaren oder mittelbaren Mehrheitsbesitz der Gesellschaft stehende Gesellschaften ausgegeben werden, ein Bezugsrecht auf Aktien in dem Umfang zu gewähren, in dem es ihnen nach Ausübung des Options- oder Wandlungsrechts bzw. Erfüllung der Options- oder Wandlungspflicht zustünde; in diesem Umfang wird das Bezugsrecht der Aktionäre ausgeschlossen. |

| | 11. | Beschlussfassung über die Schaffung eines neuen Genehmigten Kapitals 2023 gegen Bareinlage mit der Ermächtigung zum Ausschluss des Bezugsrechts für Spitzenbeträge sowie entsprechende Satzungsänderung Bislang besteht bei der Gesellschaft ein genehmigtes Kapital in Höhe von EUR 2.470.000,00 (dies entspricht 10 % des derzeitigen Grundkapitals der Gesellschaft), das in § 5 Abs. 3 der Satzung verankert ist und noch bis zum 10. August 2027 ausgenutzt werden kann (Genehmigtes Kapital 2022). Um die Flexibilität der Gesellschaft bei der Reaktion auf kurzfristige Finanzierungserfordernisse weiter zu erhöhen und die Eigenkapitaldecke bei Bedarf umfassend stärken zu können, soll ein weiteres genehmigtes Kapital (für Kapitalerhöhungen gegen Bareinlage) in Höhe von EUR 4.940.000,00 (dies entspricht 20 % des derzeitigen Grundkapitals der Gesellschaft) geschaffen werden. Dabei soll ein Bezugsrechtsausschluss lediglich für Spitzenbeträge möglich sein. Aufsichtsrat und Vorstand schlagen daher vor, wie folgt zu beschließen: | a) | Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft in der Zeit bis zum 14. Februar 2028 einmalig oder in Teilbeträgen um bis zu insgesamt EUR 4.940.000,00 (in Worten: Euro vier Millionen neunhundertvierzigtausend) durch Ausgabe neuer Aktien gegen Bareinlagen zu erhöhen (Genehmigtes Kapital 2023). Dabei ist den Aktionären ein Bezugsrecht einzuräumen. Der Vorstand kann mit Zustimmung des Aufsichtsrats bestimmen, dass die neuen Aktien von einem oder mehreren Kreditinstituten, Wertpapierinstituten oder anderen Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden sollen, sie den Aktionären zum Bezug anzubieten (sog. mittelbares Bezugsrecht). Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, soweit dies zum Ausgleich von Spitzenbeträgen erforderlich ist. Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen. | | b) | § 5 der Satzung der Stabilus SE wird um folgenden neuen Absatz 4 ergänzt: | „(4) | Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft in der Zeit bis zum 14. Februar 2028 einmalig oder in Teilbeträgen um bis zu insgesamt EUR 4.940.000,00 (in Worten: Euro vier Millionen neunhundertvierzigtausend) durch Ausgabe neuer Aktien gegen Bareinlagen zu erhöhen ( Genehmigtes Kapital 2023 ). Dabei ist den Aktionären ein Bezugsrecht einzuräumen. Der Vorstand kann mit Zustimmung des Aufsichtsrats bestimmen, dass die neuen Aktien von einem oder mehreren Kreditinstituten, Wertpapierinstituten oder anderen Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen werden sollen, sie den Aktionären zum Bezug anzubieten (sog. mittelbares Bezugsrecht). Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, soweit dies zum Ausgleich von Spitzenbeträgen erforderlich ist. Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats den weiteren Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen.“ |

| | c) | Der Aufsichtsrat wird ermächtigt, die Fassung von § 5 Abs. 1 und 4 der Satzung der Stabilus SE entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals 2023 oder nach Ablauf der Ermächtigungsfrist zu ändern. |

|

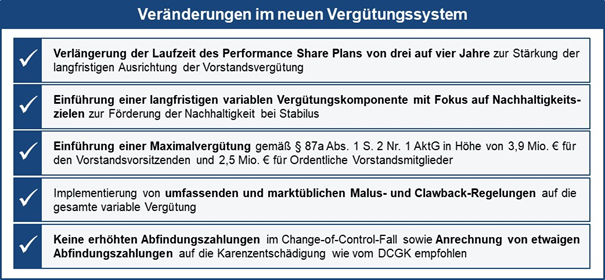

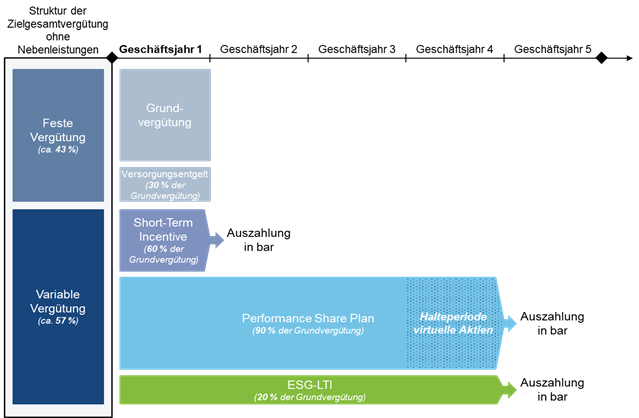

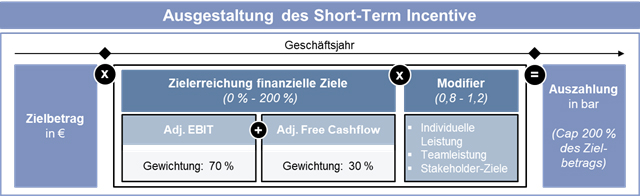

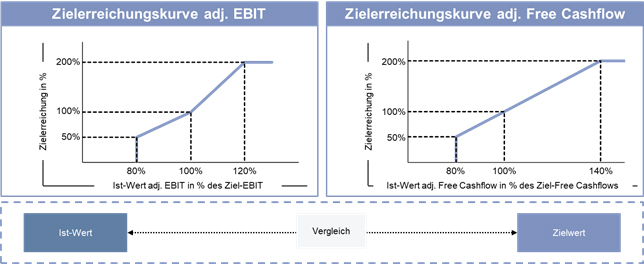

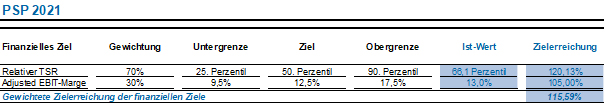

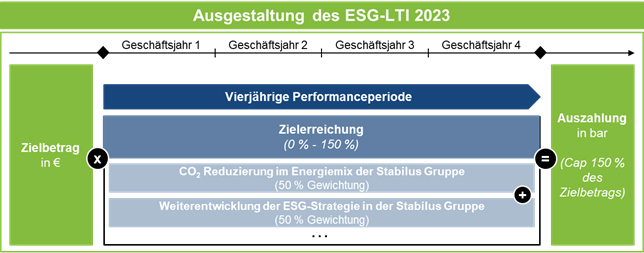

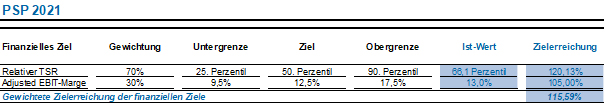

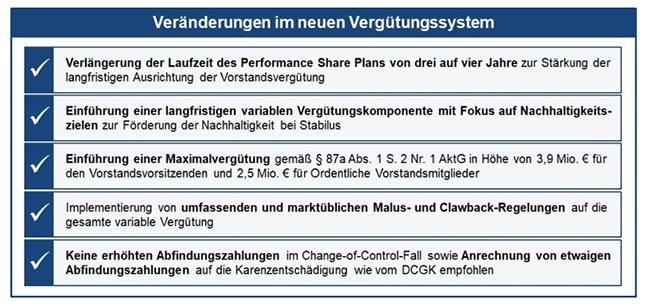

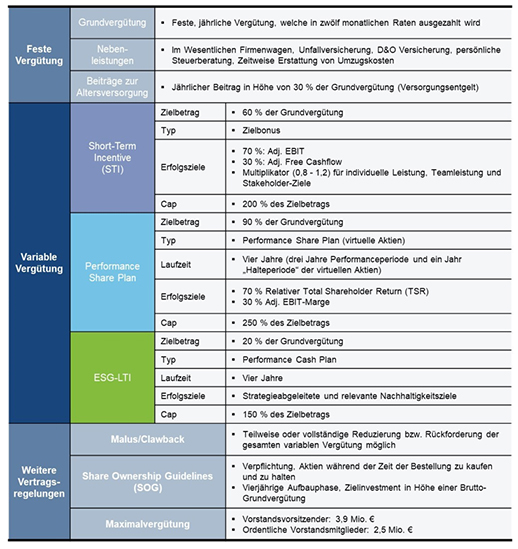

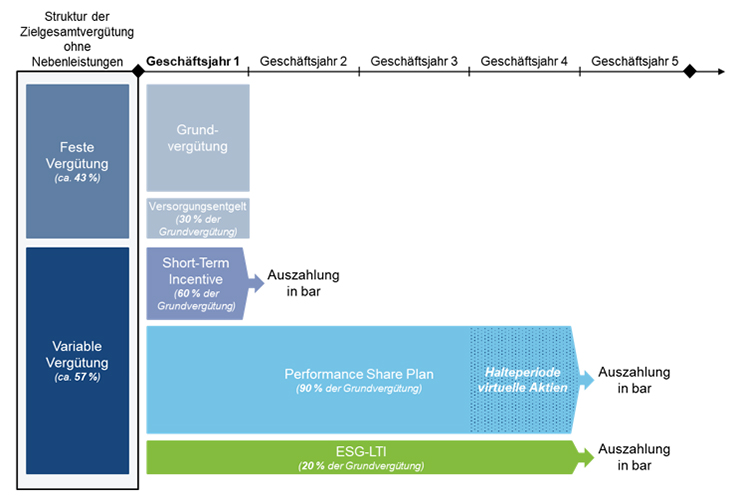

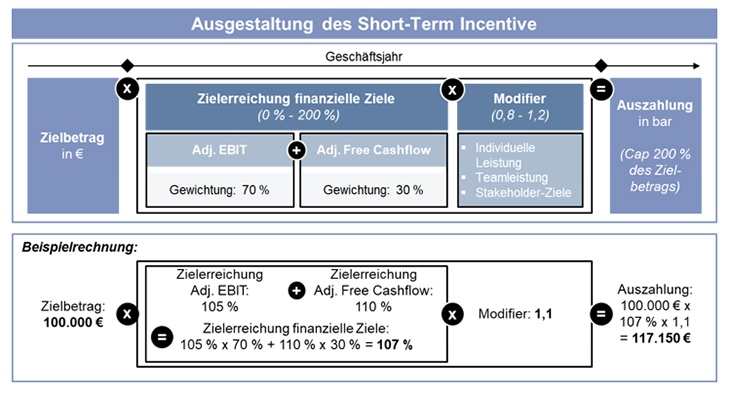

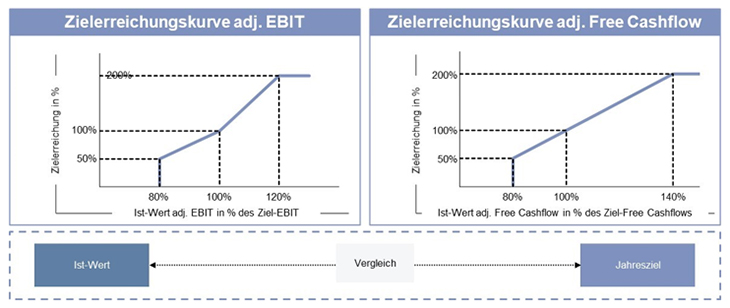

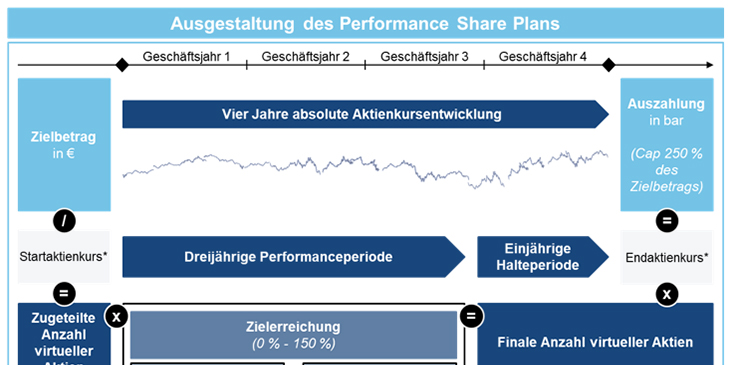

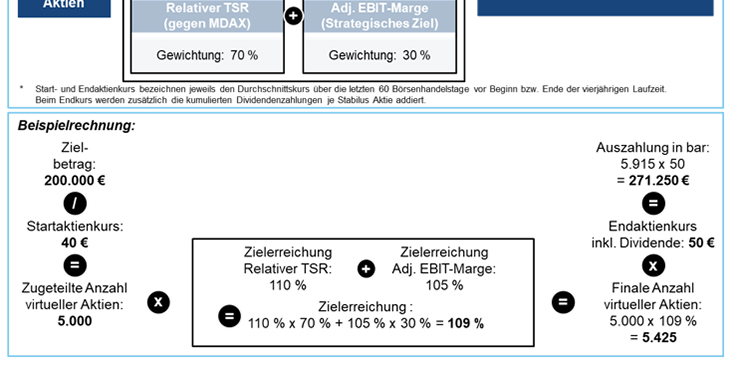

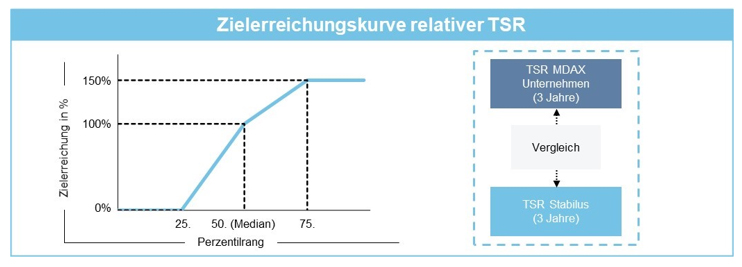

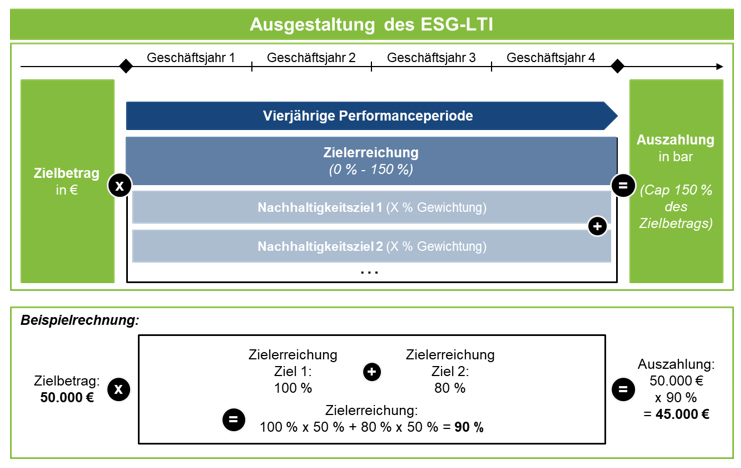

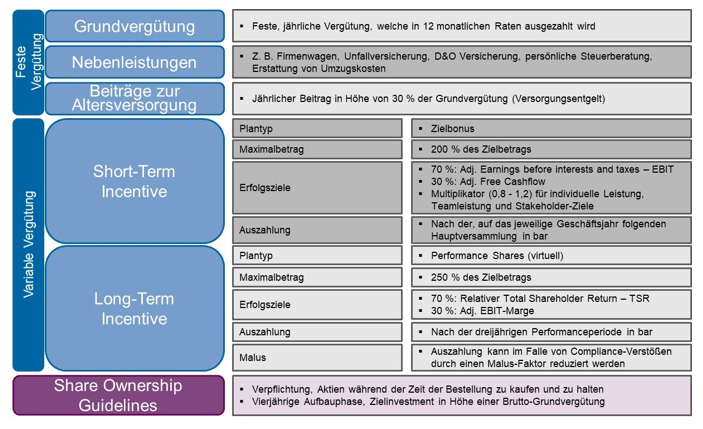

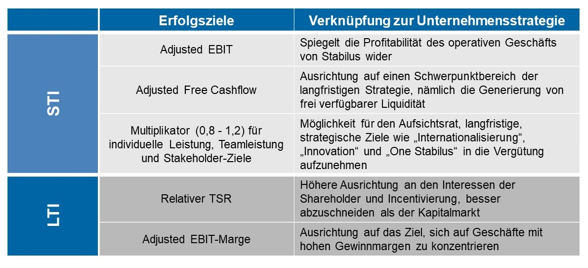

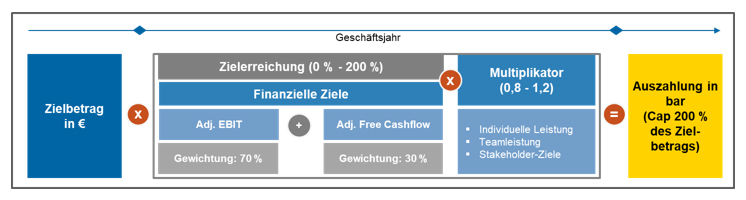

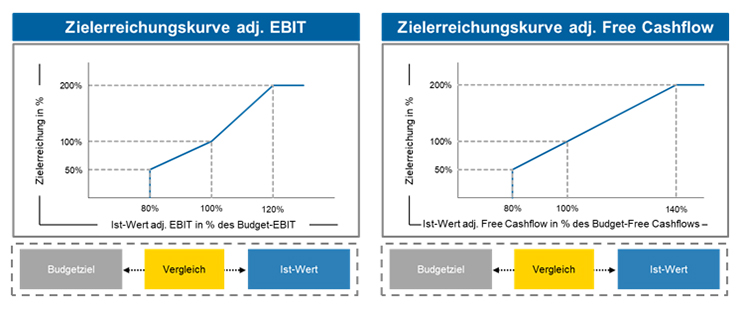

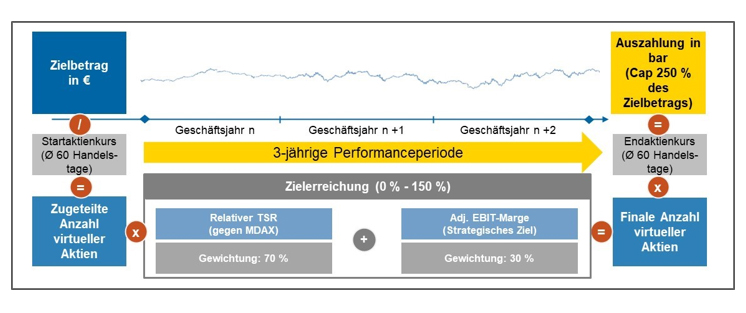

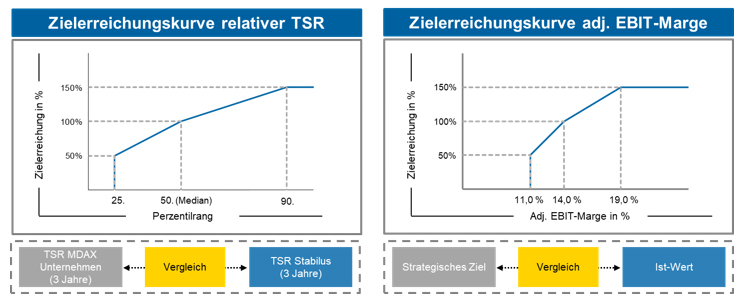

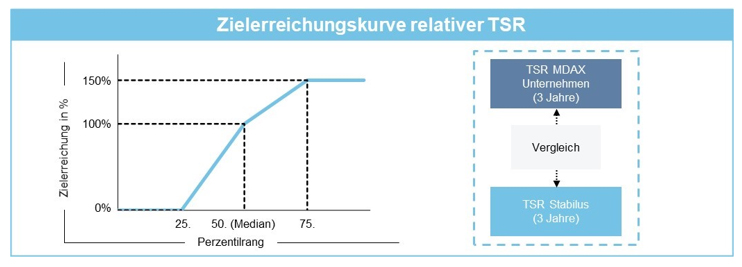

ANLAGEN ZUR TAGESORDNUNG Anlage zu Tagesordnungspunkt 6: Vergütungssystem für die Vorstandsmitglieder Das Vergütungssystem für die Mitglieder des Vorstands der Stabilus SE 1. Präambel Gemäß § 87a Abs. 1 Aktiengesetz (AktG) beschließt der Aufsichtsrat einer börsennotierten Gesellschaft ein klares und verständliches System zur Vergütung der Vorstandsmitglieder. Das bisherige Vergütungssystem für die Mitglieder des Vorstands der Stabilus SE (im Folgenden „Stabilus SE“, „Stabilus“, „die Gesellschaft“ oder „das Unternehmen“) wurde auf der Hauptversammlung am 16. Februar 2022 unter luxemburgischem Recht zur Abstimmung gestellt und mit einer Mehrheit von 93,3 % angenommen. Aufgrund des Rechtsformwechsels der Gesellschaft von einer Société Anonyme (S.A.) nach luxemburgischem Recht in eine europäische Gesellschaft (Societas Europaea, SE) und der Sitzverlegung der Gesellschaft vom Großherzogtum Luxemburg in die Bundesrepublik Deutschland gelten neue Anforderungen an die Ausgestaltung der Vorstandsvergütung, die sich aus den Regelungen des Aktiengesetzes und den Empfehlungen des Deutschen Corporate Governance Kodex (DCGK) ergeben. Vor diesem Hintergrund hat der Aufsichtsrat das Vergütungssystem überarbeitet und schlägt der Hauptversammlung vor, das neue Vergütungssystem für die Vorstandsmitglieder der Stabilus SE gemäß § 120a Abs. 1 AktG zu billigen. 2. Grundsätze des Vergütungssystems Das Vergütungssystem leistet einen wesentlichen Beitrag zur Umsetzung der Unternehmensstrategie und zur nachhaltigen und langfristigen Entwicklung des Unternehmens. Es dient als zentrales Steuerungselement, um die Vorstandsvergütung mit den Interessen der Aktionäre und weiterer Stakeholder in Einklang zu bringen. Vorstand und Aufsichtsrat achten in enger Zusammenarbeit darauf, dass die der variablen Vergütung zugrundeliegenden Anreize auch in ähnlicher Form für die Führungsebenen unterhalb des Vorstands Anwendung finden. Unsere Vision: Das Thema der Vernetzung dominiert zunehmend alle Technologiebereiche unseres Lebens – so auch die Bewegungssteuerung. Wir haben den Anspruch, diese Entwicklung anzuführen: Wir wollen Weltmarktführer in intelligenter Bewegungssteuerung werden. Dazu zählen auch höchste Kunden- und Mitarbeiterzufriedenheit, Innovation, Wachstum und Nachhaltigkeit. Unsere Unternehmensstrategie: Die wichtigsten Schwerpunkte der Unternehmensstrategie sind profitables und cash-generierendes Wachstum, Nutzung von Megatrends, wie dem steigenden Lebensstandard, den zunehmenden Komfortansprüchen und der alternden Bevölkerung, Konzentration auf innovative Gasfedernlösungen, insbesondere im Industriegeschäft durch neue Anwendungen und ausgewählte Akquisitionen sowie die Beibehaltung und Stärkung der Kosten- und Qualitätsführerschaft des Unternehmens. Unsere Vorstandsvergütung: Die Strategie und die Bemessung des Unternehmenserfolgs werden durch die Ausgestaltung des Vergütungssystems für die Vorstandsmitglieder der Stabilus SE, insbesondere hinsichtlich der Auswahl der finanziellen und nicht-finanziellen Erfolgsziele, gezielt unterstützt. Die Auswahl des bereinigten Ergebnisses vor Zinsen und Steuern (adj. EBIT) als Erfolgsziel in der kurzfristigen variablen Vergütung (Short-Term Incentive – STI) stellt die Ausrichtung auf die Profitabilität des operativen Geschäfts von Stabilus sicher. Die Auswahl des bereinigten Free Cashflow (adj. Free Cashflow) richtet das Vergütungssystem auf die Sicherstellung von frei verfügbarer Liquidität und somit einen weiteren Schwerpunkt der langfristigen Strategie aus. Darüber hinaus kann der Aufsichtsrat im Rahmen eines sogenannten Modifiers langfristige Strategieziele in das Vergütungssystem einbeziehen und gleichzeitig die individuelle Leistung der einzelnen Vorstandsmitglieder honorieren. Die Auswahl der finanziellen Erfolgsziele der langfristigen variablen Vergütung (Long-Term Incentive – LTI, im Folgenden der „Performance Share Plan“) richtet die Vergütung der Vorstandsmitglieder weiter an der Unternehmensstrategie aus. Der relative Total Shareholder Return (TSR) gewährleistet ein hohes Maß an Übereinstimmung der Vergütung mit den Interessen der Aktionäre und bietet Anreize, vergleichbare Unternehmen am Kapitalmarkt zu übertreffen. Durch die Wahl der bereinigten EBIT-Marge (adj. EBIT-Marge) wird zudem der Fokus auf margenstarke Geschäfte gefördert. Darüber hinaus sind Aufsichtsrat und Vorstand der Stabilus SE davon überzeugt, dass die Nachhaltigkeit (ESG, E = Environment, S = Social, G = Governance) das wichtigste gesellschaftliche Thema der nächsten Jahrzehnte sein wird. Unter anderem hat sich Stabilus konkrete CO2 Reduktionsziele gesetzt, die u.a. durch eine Umstellung der Energieversorgung der Konzerngesellschaften auf erneuerbare Energien erreicht werden soll. In diesem Sinne soll Nachhaltigkeit auch das Handeln der Vorstandsmitglieder prägen. Vor diesem Hintergrund erhalten die Vorstandsmitglieder der Stabilus SE ab dem Geschäftsjahr 2022/23 einen zusätzlichen LTI, der sich ausschließlich auf strategieabgeleitete und relevante Nachhaltigkeitsziele fokussiert (im Folgenden der „ESG-LTI“). Die wesentlichen Veränderungen des neuen Vergütungssystem können dem folgenden Schaubild entnommen werden. Das neue Vergütungssystem soll ab dem Geschäftsjahr 2022/23 Anwendung finden. Die Vorstandsverträge wurden bereits, unter Vorbehalt der Billigung des Systems durch die Hauptversammlung am 15. Februar 2023, auf das neue Vergütungssystem umgestellt. Abbildung 1. Wesentliche Veränderungen im neuen Vergütungssystem. 3. Überblick über das Vergütungssystem und die Vergütungsstruktur Das Vergütungssystem besteht aus festen und variablen Vergütungsbestandteilen, deren Summe die Gesamtvergütung der Vorstandsmitglieder bestimmt. Darüber hinaus sind im Vergütungssystem weitere Vertragsregelungen wie z. B. Malus/Clawback, Aktienhalteverpflichtungen (Share Ownership Guidelines – SOG) und eine Maximalvergütung gemäß von § 87a Abs. 1 S. 2 Nr. 1 AktG enthalten. Abbildung 2: Übersicht über das Vergütungssystem Die Vergütungsstruktur, also die relativen Anteile der einzelnen festen und variablen Bestandteile an der Gesamtvergütung der Vorstandsmitglieder, reflektiert zwei zentrale Grundsätze, die bei der Ausgestaltung des Vergütungssystems besonders im Fokus stehen: Pay-for-Performance und die nachhaltige und langfristige Entwicklung der Gesellschaft. Der Pay-for-Performance-Gedanke zeigt sich am hohen relativen Anteil der variablen Vergütungsbestandteile. Die feste Vergütung (Grundvergütung und Beiträge zur Altersversorgung bzw. Versorgungsentgelt, ohne Nebenleistungen) macht 43 % der Zielgesamtvergütung ohne Nebenleistungen aus, während die variable Vergütung (Short-Term Incentive, Performance Share Plan, ESG-LTI) 57 % der Zielgesamtvergütung ohne Nebenleistungen ausmacht. Die variablen Vergütungsbestandteile werden dabei auf Basis ihrer jeweiligen Zielbeträge, also des Auszahlungsbetrags bei einer Zielerreichung von 100 % berücksichtigt. Damit ist die Vergütung der Vorstandsmitglieder in hohem Maße leistungs- und erfolgsabhängig. Die Anreizsetzung für eine nachhaltige und langfristige Entwicklung der Gesellschaft, wie sie § 87 Abs. 1 Satz 2 AktG fordert, wird insbesondere durch die Gewichtung der variablen Vergütungsbestandteile untereinander erreicht. Die Relation von kurzfristiger zu langfristiger variabler Vergütung beträgt rund 35 % zu 65 %. Damit übersteigt die Vergütung mit langfristig orientierten Zielsetzungen die Vergütung mit kurzfristig orientierten Zielsetzungen deutlich, ohne Letztere zu vernachlässigen. Denn auch die Erreichung der jährlichen operativen Ziele bildet eine wesentliche Grundlage für den Erfolg und die langfristige Entwicklung der Gesellschaft. Abbildung 3: Struktur der Zielgesamtvergütung ohne Nebenleistungen und Auszahlungszeitpunkte der Vergütungsbestandteile. Der Aufwand für Nebenleistungen ist naturgemäß jährlichen Schwankungen unterworfen. Der jährliche Aufwand der Nebenleistungen liegt in der Regel bei etwa 2 % - 10 % der individuellen Grundvergütung. Sollten neu eingetretenen Vorstandsmitgliedern für eine begrenzte Zeit Unterbringungskosten erstattet werden, so kann der Aufwand für Nebenleistungen im Einzelfall auch höher liegen. 4. Das Vergütungssystem im Detail 4.1 Feste Vergütung 4.1.1 Grundvergütung Die Grundvergütung ist eine feste Vergütung pro Geschäftsjahr, deren Höhe sich am Verantwortungsbereich und der Erfahrung des jeweiligen Vorstandsmitglieds orientiert und in zwölf gleichen monatlichen Raten ausgezahlt wird. 4.1.2 Nebenleistungen Es werden Sachleistungen und übliche Nebenleistungen gewährt, wie z. B. die Bereitstellung eines mittelgroßen Dienstwagens, der auch für private Zwecke genutzt werden kann. Zudem besteht für die Vorstandsmitglieder eine Unfallversicherung, und Stabilus erstattet den Vorstandsmitgliedern einen Teil der Beiträge zu einer gesetzlichen oder privaten Kranken- und Pflege- sowie freiwilligen Rentenversicherung, jedoch begrenzt auf die üblichen Arbeitgeberbeiträge. Darüber hinaus können einem neuen Vorstandsmitglied für eine Zeit von maximal sechs Monaten Unterbringungskosten erstattet werden. Sofern im Einzelfall noch notwendig, erstattet Stabilus den Vorstandsmitgliedern auch angemessene Kosten für eine persönliche Steuerberatung oder Kosten für die Abgabe von Steuererklärungen, die aus dem früheren luxemburgischen Arbeitsverhältnis resultieren. Sofern ein Vorstandsmitglied aufgrund seines Wechsels zur Stabilus SE nachweislich und dauerhaft Vergütungsansprüche gegenüber seinem vorherigen Arbeitgeber verliert (zum Beispiel Zusagen langfristig variabler Vergütung oder Versorgungszusagen), kann der Aufsichtsrat in Ausnahmefällen und vor dem Hintergrund des erfolgsreichen Rekrutierens geeigneter Kandidaten für kritische Vorstandspositionen einen Ausgleich in Form einer Einmalzahlung zusagen. Derartige einmalige Ausgleichszahlungen werden im Vergütungsbericht gesondert ausgewiesen und begründet. Stabilus schließt für die Vorstandsmitglieder eine übliche Vermögensschadenshaftlichtversicherung (D&O-Versicherung) ab. Die Versicherung sieht einen Selbstbehalt von 10 % des von den Vorstandsmitgliedern zu tragenden Schadens vor, bis zu einer Höhe, die dem 1,5-fachen der individuellen Grundvergütung entspricht. 4.1.3 Beiträge zur Altersversorgung Vorstandsmitglieder können einen jährlichen Beitrag zur Altersversorgung in Form eines Versorgungsentgelts erhalten. Der jährliche Beitrag von Stabilus beläuft sich auf bis zu 30 % der individuellen Grundvergütung und wird zusammen mit der Grundvergütung in zwölf gleichen Raten ausgezahlt. 4.2. Variable Vergütung 4.2.1. Short-Term Incentive Der Short-Term Incentive ist abhängig vom wirtschaftlichen Erfolg im jeweiligen Geschäftsjahr. Die Berechnung des Short-Term Incentive erfolgt über die für ein Geschäftsjahr festgestellte Zielerreichung (0 % - 200 %) der beiden finanziellen Erfolgsziele adj. EBIT (70 % Gewichtung) und adj. Free Cashflow (30 % Gewichtung) jeweils gemessen auf Ebene der Stabilus Gruppe sowie über einen Modifier (Faktor 0,8 bis 1,2) zur Bewertung der individuellen und der Teamleistung der Vorstandsmitglieder sowie der Erreichung vordefinierter Stakeholder-Ziele. Die finale Auszahlung ist insgesamt auf maximal 200 % („Cap“) des jeweiligen individuellen Zielbetrags begrenzt. Der Zielbetrag ist mit jedem Vorstandsmitglied im Dienstvertrag vereinbart und beträgt in der Regel 60 % der individuellen Grundvergütung. Die Bestandteile des Short-Term Incentive sowie ein fiktives Rechenbeispiel können dem folgenden Schaubild entnommen werden. Abbildung 4: Ausgestaltung des Short-Term Incentive. Erfolgsziele des Short-Term Incentive Die finanziellen Erfolgsziele adj. EBIT und adj. Free Cashflow sind zentrale Kennzahlen für den operativen und wirtschaftlichen Erfolg von Stabilus. Das EBIT ist eine in der Branche gebräuchliche Kennzahl für die operative Leistung, die das profitable Wachstum misst und auch die Abschreibungen berücksichtigt. Der Free Cashflow ist ein wichtiger Indikator für die Messung der frei verfügbaren Liquidität und eine gängige Berechnungsgrundlage für Cashflow-basierte Unternehmensbewertungen. Für die Aktionäre ist der Free Cashflow auch ein wichtiger Indikator für die Generierung von Mitteln, die für die Schuldentilgung und die Ausschüttung von Dividenden an die Aktionäre zur Verfügung stehen. Soweit erforderlich, werden das EBIT und der Free Cashflow um Portfolioveränderungen (z. B. Akquisitionen oder Veräußerungen) bereinigt und damit auf organisches Wachstum ausgerichtet. Für weitere Informationen zu adj. EBIT und adj. Free Cashflow der Stabilus Gruppe verweisen wir auf unseren Geschäftsbericht für das Geschäftsjahr 2022, der auf unserer Unternehmenshomepage verfügbar ist (der Konzernabschluss der Stabilus SE umfasst Stabilus und ihre Tochtergesellschaften). Die Zielerreichung für das adj. EBIT und den adj. Free Cashflow basiert auf einem Vergleich der am Ende eines Geschäftsjahres tatsächlich erreichten Werte mit Jahreszielen („Zielwerten“), die vom Aufsichtsrat zu Beginn eines jeden Geschäftsjahres auf Basis der Budgetplanung von Stabilus festgelegt werden. Die festgelegten Zielwerte und die daraus resultierende Zielerreichung werden transparent im jährlichen Vergütungsbericht offengelegt, der über die Auszahlungsbeträge des Short-Term Incentive berichtet. Wenn das tatsächliche adj. EBIT des jeweiligen Geschäftsjahres 80 % des Zielwerts entspricht, beträgt die Zielerreichung 50 %. Liegt das tatsächliche adj. EBIT des jeweiligen Geschäftsjahres unter 80 % des Zielwerts, beträgt die Zielerreichung 0 %. Beträgt das tatsächliche adj. EBIT 100 % des Zielwerts, beträgt die Zielerreichung 100 %. Beträgt das tatsächliche adj. EBIT des jeweiligen Geschäftsjahres 120 % des Zielwerts, führt dies zu einer Zielerreichung von 200 %. Weitere Steigerungen des adj. EBIT führen nicht zu einer höheren Zielerreichung (Cap). Die Zielerreichung zwischen diesen Punkten wird durch lineare Interpolation ermittelt. Wenn der tatsächliche adj. Free Cashflow des jeweiligen Geschäftsjahres 80 % des Zielwerts entspricht, beträgt die Zielerreichung 50 %. Wenn der tatsächliche adj. Free Cashflow des jeweiligen Geschäftsjahres weniger als 80 % des Zielwerts beträgt, liegt die Zielerreichung bei 0 %. Liegt der tatsächliche adj. Free Cashflow bei 100 % des Zielwerts, beträgt die Zielerreichung 100 %. Liegt der tatsächliche adj. Free Cashflow des jeweiligen Geschäftsjahres bei 140 % des Zielwerts, führt dies zu einer Zielerreichung von 200 %. Weitere Steigerungen des adj. Free Cashflow führen nicht zu einer höheren Zielerreichung („Cap“). Die Zielerreichung zwischen diesen Punkten wird durch lineare Interpolation ermittelt. Die Bemessungsmethodik kann anhand der folgenden Kurven illustriert werden. Abbildung 5: Zielerreichungskurven adj. EBIT und adj. Free Cashflow Modifier Um sowohl die individuelle als auch die Teamleistung der Vorstandsmitglieder zu reflektieren und weitere Stakeholder-Ziele zu berücksichtigen, beurteilt der Aufsichtsrat am Ende eines Geschäftsjahres die individuelle Leistung jedes Vorstandsmitglieds anhand vorgegebener Kriterien. Die konkreten Kriterien werden zu Beginn eines jeden Geschäftsjahres zwischen dem Aufsichtsrat und dem Vorstand vereinbart. Relevante Kriterien können beispielsweise Kundenzufriedenheit, soziale Verantwortung, erfolgreiche Akquisitionen und strategische Projekte sein. Darüber hinaus ermöglicht der Modifier dem Aufsichtsrat, langfristige Strategieziele wie „Internationalisierung“, „Innovation“ und „One Stabilus“ in das Vergütungssystem einzubeziehen. Der daraus resultierende Modifier für die Anpassung des Short-Term Incentive kann einen Wert zwischen 0,8 und 1,2 annehmen und wird mit der Zielerreichung der beiden finanziellen Erfolgsziele adj. EBIT und adj. Free Cashflow multipliziert. Der Modifier kann jedoch nicht zu einer STI Auszahlung von mehr als 200 % des Zielbetrags führen. Auszahlung Die Auszahlung des Short-Term Incentive erfolgt nach Ablauf eines jeden Geschäftsjahres in bar. Die Zielerreichungen der Erfolgsziele sowie die Auszahlungsbeträge je Vorstandsmitglied werden transparent im jeweiligen Vergütungsbericht offengelegt. 4.2.2. Performance Share Plan Der Performance Share Plan ist als langfristige variable Vergütung auf Basis virtueller Aktien von Stabilus ausgestaltet. Jährlich werden Tranchen zugeteilt, die jeweils eine vierjährige Laufzeit haben. Die finale Anzahl virtueller Aktien hängt von der Zielerreichung der Erfolgsziele relativer TSR und adj. EBIT-Marge ab, während die absolute Aktienkursentwicklung den Wert einer virtuellen Aktie bestimmt. Der Performance Share Plan kombiniert damit interne und externe Erfolgsziele und hängt in hohem Maße von der Kapitalmarktperformance der Stabilus-Aktie ab. Zur Ermittlung der zugeteilten Anzahl virtueller Aktien wird ein individueller Zielbetrag für jedes Vorstandsmitglied durch einen Startaktienkurs geteilt. Der Zielbetrag ist mit jedem Vorstandsmitglied im Dienstvertrag vereinbart und beträgt in der Regel 90 % der individuellen Grundvergütung. Der Startaktienkurs ermittelt sich als arithmetisches Mittel der Schlusskurse der Aktie der Gesellschaft während der letzten 60 Handelstage vor dem Beginn der jeweiligen vierjährigen Laufzeit. Die finale Anzahl virtueller Aktien wird durch Multiplikation einer Gesamtzielerreichung mit der zugeteilten Anzahl virtueller Aktien ermittelt, wobei sich die Gesamtzielerreichung aus den gewichteten Zielerreichungen der beiden Erfolgsziele relativer TSR (70 % Gewichtung) und adj. EBIT-Marge (30 % Gewichtung) ergibt und auf 150 % begrenzt ist. Die Auszahlung der jeweiligen Tranche des Performance Share Plans ergibt sich aus der Multiplikation der finalen Anzahl virtueller Aktien mit dem jeweiligen Endaktienkurs zuzüglich der während der Laufzeit gezahlten Dividenden. Der Endaktienkurs berechnet sich als arithmetisches Mittel der Schlusskurse der Aktie der Gesellschaft während der letzten 60 Handelstage vor dem jeweiligen Ende der vierjährigen Laufzeit. Die Auszahlung ist auf 250 % des individuellen Zielbetrags begrenzt. Die Bestandteile des Performance Share Plans sowie ein fiktives Rechenbeispiel können dem folgenden Schaubild entnommen werden. Abbildung 6: Ausgestaltung des Performance Share Plans Erfolgsziele des Performance Share Plans Der Aufsichtsrat hat die Erfolgsziele relativer TSR und adj. EBIT-Marge als zentrale Kennzahlen für den langfristigen Erfolg der Stabilus Gruppe festgelegt. Beide Erfolgsziele werden für jede Tranche nach Ablauf der ersten drei Jahre der insgesamt vierjährigen Laufzeit einer Tranche (Performanceperiode) gemessen. Der relative TSR berücksichtigt die Entwicklung des Aktienkurses inkl. Dividenden im Vergleich zu einer definierten Vergleichsgruppe, während die adj. EBIT-Marge (gemessen auf Ebene der Stabilus Gruppe) die langfristige finanzielle Stabilität und operative Exzellenz widerspiegelt und den Fokus auf margenstarke Geschäfte fördert. Die Zielerreichung für den relativen TSR basiert auf einem Vergleich mit vergleichbaren, börsennotierten Unternehmen. Derzeit erachtet der Aufsichtsrat von Stabilus den MDAX als eine geeignete Vergleichsgruppe, da die Stabilus SE im MDAX gelistet ist und ihren Sitz in Deutschland hat. Zur Ermittlung des relativen TSR werden zunächst die absoluten TSR-Werte von Stabilus sowie jedes Unternehmens des MDAX über die jeweilige Performanceperiode berechnet. Der absolute TSR-Wert eines jeden Unternehmens entspricht dem theoretischen Wertzuwachs einer Aktie über die Performanceperiode unter der Annahme, dass (Brutto-)Dividenden direkt reinvestiert werden. Der Anfangswert einer Aktie wird auf Basis des arithmetischen Mittels der Schlusskurse der letzten 60 Handelstage vor Beginn der Performanceperiode berechnet. Der Endwert einer Aktie wird analog auf Basis des arithmetisches Mittels der Schlusskurse der letzten 60 Handelstage vor Ende der Performanceperiode ermittelt. Der Wertzuwachs wird durch einen Vergleich zwischen Anfangs- und Endwert unter der Annahme berechnet, dass (Brutto-)Dividenden direkt reinvestiert werden. Zweitens werden die berechneten absoluten TSR-Werte von Stabilus und jedem Unternehmen im MDAX nach Größe sortiert und erhalten einen Rang (d.h. der höchste absolute TSR auf Rang 1, der zweithöchste absolute TSR auf Rang 2, usw.). Jeder Rang erhält auch einen Perzentilrang. Befindet sich Stabilus unterhalb oder genau am 25. Perzentilrang, beträgt die Zielerreichung 0 %. Liegt der Perzentilrang von Stabilus am 50. Perzentil (Median), beträgt die Zielerreichung 100 %. Liegt der TSR von Stabilus mindestens auf dem 75. Perzentil, führt dies zu einer Zielerreichung von 150 %. Höhere Perzentilränge führen nicht zu einer höheren Zielerreichung (Cap). Zielerreichungen zwischen diesen Punkten werden durch lineare Interpolation ermittelt. Die Bemessungsmethodik kann anhand der folgenden Kurve illustriert werden.  Abbildung 7: Zielerreichungskurve relativer TSR Die Zielerreichung für die adj. EBIT-Marge ergibt sich aus dem Vergleich der tatsächlichen adj. EBIT-Marge mit einem strategischen Zielwert und kann ebenfalls zwischen 0 % und 150 % liegen. Die Festlegung des strategischen Zielwerts und weiterer Eckwerte erfolgt nach sachgemäßem Ermessen durch den Aufsichtsrat und auf Basis der strategischen Planung innerhalb der ersten drei Monate der jeweiligen Performanceperiode und wird transparent im Vergütungsbericht offengelegt, der über die Zuteilung der jeweiligen Tranche berichtet. Die Bemessungsmethodik kann anhand der folgenden Kurve illustriert werden. Abbildung 8: Zielerreichungskurve adj. EBIT-Marge Auszahlung Die Auszahlung einer Tranche des Performance Share Plans erfolgt nach Ablauf der vierjährigen Laufzeit in bar. Die Zielerreichungen der Erfolgsziele sowie die Auszahlungsbeträge je Vorstandsmitglied werden transparent im jeweiligen Vergütungsbericht offengelegt, der über die Auszahlung berichtet. 4.2.3. ESG-LTI Der ESG-LTI ist als langfristige variable Vergütung mit besonderen Fokus auf Nachhaltigkeitsziele ausgestaltet. Jährlich werden Tranchen zugeteilt, die jeweils eine vierjährige Laufzeit bzw. Performanceperiode haben. Die Auszahlung der jeweiligen Tranche des ESG-LTI ergibt sich aus der Multiplikation eines individuellen Zielbetrags mit der Zielerreichung strategieabgeleiteter und relevanter Nachhaltigkeitsziele. Der Zielbetrag ist mit jedem Vorstandsmitglied im Dienstvertrag vereinbart und beträgt in der Regel 20 % der individuellen Grundvergütung. Die Nachhaltigkeitsziele inkl. Bemessungsmethoden und Zielsetzungen werden vor Beginn einer jeden Tranche vom Aufsichtsrat definiert und basieren auf einem Kriterienkatalog, der dem folgenden Schaubild zu entnehmen ist. Abbildung 9: Kriterienkatalog für Nachhaltigkeitsziele Die Bestandteile des ESG-LTI sowie ein fiktives Rechenbeispiel können dem folgenden Schaubild entnommen werden. Abbildung 10: Ausgestaltung des ESG-LTI Der Aufsichtsrat kann für jede Tranche die Anzahl an Nachhaltigkeitszielen mit unterschiedlichen Gewichtungen definieren. Die Zielerreichung je Nachhaltigkeitsziel kann einen Wert zwischen 0 % und 150 % annehmen. Die Auszahlung ist ebenfalls auf 150 % des individuellen Zielbetrags begrenzt und erfolgt in bar nach Ablauf der vierjährigen Performanceperiode. Der Aufsichtsrat achtet darauf, dass die Nachhaltigkeitsziele strategierelevant und möglichst quantifizierbar sind. Die ausgewählten Nachhaltigkeitsziele einschließlich ihrer Gewichtung werden im Vergütungsbericht offengelegt, der über die Zuteilung einer ESG-LTI Tranche berichtet. Die Offenlegung der Zielsetzungen je Nachhaltigkeitsziel und der resultierenden Zielerreichungen erfolgt im Vergütungsbericht, der über die Auszahlung berichtet. 4.3. Malus/Clawback Als weiteres Instrument zur Sicherstellung der langfristigen und nachhaltigen Entwicklung der Gesellschaft ist der Aufsichtsrat berechtigt, in bestimmten Fällen eine noch nicht ausbezahlte variable Vergütung teilweise oder vollständig zu reduzieren („Malus“) oder eine bereits ausbezahlte variable Vergütung teilweise oder vollständig zurückzufordern („Clawback“). Die Möglichkeit der Reduzierung und Rückforderung kann dabei alle variablen Vergütungsbestandteile umfassen, d.h. Short-Term Incentive, Performance Share Plan und ESG-LTI. So ist der Aufsichtsrat berechtigt, bei einem wesentlichen Verstoß gegen eine Sorgfaltspflicht im Sinne des § 93 AktG, eine Pflicht aus dem Dienstvertrag oder einen sonstigen wesentlichen Handlungsgrundsatz der Gesellschaft (z.B. aus dem Code of Conduct oder der Compliance-Richtlinie) eine variable Vergütung zu reduzieren oder zurückzufordern (sogenannter „Compliance Malus/Clawback“). Darüber hinaus kann der Aufsichtsrat eine bereits ausbezahlte variable Vergütung zurückfordern, falls sich im Nachhinein herausstellt, dass der Konzernabschluss fehlerhaft war und fälschlicherweise eine zu hohe Vergütung ausbezahlt wurde (sogenannter „Performance Clawback“). 4.4. Share Ownership Guidelines Um die Aktienkultur weiter zu stärken und die Interessen des Vorstands mit denen der Aktionäre in Einklang zu bringen, sind mit den Vorstandsmitgliedern Share Ownership Guidelines vereinbart. Die Vorstandsmitglieder sind hiernach verpflichtet, während ihrer Amtszeit Stabilus-Aktien in Höhe ihrer individuellen Bruttogrundvergütung (100 % des Share Ownership Ziels) zu erwerben und zu halten. Die erforderliche Anzahl von Aktien soll innerhalb von vier Jahren erworben werden. 4.5. Maximalvergütung Zur Sicherstellung angemessener Auszahlungshöhen und zur Vermeidung des Eingehens unangemessener Risiken ist die Vergütung der Vorstandsmitglieder in mehrfacher Weise begrenzt. Zunächst sind die Auszahlungshöhen aus den einzelnen variablen Vergütungsbestandteilen begrenzt. So kann die Auszahlung aus dem Short-Term Incentive maximal 200 % des Zielbetrags, aus dem Performance Share Plan maximal 250 % und aus dem ESG-LTI maximal 150 % des jeweiligen Zielbetrags betragen. Darüber hinaus ist die Gesamtvergütung (d.h. Grundvergütung, Versorgungsentgelt, Nebenleistungen, variable Vergütung) der Vorstandsmitglieder in einem Geschäftsjahr nach oben absolut durch die vom Aufsichtsrat festgesetzte Maximalvergütung im Sinne von § 87a Abs. 1 Nr. 1 AktG begrenzt. Die Summe aller Auszahlungen, die aus Zusagen eines Geschäftsjahres resultieren, ist auf diesen Wert beschränkt. Für den Vorstandsvorsitzenden beläuft sich die Maximalvergütung auf 3,9 Mio. €, für die ordentlichen Vorstandsmitglieder auf 2,5 Mio. €. Soweit die Berechnung der Gesamtvergütung zu einem die Maximalvergütung übersteigenden Betrag führt, wird der Auszahlungsbetrag aus dem zuletzt ausbezahlten Vergütungsbestandteil (in der Regel der Performance Share Plan oder der ESG-LTI) entsprechend gekürzt. Die Maximalvergütung stellt dabei nur einen maximal zulässigen Rahmen für die nächsten vier Jahre dar. Die einzelvertraglichen Zusagen liegen derzeit deutlich unterhalb der Maximalvergütung. 5. Vergütungsbezogene Rechtsgeschäfte 5.1. Laufzeiten der Dienstverträge Die Dienstverträge der Vorstandsmitglieder werden für die Dauer der Bestellung abgeschlossen und verlängern sich jeweils für die Dauer der Wiederbestellung. Bei Erstbestellung eines Vorstandsmitglieds betragen Bestell- und Vertragsdauer in der Regel drei Jahre. Bei Wiederbestellung beträgt die Bestellperiode und Vertragsverlängerung in der Regel maximal vier Jahre. 5.2. Mandatsbezüge Für den Fall, dass ein Vorstandsmitglied konzerninterne Aufsichtsratsmandate übernimmt, wird die Vergütung aus solchen auf die Vergütung aus der Vorstandstätigkeit für die Stabilus SE angerechnet. Im Falle der Übernahme von konzernfremden Aufsichtsratsmandaten entscheidet der Aufsichtsrat im Einzelfall über die Anrechnung der entsprechenden Vergütung. 5.3. Nachvertragliches Wettbewerbsverbot Mit den Vorstandsmitgliedern der Stabilus SE ist in der Regel ein nachvertragliches Wettbewerbsverbot vereinbart. Hiernach ist es den Vorstandsmitgliedern untersagt, innerhalb eines Zeitraums von einem Jahr nach Beendigung des Dienstvertrags für ein Unternehmen tätig zu werden, das im direkten oder indirekten Wettbewerb zur Gesellschaft oder mit ihr verbundenen Unternehmen steht. Die Vorstandsmitglieder erhalten für diesen Zeitraum eine Karenzentschädigung in Höhe von 50 % ihrer letzten Grundvergütung. Die Gesellschaft kann vor der Beendigung des Dienstvertrags durch schriftliche Erklärung auf die Einhaltung des nachvertraglichen Wettbewerbsverbots verzichten. In diesem Fall wird die Gesellschaft von der Verpflichtung zur Zahlung einer Karenzentschädigung nach sechs Monaten nach Beendigung des Dienstvertrags befreit. 5.4. Zusagen im Zusammenhang mit der Beendigung der Vorstandstätigkeit Im Falle einer vorzeitigen Beendigung der Vorstandstätigkeit ohne wichtigen Grund dürfen etwaige an das Vorstandsmitglied geleistete Zahlungen nicht mehr als die Restlaufzeit des Dienstvertrags vergüten und gleichzeitig den Wert von zwei Jahresgesamtvergütungen nicht überschreiten (Abfindungs-Cap). Die Abfindung wird auf die Karenzentschädigung des nachträglichen Wettbewerbsverbots angerechnet. Die Auszahlung des Short-Term Incentive, Performance Share Plan und ESG-LTI erfolgt zu den ursprünglich vereinbarten Zeitpunkten und Bedingungen. Eine vorzeitige Auszahlung erfolgt nicht. Eine Ausnahme hiervon gilt im Einklang mit den Empfehlungen des DCGK in Fällen dauerhafter Arbeitsunfähigkeit oder des Todes eines Vorstandsmitglieds. In diesen Fällen erfolgt eine sofortige Auszahlung des Short-Term Incentive, Performance Share Plans und ESG-LTI in Höhe des jeweiligen Zielbetrags. 6. Verfahren zur Fest- und Umsetzung sowie Überprüfung des Vergütungssystems 6.1. Fest- und Umsetzung und Überprüfung des Vergütungssystems Der Aufsichtsrat beschließt das System zur Vergütung der Vorstandsmitglieder und wird dabei von seinem Vergütungs- und Nominierungsausschuss beraten. Bei Bedarf kann sich der Aufsichtsrat auch durch externe unabhängige Experten unterstützen lassen, auf deren Unabhängigkeit vom Vorstand und vom Unternehmen er achtet. Das vom Aufsichtsrat beschlossene Vergütungssystem wird der Hauptversammlung zur Billigung vorgelegt. Der Aufsichtsrat überprüft, unterstützt durch seinen Vergütungs- und Nominierungsausschuss, das Vergütungssystem regelmäßig. Bei jeder wesentlichen Änderung, spätestens aber alle vier Jahre, legt der Aufsichtsrat das Vergütungssystem erneut der Hauptversammlung zur Billigung vor. Billigt die Hauptversammlung das vorgelegte System nicht, legt der Aufsichtsrat der Hauptversammlung spätestens in der darauffolgenden ordentlichen Hauptversammlung ein überprüftes Vergütungssystem zur Billigung vor. 6.2. Festsetzung und Überprüfung der Vergütungshöhen Die Vergütung der Vorstandsmitglieder wird vom Aufsichtsrat auf Grundlage des Vergütungssystems festgelegt, wobei der Vergütungs- und Nominierungsausschuss die Entscheidung des Aufsichtsrats vorbereitet. Der Aufsichtsrat sorgt dafür, dass die Vergütung in einem angemessenen Verhältnis zu den Aufgaben und Leistungen eines Vorstandsmitglieds sowie zur wirtschaftlichen Lage der Gesellschaft steht und die marktübliche Vergütung nicht ohne besondere Gründe übersteigt. Hierzu führt der Aufsichtsrat regelmäßig einen horizontalen und einen vertikalen Vergütungsvergleich durch. Im Rahmen des Horizontalvergleichs wird eine Gruppe bestehend aus mit Stabilus vergleichbaren Unternehmen herangezogen. Hierbei handelte es sich zuletzt um die Unternehmen des SDAX, da die Unternehmen des SDAX zum damaligen Zeitpunkt hinsichtlich Größe, Standort und Komplexität gut mit Stabilus vergleichbar waren. Der Aufsichtsrat wird mit Blick auf den Wachstumskurs von Stabilus künftig gegebenenfalls auch MDAX Unternehmen oder ausgewählte Wettbewerber berücksichtigen. Daneben werden im Rahmen der Festsetzung und Überprüfung der Vergütungshöhen auch die Vergütungs- und Beschäftigungsbedingungen der Arbeitnehmer berücksichtigt. Im Rahmen des vertikalen Vergleichs berücksichtigt der Aufsichtsrat das Verhältnis der Vorstandsvergütung zur Vergütung des oberen Führungskreises und der Belegschaft insgesamt, insbesondere in der zeitlichen Entwicklung. 6.3. Maßnahmen zur Vermeidung und Behandlung von Interessenkonflikten Die Regeln des Aufsichtsrats der Stabilus SE zur Vermeidung und Behandlung von Interessenkonflikten sind auch für das Verfahren zur Fest- und Umsetzung sowie zur Überprüfung des Vergütungssystems anwendbar. Sollten Interessenkonflikte auftreten, sind diese unverzüglich dem Aufsichtsratsvorsitzenden offenzulegen. Der Aufsichtsrat informiert die Hauptversammlung über aufgetretene Interessenkonflikte sowie über deren Behandlung. 6.4. Außergewöhnliche Entwicklungen / Vorübergehende Abweichung vom Vergütungssystem Im Einklang mit der Empfehlung G.11 DCGK hat der Aufsichtsrat die Möglichkeit, innerhalb der variablen Vergütung außergewöhnlichen Entwicklungen in angemessenem Rahmen Rechnung zu tragen. Der Aufsichtsrat kann zudem gemäß § 87a Abs. 2 S. 2 AktG vorübergehend von dem Vergütungssystem abweichen, wenn dies im Interesse des langfristigen Wohlergehens der Gesellschaft notwendig ist. Ungünstige Marktentwicklungen sind ausdrücklich nicht als außergewöhnliche Umstände anzusehen, die eine vorübergehende Abweichung vom Vergütungssystem zulassen. Auch im Falle einer Abweichung muss die Vergütung weiterhin an der langfristigen und nachhaltigen Entwicklung der Stabilus SE ausgerichtet sein und mit dem Erfolg des Unternehmens und der Leistung des Vorstandsmitglieds im Einklang stehen. Eine vorübergehende Abweichung vom Vergütungssystem ist nur nach sorgfältiger Analyse der außergewöhnlichen Umstände und der möglichen Reaktionen sowie auf Vorschlag des Vergütungs- und Nominierungsausschusses durch einen entsprechenden Aufsichtsratsbeschluss möglich. Eine vorübergehende Abweichung vom Vergütungssystem ist in Bezug auf die Erfolgsziele der variablen Vergütung (Short-Term Incentive, Performance Share Plan und ESG-LTI), die Bandbreiten möglicher Zielerreichungen der einzelnen Bestandteile der variablen Vergütung sowie die relativen Anteile der einzelnen Vergütungsbestandteile möglich. Kann die Anreizwirkung der Vergütung durch eine Anpassung der bestehenden Vergütungsbestandteile nicht angemessen wiederhergestellt werden, ist der Aufsichtsrat berechtigt, vorübergehend zusätzliche Vergütungsbestandteile zu gewähren oder einzelne Vergütungsbestandteile durch andere Vergütungsbestandteile zu ersetzen. Daneben kann der Aufsichtsrat auf die Zuteilung und Auszahlung von Vergütungsbestandteilen verzichten, falls dies die wirtschaftliche Lage erfordert. Im Fall einer vorübergehenden Abweichung vom Vergütungssystem werden im Vergütungsbericht des Folgejahres Angaben zu den Abweichungen, einschließlich einer Erläuterung der Notwendigkeit der Abweichungen, und der Angabe der konkreten Bestandteile des Vergütungssystems, von denen abgewichen wurde, gemacht. Frankfurt am Main, 8. Dezember 2022 Stabilus SE

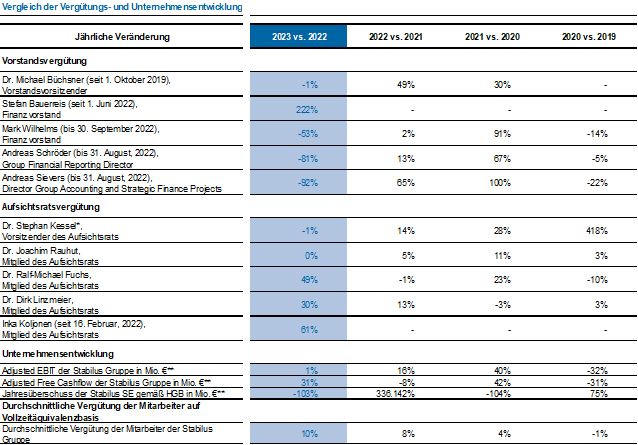

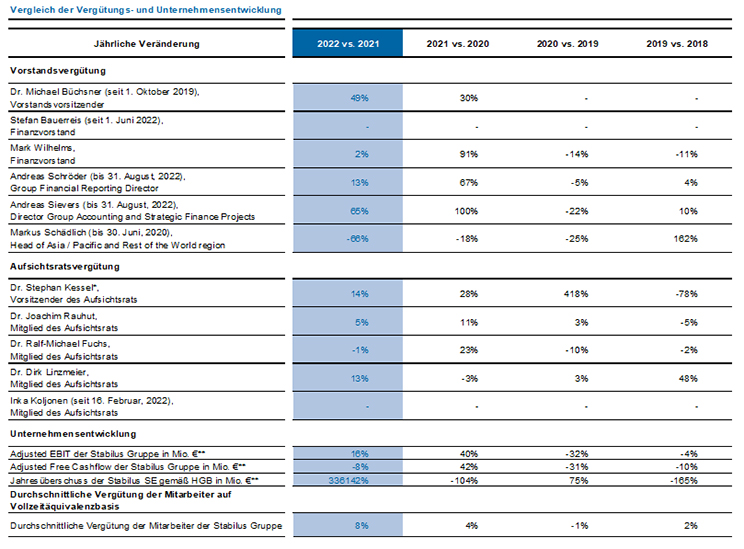

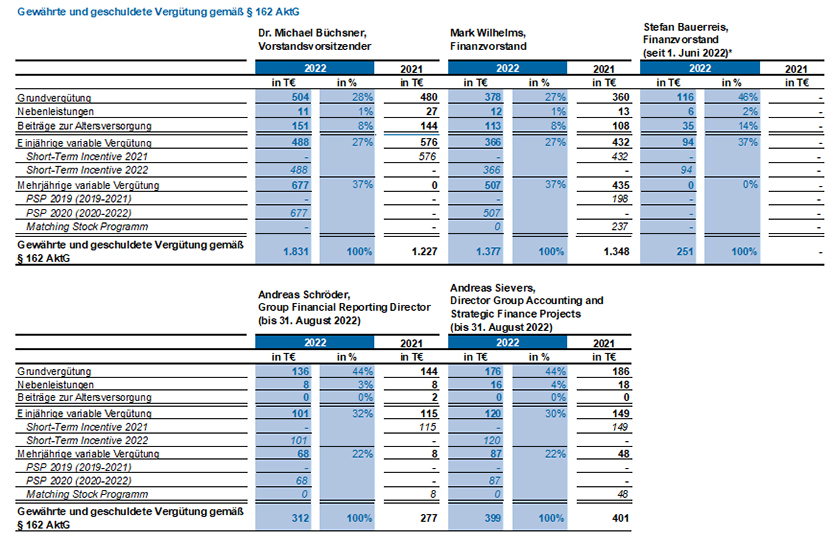

Aufsichtsrat Anlage zu Tagesordnungspunkt 7: Vergütungsbericht für das Geschäftsjahr vom 1. Oktober 2021 bis zum 30. September 2022 („Geschäftsjahr 2022“) Vergütungsbericht der Stabilus SE für das Geschäftsjahr 2022 Der Vergütungsbericht gibt einen Überblick über das Vergütungssystem des Vorstands und Aufsichtsrats der Stabilus SE und gibt Auskunft über die gewährte und geschuldete Vergütung des Vorstands und Aufsichtsrats im Geschäftsjahr 2022. Das derzeitige Vergütungssystem für die Mitglieder des Vorstands und Aufsichtsrats, welches auf der Hauptversammlung der Stabilus S.A am 16. Februar 2022 unter luxemburgischem Recht zur Abstimmung gestellt und mit einer Mehrheit von 93,3 % angenommen wurde, wurde für alle aktiven Mitglieder des Vorstands und Aufsichtsrats im Geschäftsjahr 2022 angewendet. Aufgrund des Rechtsformwechsels der Gesellschaft von einer Société Anonyme (S.A.) nach luxemburgischem Recht in eine europäische Gesellschaft (Societas Europaea, SE) und der Sitzverlegung der Gesellschaft von Luxemburg nach Deutschland im Geschäftsjahr 2022 wurde der Vergütungsbericht erstmals nach den Anforderungen des § 162 Aktiengesetz (AktG) erstellt. Darüber hinaus beabsichtigt der Aufsichtsrat, das Vergütungssystem für die Vorstandsmitglieder anzupassen, um den Anforderungen des AktG und den Empfehlungen des Deutschen Corporate Governance Kodex (DCGK) in vollem Umfang zu entsprechen. Das angepasste Vergütungssystem soll der ordentlichen Hauptversammlung der Stabilus SE im Februar 2023 vorgelegt werden. Der Vergütungsbericht wurde entsprechend der Vorgabe des § 162 Abs. 3 AktG von der KPMG Deutschland materiell geprüft. Der Vergütungsbericht | www .stabilus.com/de/investoren/corporate-governance |

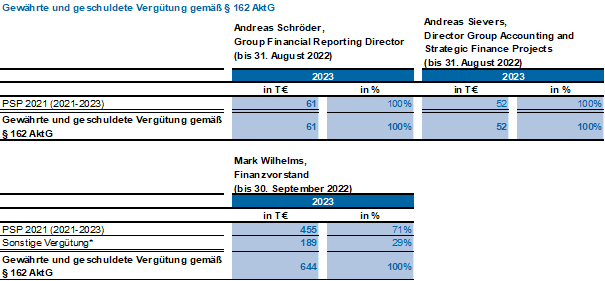

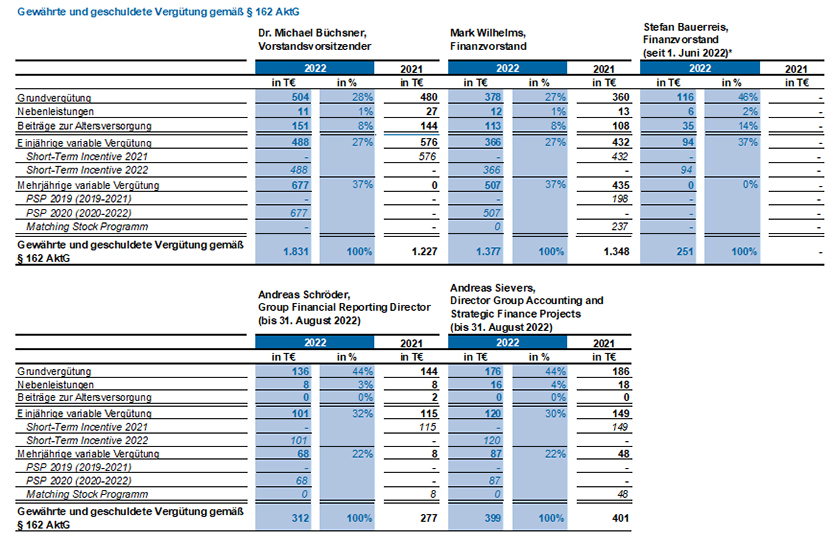

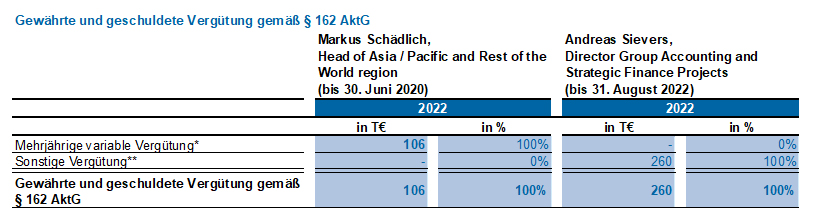

und der beigefügte Vermerk zur Prüfung des Vergütungsberichts sind auf der Website der Gesellschaft zu finden. Der Vergütungsbericht wurde in deutscher und englischer Sprache erstellt, wobei die deutsche Version die führende ist. Die in den Tabellen des Vergütungsberichts dargestellten Werte können sich unter Umständen aufgrund von Rundungen nicht genau aufaddieren. Gleiches gilt für die dargestellten Prozentangaben, welche aufgrund von Rundungen gegebenenfalls nicht die exakten absoluten Werte darstellen. 1. Begünstigte der Vorstands- und Aufsichtsratsvergütung Im abgelaufenen Geschäftsjahr erhielten Dr. Michael Büchsner, Stefan Bauerreis, Mark Wilhelms, Andreas Schröder und Andreas Sievers Leistungen für Vorstandstätigkeiten: | • | Dr. Michael Büchsner ist Vorstandsvorsitzender der Stabilus SE und wurde 2019 in den Vorstand berufen. | | • | Stefan Bauerreis ist Finanzvorstand der Stabilus SE und wurde mit Wirkung zum 1. Juni 2022 in den Vorstand berufen. Dementsprechend erhielt er eine zeitanteilige Vergütung für das Geschäftsjahr 2022. | | • | Mark Wilhelms war bis Mai 2022 als Finanzvorstand tätig. Seine Bestellung zum Mitglied des Vorstands sowie sein Dienstvertrag endeten regulär am 30. September 2022. | | • | Andreas Schröder war Group Financial Reporting Director und wurde 2014 in den Vorstand berufen. Im Zuge des Umzugs der Stabilus SE nach Deutschland endete das Vorstandsmandat von Herrn Schröder am 31. August 2022, er ist jedoch weiterhin in leitender Funktion für Stabilus tätig. Die angegebene Vergütung bezieht sich nur auf die gewährte und geschuldete Vergütung als Vorstandsmitglied. | | • | Andreas Sievers war Director Group Accounting and Strategic Finance Projects der Stabilus Gruppe und wurde 2016 in den Vorstand berufen. Im Zuge der Sitzverlegung der Stabilus SE nach Deutschland endete das Vorstandsmandat von Herrn Sievers am 31. August 2022. |

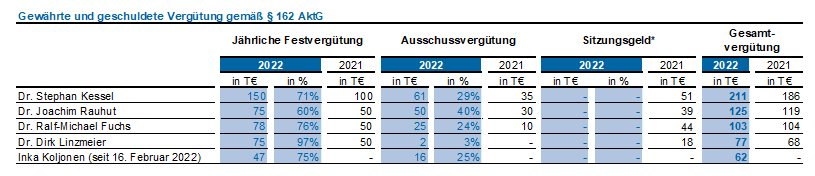

Im abgelaufenen Geschäftsjahr erhielten Dr. Stephan Kessel, Dr. Joachim Rauhut, Dr. Ralf-Michael Fuchs, Dr. Dirk Linzmeier und Inka Koljonen Leistungen für Aufsichtsratstätigkeiten bei der Stabilus SE oder Stabilus S.A.: | • | Dr. Stephan Kessel ist seit 2018 Vorsitzender des Aufsichtsrats. Darüber hinaus ist er Vorsitzender des Vergütungs- und Nominierungsausschusses des Aufsichtsrats der Stabilus SE sowie Mitglied des Prüfungsausschusses (bis 16. Februar 2022 und wieder seit 2. September 2022) | | • | Dr. Joachim Rauhut ist seit 2015 Mitglied des Aufsichtsrats. Darüber hinaus ist er Vorsitzender des Prüfungsausschusses des Aufsichtsrats der Stabilus SE. | | • | Dr. Ralf-Michael Fuchs ist seit 2015 Mitglied des Aufsichtsrats. Darüber hinaus ist er stellvertretender Aufsichtsratsvorsitzender (seit 2. September 2022) sowie Mitglied des Vergütungs- und Nominierungsausschusses des Aufsichtsrats der Stabilus SE. | | • | Dr. Dirk Linzmeier ist seit 2018 Mitglied des Aufsichtsrats. Darüber hinaus ist er Mitglied des Vergütungs- und Nominierungsausschusses des Aufsichtsrats der Stabilus SE (seit 2. September 2022). | | • | Inka Koljonen ist seit dem 16. Februar 2022 Mitglied des Aufsichtsrats. Darüber hinaus ist sie Mitglied des Prüfungsausschusses des Aufsichtsrats der Stabilus SE. Dementsprechend erhielt sie für das Geschäftsjahr 2022 eine zeitanteilige Vergütung. |

2. Vergütungssystem des Vorstands Das Vergütungssystem für den Vorstand der Stabilus SE spielt eine wichtige Rolle, um die Umsetzung der Unternehmensstrategie und die kurz- und langfristige Entwicklung des Unternehmens erfolgreich zu fördern und voranzutreiben. Das Vergütungssystem wurde der ordentlichen Hauptversammlung 2022 am 16. Februar 2022 nach luxemburgischem Recht zur Abstimmung vorgelegt und mit einer Mehrheit von 93,3 % gebilligt. Das Vergütungssystem basiert auf transparenten, leistungsbezogenen und am Unternehmenserfolg orientierten Parametern, wobei die variable Vergütung überwiegend mehrjährig bemessen wird. Es unterstützt die Umsetzung unserer langfristigen Strategie und setzt Anreize, die Interessen unserer Aktionäre und anderer Stakeholder mit den Interessen der Vorstandsmitglieder in Einklang zu bringen. Ziel des Vergütungssystems ist es, die Vorstandsmitglieder leistungsgerecht und im Einklang mit den regulatorischen Anforderungen zu entlohnen. Darüber hinaus berücksichtigt es die Best Practice deutscher börsennotierter Unternehmen. Die Grundsätze des Vergütungssystems des Vorstands können wie folgt zusammengefasst werden: | √ | Ambitionierte Anreize für eine nachhaltige Unternehmensentwicklung | | √ | Bemessung der variablen Vergütung ausschließlich auf Basis zukunftsgerichteter Leistung | | √ | Angleichung der Interessen von Aktionären sowie anderen Stakeholdern mit denen des Vorstands | | √ | Berücksichtigung der aktuellen Unternehmensstrategie und starker Fokus auf wirtschaftliche Performance |