Steuern

Steuerliche Anpassungen und Neuregelungen 2020

Das Jahressteuergesetz 2019 legt in der Klimapolitik noch eine Schippe drauf. Wie üblich folgen einige Rechengrößen der Einkommensentwicklung und auch eine Forschungszulage sowie Entlastungen bei der betrieblichen Altersvorsorge fanden ihren Niederschlag im Steuerrecht. Manches zeigt aber, wenn überhaupt, erst 2021 Wirkung.

E-Mobilität

Statt wie im ersten Entwurf ursprünglich 0,5 % des inländischen Bruttolistenpreises müssen für reine Elektroautos bis 40.000 Euro nur noch 0,25 % versteuert werden (siehe hierzu auch AnlegerPlus, Ausgabe 5/2019, Seite 54). Zudem verlängert sich der Zeitraum, der ursprünglich nur bis 2021 befristet war, bis 31.12.2030.

Für Fahrzeuge, die höchstens 50 Gramm Kohlendioxid je gefahrenen Kilometer ausstoßen und deren Reichweite unter ausschließlicher Nutzung der elektrischen Antriebsmaschine mindestens 60 km beträgt, gilt weiterhin die Hälfte der Bemessungsgrundlage, wenn sie vom 1.1.2022 bis zum 31.12.2024 angeschafft wurden. Die Anforderung an die Reichweite steigt auf mindestens 80 km, wenn das Fahrzeug danach – jedoch maximal bis 31.12.2030 – gekauft wird.

Entsprechend wird auch die Überlassung eines betrieblichen Fahrrads, der kostenlose oder verbilligte Bezug des Ladestroms sowie die Überlassung von Ladevorrichtungen an die Mitarbeiter steuerlich länger gefördert. Für betrieblich genutzte Elektro(nutz)fahrzeuge wurden ebenfalls Steuererleichterungen in Form von Sonderabschreibungen oder im Rahmen der Gewerbesteuer verabschiedet.

Durch die Einigung von Bund und Länder in letzter Minute kann nun außerdem für Fahrkarten im Bahnverkehr ab Januar der Mehrwertsteuersatz von 19 auf 7 % sinken.

Mikroklima: Sozialversicherung und Selbstständigkeit

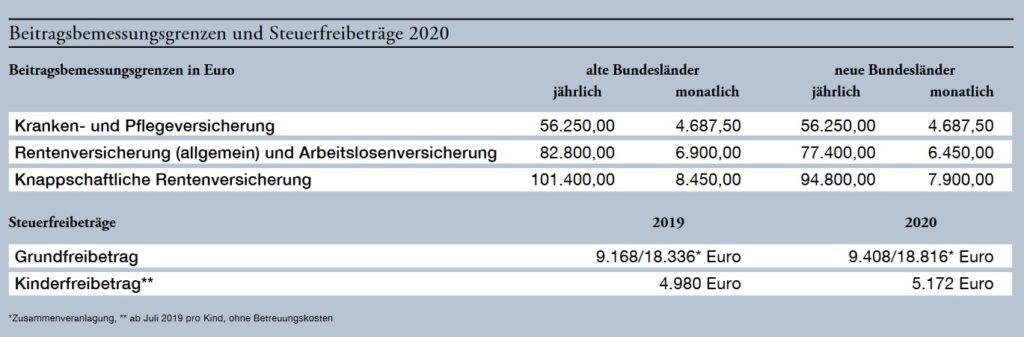

Wie üblich steigen mit den Beitragsbemessungsgrenzen (siehe Tabelle) die Beiträge für die Sozialversicherungen, die maximal erhoben werden. Gleichzeitig sinkt der Beitragssatz der Arbeitslosenversicherung von 2,5 auf 2,4 % – allerdings nur befristet bis 31.12.2022.

An die Beitragsbemessungsgrenzen, die jährlich an die durchschnittliche Lohnentwicklung angepasst werden, ist der neue Freibetrag für die Betriebsrente gekoppelt. Bisher mussten Betriebsrentner, deren Summe aller Betriebsrenten 155,75 Euro überstieg, den vollen Beitragssatz für die gesetzliche Kranken- und Pflegeversicherung zahlen. Ab 2020 wird ein monatlicher Freibetrag in Höhe von 159,25 Euro gewährt.

Dies gilt aber nur für die Krankenkassenbeiträge, denn für die Pflegeversicherung gilt weiterhin die alte Freigrenze. Wird diese überschritten, muss ohne Berücksichtigung des Freibetrags auf die gesamte Betriebsrente der Pflegebeitrag gezahlt werden. Auch einmalige Kapitalausschüttungen profitieren von der neuen Regelung, vorausgesetzt sie liegen nicht länger als zehn Jahre zurück. Allerdings gilt die Entlastung nicht für Rentner, die freiwillig bei gesetzlichen Krankenkassen versichert sind.

Mit der dritten Auflage des Bürokratieentlastungsgesetzes wird die umsatzsteuerliche Wertgrenze angehoben. Der Kleinunternehmer kann von dem Wahlrecht Gebrauch machen, keine Umsatzsteuer zu erheben – vorausgesetzt sein Umsatz im vergangenen Kalenderjahr lag nicht über 22.000 Euro (bisher: 17.500 Euro) und wird im laufenden Kalenderjahr voraussichtlich 50.000 Euro nicht überschreiten. Im Gegenzug darf er dann jedoch keine Vorsteuer geltend machen.

Mit dem Forschungszulagengesetz – einem eigenständigen Nebengesetz zum Einkommen- und Körperschaftsteuergesetz – wurde außerdem eine Förderung von Forschung und Entwicklung beschlossen, die vor allem dem Mittelstand, dem Handwerk und Unternehmen in Ostdeutschland ab 2020 zugutekommen soll und bei den Personalkosten ansetzt.

Prognose 2021

Der Solidaritätszuschlag, der als Zuschlag zur Einkommen- und Körperschaftsteuer erhoben wird, fällt im Übrigen erst 2021 weg, komplett zunächst aber nur für etwa 90 % der Steuerzahler. Die Freigrenze steigt von 972 auf 16.956 Euro und verdoppelt sich bei Zusammenveranlagung. Somit muss bei Einzelveranlagung bis zu einem zu versteuernden Einkommen von 61.717 Euro dann kein Soli mehr gezahlt werden.

Oberhalb dieser Grenze gilt eine sogenannte Milderungszone, in der der Solidaritätszuschlag nicht in voller Höhe erhoben, sondern schrittweise an den vollen Satz in Höhe von 5,5 % herangeführt wird. Ab einem zu versteuernden Einkommen von 96.409 Euro wird dann wieder der volle Solidaritätszuschlag fällig. Da der Freibetrag an dem zu versteuernden Einkommen ansetzt, liegt das entsprechende Bruttoeinkommen aufgrund verschiedener anderer Freibeträge in der Regel darüber.

Einige Steuerfreibeträge (siehe Tabelle) werden jedoch 2020 erneut angehoben, wenn die zweite Stufe des bereits 2018 verabschiedeten Familienentlastungsgesetzes zündet. Anleger müssen aber weiterhin auf ihre Kapitalerträge wie bisher den Solidaritätszuschlag zahlen, denn die Abgeltungssteuer nach § 32d EStG fließt nicht in die Bemessungsgrundlage ein, für die die Freigrenze gilt. Für Körperschaftsteuerzahler gibt es ebenfalls keine Entlastung – auch wenn das kein Trost ist.

Bild: © pixabay.com