Investment

Sell in May and go away? Saisonale Effekte an der Börse erklärt

In langen Zeitreihen finden sich verschiedene saisonale Effekte am Aktienmarkt. Wissenschaftliche Studien bestätigen einige davon als statistisch signifikant – nicht nur am häufig untersuchten US-Markt, sondern auch auf internationalem Parkett. Ist an dem Börsenspruch Sell in May and go away nun etwas dran? Wir geben einen kurzen Überblick über die bedeutendsten Effekte.

Inhalt

- Einleitung

- Der Januareffekt

- Die Statsitiken hinter dem Sell in May and Go away Spruch

- Die Jahresendrally

- Fazit: Kann man sich auf die Regel „Sell in May and go away“ verlassen?

Einleitung

Im Durchschnitt entwickeln sich Aktien mit geringer Marktkapitalisierung (Small Caps) im ersten Monat des Jahres besser als Aktien mit hoher Marktkapitalisierung (Large Caps). In der Studie „Are Monthly Seasonals Real? A Three Century Perspective“ zeigten die Forscher Ben Jacobsen und Y. J. Zhang anhand eines langfristigen Datensatzes, dass der Effekt schon seit fast 200 Jahren existiert.

Der Januareffekt

Für diese Saisonalität gibt es zwei Erklärungsansätze. Der erste ist, dass vor allem Privatanleger gegen Jahresende Aktien verkaufen, um eventuelle Verluste zu realisieren und damit steuerlich wirksam zu machen, bevor sie im Januar wieder neue Investments tätigen. Da Privatanleger die Kurse von Small Caps mit ihren Transaktionen stärker beeinflussen als jene von Large Caps, tritt der Effekt vor allem bei kleineren Aktienwerten auf.

Der zweite Erklärungsansatz basiert auf den Bonuszahlungen zum Jahresabschluss, die häufig im Januar an die Arbeitnehmer ausbezahlt und dann teilweise in Aktien investiert werden. Auch hier ist ein entsprechend stärkerer Einfluss der erhöhten Nachfrage auf die Kurse von Small Caps zu vermuten.

Um vom Januareffekt zu profitieren, können Anleger schon Ende Dezember stärker auf Small Caps setzen und ihre Investments Ende Januar wieder in Large Caps umschichten. In der Mehrheit der Jahre ließ sich so eine kleine Extrarendite erzielen. Allerdings ist zu beachten, dass sich der Januareffekt auf die relative Entwicklung von Small Caps zu Large Caps bezieht. Es kann also passieren, dass Small Caps zwar outperformen, aber wie im Januar 2016 absolut betrachtet dennoch ein Minus aufweisen.

Die Statsitiken hinter dem Sell in May and Go away Spruch

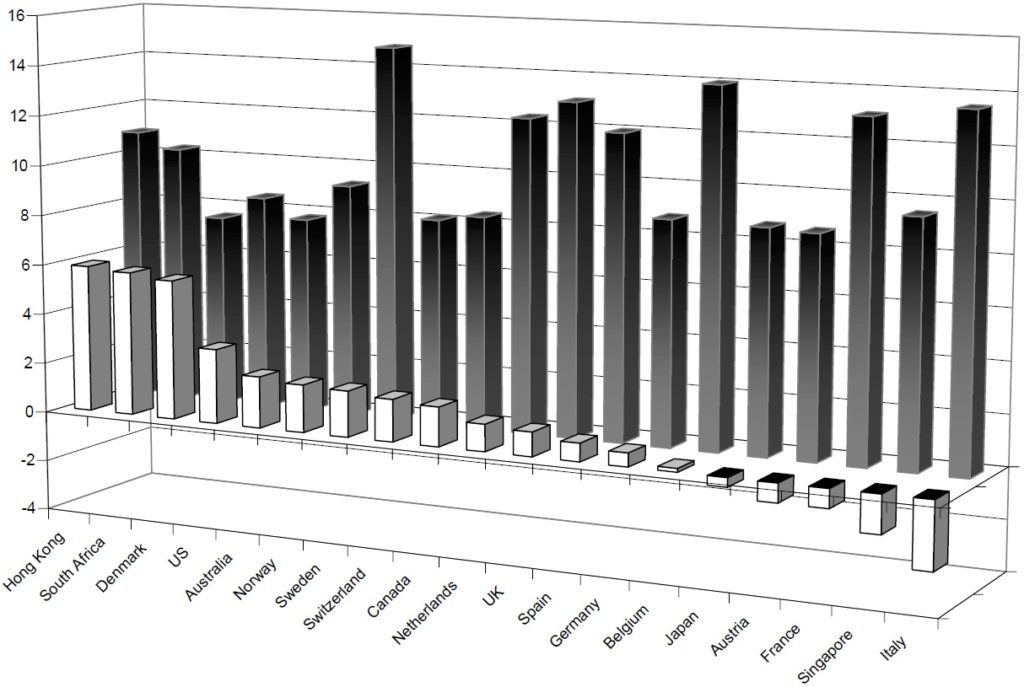

Quelle: Bouman, S. / Jacobsen, B. (2001), The Halloween Indicator, Sell in May and Go Away: Another Puzzle, S. 33

Hinter der Halloween-Strategie versteckt sich die bekannte Börsenweisheit „Sell in May and go away“ (Verkaufe im Mai), kombiniert mit dem Wiedereinstieg zu Halloween, also gegen Ende Oktober. Das bedeutet, wer dieser saisonalen Strategie folgt, der ist in den Wintermonaten tendenziell im Aktienmarkt und im Sommer eher in Anleihen oder dem Geldmarkt investiert.

Wissenschaftlich ist diese Saisonalität gut dokumentiert. Die Forscher Sven Bouman und Ben Jacobsen bestätigen in ihrer bekannten Studie „The Halloween Indicator, Sell in May and Go Away: Another Puzzle“ die Existenz des Effekts. Sie untersuchten insgesamt 37 entwickelte Märkte und Emerging Markets, in denen das Muster fast überall statistisch signifikant nachweisbar war (siehe Grafik).

Eine spätere Studie von Sandro Andrade, Vidhi Chhaochharia und Michael Fuerst griff diese Untersuchungen auf und unterzog sie einem erneuten Test. Das Ergebnis: Die Anomalie war unvermindert nachweisbar. Im Winterhalbjahr fielen die Aktienrenditen im Durchschnitt um rund 10 % höher aus als im Sommerhalbjahr.

Ein einfacher Erklärungsansatz

Für den Halloween-Effekt gibt es einen recht guten Erklärungsansatz. Demnach wirken sich saisonale Stimmungsschwankungen in der Bevölkerung auf die Risikofreudigkeit und damit auf die Zu- und Abflüsse in Aktien und Anleihen aus. Der durchschnittliche Anleger tendiert deshalb dazu, im Herbst eher in sichere und im Frühjahr eher in riskantere Anlagen zu investieren. Auf diese Weise entsteht ein positives Verlaufsmuster der Aktienkurse von eher tiefen Kursen im Herbst bis hin zu eher hohen Kursen im Frühjahr, mitgetragen ggf. von der Jahresendrally (siehe dazu den nächsten Unterpunkt). Nachdem dann im Frühjahr viele Investoren entsprechend investiert sind, ist das Aufwärtspotenzial eher begrenzt, während die Abwärtsrisiken vor allem ab dem Sommer zunehmen.

In der Studie „This is Your Portfolio in Winter: Seasonal Affective Disorder and Risk Aversion in Financial Decision Making“ weisen die Forscher Lisa A. Kramer und J. Mark Weber auf Untersuchungen hin, die gezeigt haben, dass der Effekt stark genug ist, um die Märkte zu beeinflussen.

Die Jahresendrally

Unter „Jahresende“ ist der Zeitraum ab der zweiten Novemberwoche gemeint, in dem die Aktienmärkte in Durchschnitt positiv tendieren. In der zweiten Dezemberhälfte kommt saisonal häufig nochmals ein Schub an den Aktienmärkten nach oben, der als „Weihnachtsrally“ bekannt ist und sich bis in die ersten Januartage fortsetzt.

Die Jahresendrally wird in aller Regel mit der „guten Laune“ der Marktteilnehmer, den Weihnachts-Bonuszahlungen und den Window-Dressing-Maßnahmen der Fondsgesellschaften zum Jahresende erklärt – Fonds kaufen die Kurse ihrer Fondswerte am Jahresende nach oben oder holen sich kurzfristig noch die Outperformer des Jahres ins Depot, um die Jahresbilanz zu schönen. Dass die Aktienkurse im Mittel schon im November anziehen, lässt sich entsprechend mit der frühzeitigen Antizipation eines guten Dezembers und des Weihnachtsgeschäfts durch die Anleger begründen.

Fazit

Saisonale Effekte sind interessante Phänomene. Allerdings sollten Anleger beachten, dass man sich nicht auf sie „verlassen“ kann, da einzelne Jahre durchaus gegenläufig sein können. Beispielsweise handelte es sich bei der Jahresendrally im Jahr 2018 um eine Rally nach unten. Zudem ist meist nicht endgültig geklärt, woraus die Effekte genau resultieren, sodass sich die Muster in Zukunft auch verschieben oder ändern können. Trotz langfristigem Nachweis ihrer Existenz sollten Saisonalitäten deshalb nicht isoliert für Anlageentscheidungen eingesetzt werden.