Steuern

Update für Vermieter

Vermieter, die ihre Miete jahrelang nicht erhöhten, müssen seit Jahresanfang weniger Steuernachteile in Kauf nehmen. Allerdings sind sie dann zum Nachweis verpflichtet, mit der Vermietung Einkünfte erzielen zu wollen.

Eine Immobilie ist kostspielig und das nicht nur beim Erwerb. Auch nach dem Kauf können sich Zinsen für den aufgenommenen Kredit, Versicherungsbeiträge und Reparaturausgaben zu einem erheblichen Kostenblock summieren. Wer die Immobilie nicht selbst bewohnt, sondern vermietet, darf diese Kosten allerdings als Werbungskosten von den Mieteinnahmen abziehen – jedoch nicht immer in voller Höhe.

Durch die Decke

Das hat einen Grund. Um zu verhindern, dass im privaten Umfeld Wohnungen einerseits sehr günstig an Familienmitglieder vermietet werden und andererseits die Werbungskosten komplett steuerlich abgesetzt werden, hat der Fiskus den Werbungskostenabzug gedeckelt.

Bisher war es so: Wenn Vermieter von ihren Mietern mindestens 66 % der ortsüblichen Vergleichsmiete verlangten, durften sie alle angefallenen Werbungskosten steuerlich geltend machen. Diese Regelung ging jedoch auch zulasten von Vermietern, die bei langjährigen Mietverhältnissen auf regelmäßige Mieterhöhungen verzichtet haben, während die Mieten rundherum Jahr für Jahr durch die Decke gingen. Ab dem 1.1.2021 wurde deshalb die Grenze auf mindestens 50 % der ortsüblichen Miete gesenkt.

Ab dieser neuen Schwelle ist es nun möglich, die oben erwähnten Ausgaben in voller Höhe von den Mieteinkünften abzuziehen. Beträgt die Miete jedoch weniger als 66 % der Vergleichsmiete, prüft das Finanzamt die Einkünfteerzielungsabsicht, damit die Vermietung nicht privaten Zwecken dient. Das geschieht mithilfe einer Prognoserechnung, über die der Totalüberschuss ermittelt wird. Dazu müssen vom Vermieter für die Dauer der voraussichtlichen Vermietung – in der Regel werden 30 Jahre zugrunde gelegt – Einnahmen und Ausgaben realistisch vorgerechnet werden. Die Prognose fällt positiv aus, wenn auf Dauer nachhaltig Überschüsse erzielt werden.

Beträgt die Miete weniger als 50 % der ortsüblichen Miete, dürfen die Ausgaben weiterhin nur im Verhältnis der tatsächlichen zur ortsüblichen Miete abgezogen werden.

Umlagefähige Kosten

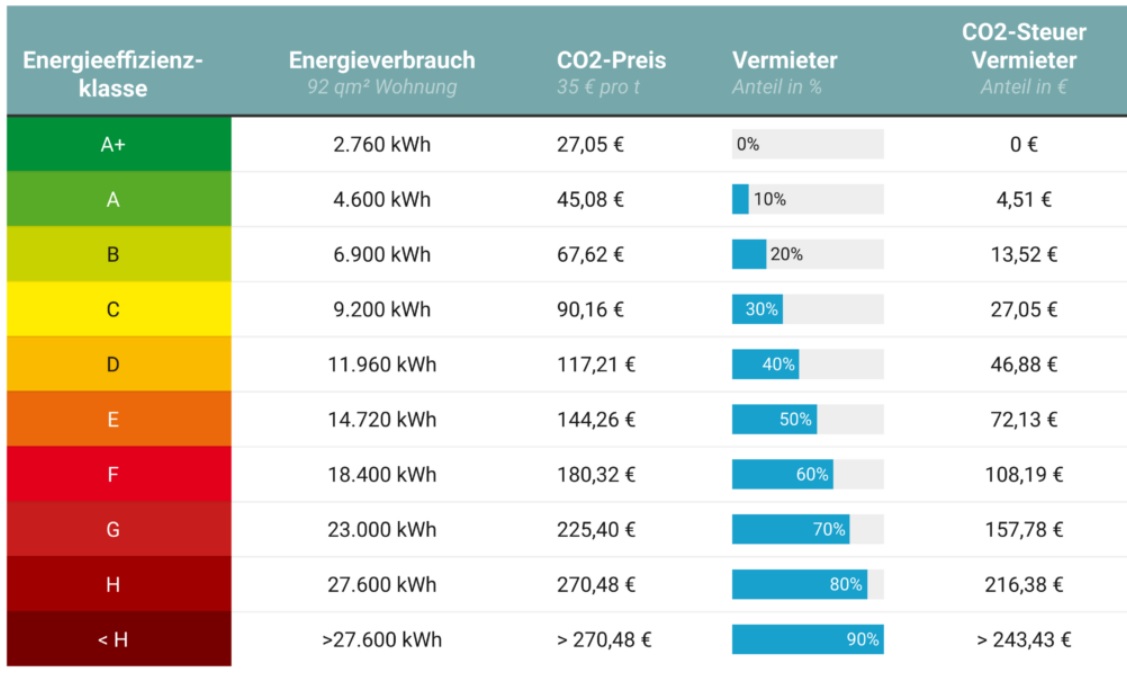

Einige Kosten im Rahmen des Immobilienbesitzes kann der Vermieter über die Betriebskostenabrechnung direkt vom Mieter erstattet bekommen. Dazu zählen in erster Linien Kosten für Heizung, Wasser und Abwasser. Außerdem gehören öffentliche Gebühren wie Abgaben für Müllabfuhr, Straßenreinigung und Grundsteuer zu den umlagefähigen Kosten (siehe hierzu die Übersicht in der Tabelle).

Werbungskosten für Vermieter

| Umlagefähige Kosten* | Nicht umlagefähige Kosten |

| Abwasser | Anschaffungskosten mittels Abschreibungen |

| Aufzug | Anwaltskosten und Gerichtsgebühren |

| Breitbandanschlüsse** | Erhaltungsaufwendungen |

| Gartenpflege | Fahrt- und Reisekosten im Rahmen der Vermietertätigkeit |

| Gebäudereinigung/Ungezieferbekämpfung | Leerstandskosten (Einkunftserzielungsabsicht nachweisen) |

| Gemeinschaftsantennenanlagen** | Verwaltungskosten (inkl. Telefon, Porto, Makler, Kontoführung, Steuerberater etc.) |

| Grundsteuer | Zinsen für Immobilienkredit |

| Hausmeister | |

| Heizung | |

| Müllabfuhr | |

| Sach- und Haftpflichtversicherungen (Haus und Grundstück) | |

| Schornsteinfeger | |

| Straßenreinigung | |

| Stromkosten für Außenbeleuchtung und Gemeinschaftsräume | |

| Waschkeller | |

| Wasserversorgung/Warmwasser |

Des Weiteren können die Kosten für den Hausmeister, Treppenhausreinigung, Gartenpflege, Aufzug und Gebäudeversicherungen auf den Mieter umgelegt werden. Diese werden dann zwar zunächst als Einnahmen in der Steuererklärung erfasst, anschließend aber als Werbungskosten wieder abgezogen.

Werbungskosten

Kosten, die nicht umlagefähig sind, können vom Vermieter als Werbungskosten steuerlich geltend gemacht werden. Dazu zählen beispielsweise die Zinsen für den Immobilienkredit oder der Erhaltungsaufwand. Erhaltungsaufwand bezeichnet die Aufwendungen zur Erhaltung (Instandhaltungsaufwand) und Wiederherstellung (Instandsetzungsaufwand). Ein solcher Aufwand liegt immer dann vor, wenn ein Gebäude in ordnungsgemäßem Zustand entsprechend seinem ursprünglichen Zustand erhalten wird oder wenn dieser Zustand in zeitgemäßer Form wieder hergestellt wird.

Modernisierungskosten nach § 555b BGB – wie etwa eine energetische Modernisierung – können im Übrigen seit 2019 nur noch in Höhe von 8 % auf die jährliche Miete aufgeschlagen werden und dürfen innerhalb von sechs Jahren die Monatsmiete höchstens um 3 Euro pro Quadratmeter erhöhen. Beträgt die Miete weniger als 7 Euro pro Quadratmeter, sinkt die Kappungsgrenze auf 2 Euro pro Quadratmeter.

Die Anschaffungskosten der Immobilie – also Kaufpreis und Nebenkosten – werden über die Nutzungsdauer verteilt und mindern als jährliche Abschreibungen die Einnahmen. In der Regel wird ein Nutzungszeitraum von 50 Jahren angenommen, sodass jährlich 2 % der Anschaffungs- oder Herstellungskosten steuerlich angerechnet werden können.

Ein älteres Haus muss jedoch hin und wieder renoviert werden, bevor ein neuer Mieter einziehen kann. Zu den Herstellungskosten zählen nach § 255 HGB grundsätzlich auch Aufwendungen, die zu einer wesentlichen Verbesserung des Gebäudes führen. Das wird bejaht, wenn der Gebrauchswert des Gebäudes in mindestens drei der folgenden vier Kernbereiche Heizungs-, Sanitär-, Elektroinstallationen und Fenster zu einem höheren Standard führt.

Als Sonderfall im Anschluss an einen Immobilienkauf sind außerdem nach § 6 Abs. 1 Nr. 1 a EStG die anschaffungsnahen Herstellkosten zu verstehen. Denn die Kosten für Instandsetzungs- und Modernisierungsmaßnahmen, die innerhalb von drei Jahren nach der Anschaffung durchgeführt werden und die ohne Einbezug der Umsatzsteuer 15 % der Anschaffungskosten des Gebäudes übersteigen, zählen ebenfalls zu den Herstellkosten. Sie können somit nicht sofort in voller Höhe abgezogen werden, sondern nur anteilig als jährliche Abschreibungen.

Nicht unter diese Regelung fallen hingegen die Aufwendungen für Erhaltungsarbeiten, die üblicherweise jährlich anfallen. Sie können sofort in voller Höhe steuerlich als Werbungskosten geltend gemacht werden. Seit 2019 kann unter bestimmten Voraussetzungen zusätzlich eine Sonderabschreibung von 5 % (§ 7b EstG, Sonderabschreibung für Mietwohnungsneubau) in Anspruch genommen werden. Sie ist allerdings eng befristet.

Bild: © pixabay.com