Steuern

Ausländische Quellensteuer zurückfordern: Das gibt es zu beachten

Will man die ausländische Quellensteuer zurückfordern, stößt man auf viel Bürokratie. Das könnte vielleicht auch ein Grund dafür sein, warum viele deutsche Anleger ungerne in ausländische Aktien investieren. Doch es gibt auch eine gute Nachricht: künftig sollen grenzüberschreitende Investitionen auch steuerlich erleichtert werden. Wir geben einen Überblick zu diesen Plänen und zum derzeitigen Umgang mit der Quellensteuer in ausgewählten Ländern.

Ende September 2021 hat die EU-Kommission eine Initiative zur Einführung eines EU-weiten Quellensteuerentlastungssystems u. a. mit den Zielen gestartet, grenzüberschreitende Investitionen zu fördern. Geplant ist, dass ein entsprechender Richtlinienvorschlag durch die EU-Kommission Ende 2022 angenommen wird.

Immer wieder kritisieren Kapitalmarktexperten, dass deutsche Anleger ihrem Heimatmarkt im Portfolio ein zu großes Gewicht beimessen und somit nur eine unzureichende Streuung ihrer Investments erzielen.

Inhalt:

Hintergrund

Ein Grund, der Anleger von Investments außerhalb des Heimatmarktes abhält, dürfte die sogenannte Quellensteuer sein. Das ist die Steuer auf Kapitalerträge, die man als deutscher Anleger an das Quellenland abführen muss. Genau darum geht es der EU bei ihrer Initiative, nämlich grenzüberschreitende Investitionen zu erleichtern.

Kapitalerträge, also z. B. Dividenden, die im Ausland angefallen sind, müssen dort in Form von Quellensteuer versteuert werden. Der ausländische Fiskus zieht diese Steuer direkt ein. Der Rest findet über die deutsche Depotbank den Weg aufs Konto des Anlegers. Jedoch zieht diese davor noch die fällige Abgeltungssteuer ab. Die ausbezahlte Dividende wurde also praktisch doppelt besteuert.

Um die Doppelbesteuerung möglichst gering zu halten, hat Deutschland mit vielen Ländern ein sogenanntes Doppelbesteuerungsabkommen (DBA) geschlossen. Ist dies der Fall, können bis zu 15 % der ausländischen Quellensteuern in Deutschland auf die hiesige Abgeltungssteuer angerechnet werden.

Doppelbesteuerung vermeiden

Das deutsche Steuerrecht legt das sogenannte Welteinkommensprinzip zugrunde. D. h. deutsche Anleger müssen auch die im Ausland erwirtschafteten Einkünfte in Deutschland versteuern. Um die doppelte Steuerbelastung (Quellensteuer im Ausland und Abgeltungssteuer im Inland) für den Anleger zu vermeiden und Auslandsinvestment attraktiver zu machen, hat die Bundesrepublik mit den meisten Ländern ein Doppelbesteuerungsabkommen geschlossen. Damit soll sichergestellt werden, dass Anleger in ausländische Dividendentitel keine höhere steuerliche Belastung auf die Ausschüttung haben als bei inländischen Dividenden. Das Ganze nennt man dann das Wohnsitzlandprinzip und auch dieses ist Bestandteil des deutschen Steuerrechts.

Gemäß den Doppelbesteuerungsabkommen kann die ausländische Quellensteuer auf die deutsche Abgeltungssteuer angerechnet werden und zwar maximal bis zu einem Betrag von

15 %. Liegt der Quellensteuersatz unter 15 %, dann kann selbstverständlich nur der geringere Steuersatz auf die Abgeltungssteuer angerechnet werden. Die Verrechnung nimmt in aller Regel die Depotbank automatisch vor. Anleger sollten dies aber immer auf ihrer Wertpapierabrechnung überprüfen. Liegt die ausländische Quellensteuer über 15 %, können sich Anleger den überschüssigen Steuerbetrag von der ausländischen Steuerbehörde zurückholen. Wie viel Aufwand dafür betrieben werden muss, ist von Land zu Land unterschiedlich.

Erstattungsverfahren im Ausland sind unterschiedlich

Die Höhe der Quellensteuern ist je nach Land unterschiedlich. Und genau da fangen die Probleme an. Denn fallen im Ausland mehr als 15 % Quellensteuer an, müssen bzw. können – sofern ein DBA vorliegt – die Differenzbeträge (X % abzüglich 15 %) direkt beim ausländischen Fiskus zurückgefordert werden. Dies kann je nach Land sehr aufwendig sein.

Die Rückerstattungsanträge sind meist in der Landessprache ausgestellt. Und die Depotbanken sind inzwischen vom Bundesfinanzministerium angewiesen, keine Hilfestellungen diesbezüglich mehr anzubieten, da dies eine unbefugte Hilfestellung in Steuerangelegenheiten sei. U. a. Ansässigkeitsbescheinigungen müssen sich Anleger daher nun selbst beim zuständigen (Wohnsitz-)Finanzamt einholen.

Während das Rückforderungsprozedere bei einigen Staaten wie Österreich oder der Schweiz innerhalb weniger Wochen über die Bühne geht, lassen sich andere deutlich mehr Zeit. Der italienische Fiskus auch schon mal mehrere Jahre.

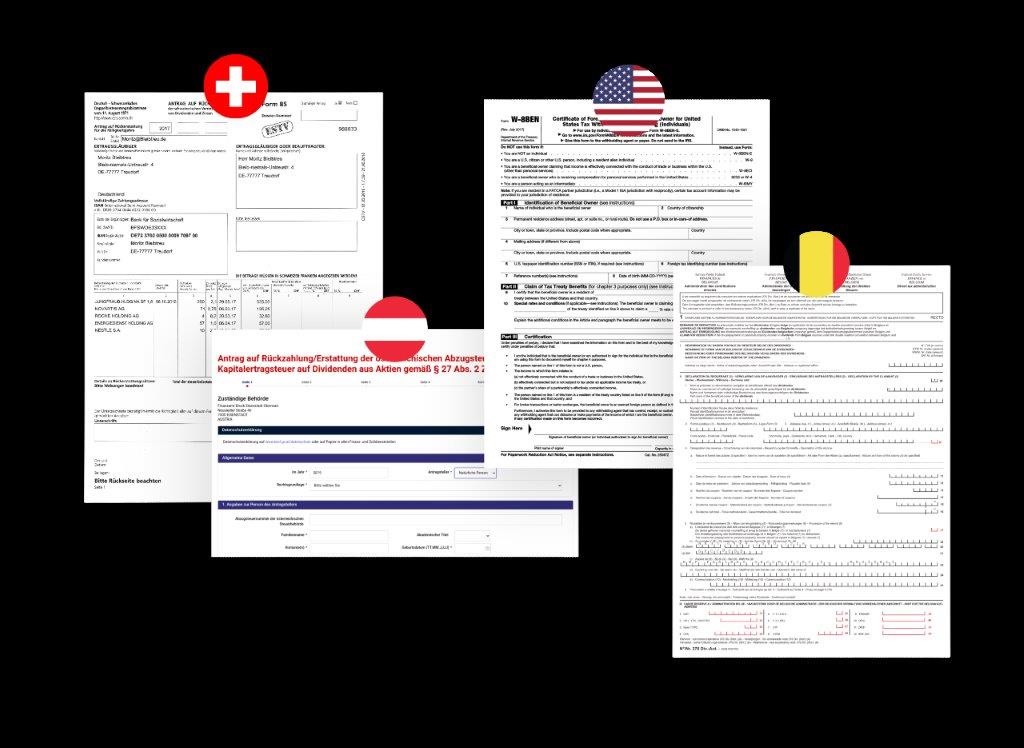

Hier finden Sie eine Übersicht anrechenbarer Quellensteuersätze auf Dividenden und Länder, mit denen ein Doppelbesteuerungsabkommen besteht, eine Linkliste zu den Internetauftritten ausländischer Steuerbehörden bzw. den dort angesiedelten Rückforderungsformularen. Das Start-up DIVIZEND bietet eine kostenpflichtige Quellensteuerrückerstattung zu ausgewählten Ländern.

USA

Die USA erheben 30 % Quellensteuer auf Dividenden. Gemäß Doppelbesteuerungsabkommen könnten dann 15 % auf die deutsche Abgeltungssteuer angerechnet werden, die restlichen 15 % müsste man sich vom US-Fiskus zurückholen. Möglich ist dies über das sogenannte W-8BEN-Formular.

Deutsche Anleger können den Quellensteuersatz aber vorab auf 15 % reduzieren. In diesem Fall wäre die einbehaltene Quellensteuer komplett anrechenbar und man würde sich das Erstattungsprozedere ersparen. Dazu sind Legitimationspflichten vor der Dividendenauszahlung zu erfüllen, damit für die US-Steuerbehörde ersichtlich ist, dass die Dividende an einen Ausländer fließt. Notwendige Voraussetzung hierfür ist eine Depotbank, die in den USA als „Qualified Intermediary“ registriert ist.

Hier geht’s zum W-8BEN-Formular und zur Ausfüllhilfe der ING.

Schweiz

Auf Dividendenerträge Schweizer Titel erhebt der Fiskus dort eine Quellensteuer von 35 %, nur 15 % sind auf die deutsche Abgeltungssteuer anrechenbar. Heißt, der Anleger muss die restlichen 20 % Verrechnungssteuer, so heißt die Steuer in der Schweiz, bei den dortigen Finanzbehörden zurückfordern. Möglich ist das über ein ePortal. Für das Online-Formular eF85 gibt es sogar eine deutsche Ausfüllanleitung.

Österreich

Problemlos sollte auch die Rückerstattung der österreichischen Quellensteuer (dort Abzugsteuer) möglich sein. 27,50 % beträgt diese, 12,50 % (27,50 abzgl. 15) muss man sich via Erstattungsantrag (ZS-QU 1, ZS-QU 2) zurückholen.

Hier geht’s zu den österreichischen Formularen.

Frankreich

Der französische Fiskus berechnet 12,8 % Quellensteuer und die sind voll auf die deutsche Abgeltungssteuer anrechenbar. Allerdings werden dann doch i. d. R. 30 % Quellensteuer einbehalten, da die Depotbanken den für den Quellensteuereinbehalt zuständigen Stellen in Frankreich nicht nachweisen können, dass es sich beim Dividendenbezieher um einen deutschen Anleger handelt.

Zur Rückforderung begibt man sich in einen wahren Formularkrieg. Die Formulare 5000 DE-SD und 5001 DE-Dividenden müssen zusammen mit einer Ertragsberechnung und Wohnsitzbestätigung über die Depotbank an den Fiskus in Frankreich eingereicht werden. Da die Depotbanken aber keine Hilfestellung mehr leisten dürfen, ist das gar nicht möglich.

Wirklich alle Depotbanken? Nein, die DKB-Bank bietet gegen eine Gebühr von 12 Euro ein Verfahren zur Vorabbefreiung für die Dauer von drei Jahren an. Eine andere Möglichkeit, die große französische Aktiengesellschaften bieten (z. B. LVMH), ist, die Aktien direkt bei den Gesellschaften verwahren zu lassen. Den Ausländerstatus kann man mit der Wohnsitzbescheinigung der Gesellschaft gegenüber nachweisen. Als letzte Option bleibt, die Titel vor der Dividendenausschüttung zu ver- und am Ex-Tag wieder zurückzukaufen. Das ist ebenfalls kostspielig und renditehemmend.

Hier geht’s zu den Formularen.

Niederlande

Die Niederlande behalten von Dividenden, die ins Ausland fließen, 15 % Quellensteuer ein und damit genau den Satz, der gemäß dem Doppelbesteuerungsabkommen mit Deutschland auf die deutsche Abgeltungssteuer anrechenbar ist. Insofern müssen Anleger sich hier nicht mit aufwendigen Rückerstattungsformularen und -prozeduren herumschlagen, sondern erhalten nach Steuer denselben Betrag aufs Konto überwiesen wie von einer deutschen Aktiengesellschaft.

Im Club der 15-Prozenter sind die Niederlande aber nicht alleine. Auch in Japan, Tschechien, Luxemburg oder Russland liegt der Quellensteuersatz bei 15 % und wird somit automatisch von der Depotbank von der deutschen Abgeltungssteuer abgezogen.

Italien und Spanien

Nicht so reibungslos läuft es in Spanien oder Italien. In Spanien werden 19 % Quellensteuer fällig und in Italien 26 %. Mit beiden Ländern besteht ein DBA-Abkommen und darüber werden die üblichen 15 % auf die deutsche Abgeltungssteuer angerechnet. Der Rest muss wieder über Formulare zurückgefordert werden, was in Italien durchaus auch mal mehrere Jahre dauern kann.

Für Spanien stellt das Bundeszentralamt für Steuern eine Ausfüllhilfe bereit.

Großbritannien

Beträgt der Quellensteuersatz 15 %, wie im Beispiel Niederlande zuvor, ist er voll auf die deutsche Abgeltungssteuer anrechenbar. Es gibt Länder, die Dividendenausschüttungen mit noch geringeren Quellensteuersätzen belegen. Besteht in diesen Fällen ein Doppelbesteuerungsabkommen, kann ebenfalls der volle Quellensteuersatz auf die Abgeltungssteuer angerechnet werden, aber natürlich auch nicht mehr.

Und dann gibt es da noch einige Länder, die überhaupt keine Quellensteuer auf Dividendenerträge berechnen. Dazu gehören z. B. Großbritannien, Liechtenstein und Irland. In diesen Fällen führt die deutsche Depotbank wie üblich die Abgeltungssteuer ab, ohne einen ausländischen Abzug zu verrechnen.

Noch ein Wort zu Irland. Hier beträgt die reguläre Quellensteuer auf Dividenden 20 %. Bei EU-Bürgern oder Staaten, mit denen Irland ein Doppelbesteuerungsabkommen geschlossen hat, entfällt sie aber komplett. Vorausgesetzt, dass der Wohnsitz von der Depotbank mitgeteilt wurde, was leider häufig nicht der Fall ist. Anleger sollten daher für eine Anlage in Irland bei Ihrer Depotbank nachfragen, ob diese die Offenlegung des Namens und des Wohnsitzes übernimmt.

Nichts entgehen lassen

Auch wenn die Rückerstattung oft Nerven kostet – Geld an den ausländischen Fiskus sollte man nicht verschenken. Schätzungen gehen davon aus, dass deutsche Anleger rund 700 Mio. Euro an Quellensteuer jährlich im Ausland liegen lassen. Schon gar nicht sollte man sich durch die Quellensteuer vor – mit Blick auf die Dividendenzahlung – lukrativen Auslandsinvestments abhalten lassen. Mit dem Wissen um die Erstattungsverfahren der unterschiedlichen Länder haben Anleger bereits vor dem Aktienkauf die Möglichkeit, ihre Investments etwas zu steuern.

Quellensteuerinformationen zu weiteren Ländern

| Land | Quellen-steuersatz | Anrechenbar auf dt. Abgeltungssteuer | Formulare |

| Finnland | 30 % | 15 % | Antrag auf Erstattung der finnischen Abzugsteuer auf Kapitalerträge 6164e Spezifikation für Dividenden 6167e Wegweiser zu den Antragsformularen in Englisch |

| Japan | 15 % | 15 % | Antrag 250 auf Freistellung japanischer Abzugssteuer auf Dividenden |

| Luxemburg | 15 % | 15 % | Antrag auf Freistellung/Erstattung der luxemburgischen Abzugsteuer auf Dividenden 901 |

| Norwegen | 25 % | 0 % | Antrag auf Erstattung der norwegischen Abzugsteuer |

| Schweden | 30 % | 15 % | Antrag auf Erstattung der schwedischen Abzugsteuer |

Der Beitrag stammt aus der Ausgabe MyDividends 2022.

Foto: © Account manager photo created by our-team – www.freepik.com