Investment

Nachhaltig investieren: So funktioniert grüne Geldanlage

Neben Kunden können Kapitalgeber ebenfalls einen großen Einfluss auf Unternehmen und Anleiheemittenten ausüben. Der Trend zu nachhaltigen Investments fördert wünschenswerte Entwicklungen. Finanzielle Einbußen haben Anleger dadurch nicht zu befürchten.

Hunger, Ausbeutung, Korruption oder Umweltverschmutzung – in einer „idealen“ Welt dürfte das alles nicht vorkommen. Weil auf dem Weg zu dieser idealen Welt noch viel zu tun ist, haben die Vereinten Nationen (UN) die Agenda 2030 für nachhaltige Entwicklung entworfen. Der Aktionsplan nimmt alle – Staaten, Unternehmen, Organisationen und Einzelpersonen – in die Verantwortung, das eigene Tun und Handeln (oder das Unterlassen) zu hinterfragen und sich aller globalen Folgen bewusst zu werden.

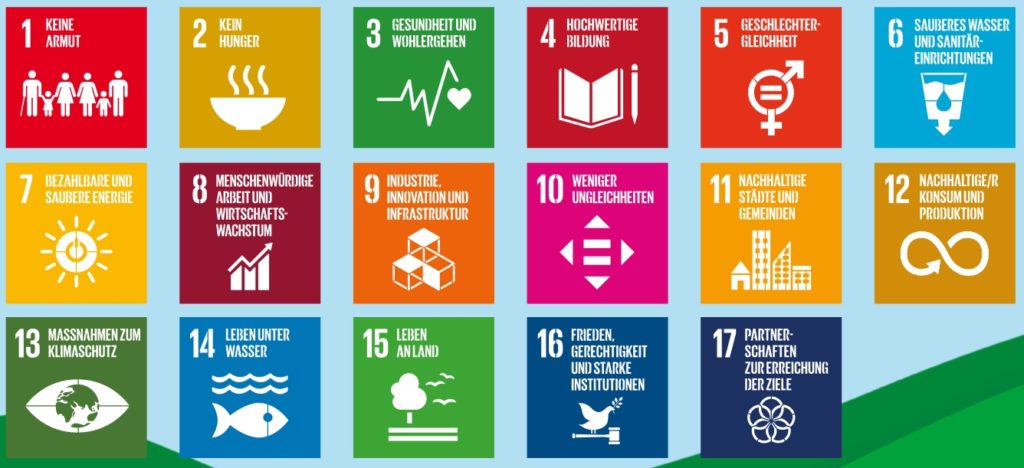

Die UN haben die Herausforderungen für die Menschheit in 17 Entwicklungszielen konkretisiert. Für jedes Ziel gibt es überprüfbare Werte, die bis zum Jahr 2030 erreicht werden sollen.

Inhalt

- Dem Begriff Nachhaltigkeit auf der Spur

- Kriterien für nachhaltiges investieren

- Bringen grüne Geldanlagen finanzielle Nachteile?

- Nachhaltig investieren mit Fonds & ETFs

- Keine einheitlichen Standards bei grüner Geldanlage

- Nachhaltig investieren: Fazit & Empfehlungen

- Nachhaltig investieren FAQ

Dem Begriff Nachhaltigkeit auf der Spur

Die Grundidee des nachhaltigen Handelns stammt ursprünglich aus der Forstwirtschaft und wurde bereits um 1560 formuliert. Der Begriff „Nachhaltigkeit“ wurde erstmals 1713 in einer Publikation über die Nutzung der Wälder gebraucht. Ein forstwirtschaftliches Prinzip besagt, dass nicht mehr Bäume gefällt werden dürfen, als zeitgleich Holz nachwachsen kann.

Den modernen Begriff der Nachhaltigkeit prägte die ehemalige norwegische Ministerpräsidentin Gro Harlem Brundtland. Sie veröffentlichte 1987 als damalige Leiterin der UN-Kommission für Umwelt und Entwicklung einen Bericht mit dem Titel „Unsere gemeinsame Zukunft“. Einige Jahre später fand der Begriff Nachhaltigkeit auch im Wirtschaftsleben Verwendung und wird dort inzwischen fast inflationär gebraucht.

ESG-Kriterien als Maßstab für nachhaltiges Investieren

Nachhaltiges Wirtschaften ist wünschenswert, wird in der Realität allerdings leider oft nicht praktiziert. Nach dem Motto „Wir liefern den Kunden, was sie nachfragen“ schieben Unternehmen den schwarzen Peter gerne den Konsumenten zu. Fragwürdige Methoden werden damit entschuldigt, dass es nur so ginge, denn der Kunde sei nicht bereit, höhere Preise zu bezahlen. Konsumenten zeigen sich dagegen oft geschockt, wenn sie erfahren, auf welche Art und Weise Waren hergestellt werden, und fühlen sich betrogen. Das erinnert an die berühmte Frage nach der Henne und dem Ei, führt jedoch zu wenig Veränderung.

Neben Henne und Ei kommt in der Wirtschaft noch ein dritter Akteur ins Spiel, dessen Einfluss keinesfalls unterschätzt werden darf – der Kapitalgeber. Die Investoren entscheiden, zu welchen Konditionen sie Unternehmen finanzieren, ob über den Kauf von Aktien oder Anleihen. Als Aktionäre sind sie Mitinhaber des Unternehmens und können durch ihr Abstimmungsverhalten auf der Hauptversammlung aktiv Einfluss nehmen.

Bei der nachhaltigen Kapitalanlage fließen daher neben den rein ökonomischen Beweggründen noch Umweltgesichtspunkte, soziale und ethische Aspekte mit in die Investmententscheidung ein. Neudeutsch hört oder liest man in diesem Zusammenhang von den ESG-Kriterien (Environment -> Umwelt, Social -> Soziales und Governance -> gute Unternehmensführung). Hier schließt sich nun der Kreis aus Kapitalanlage, Nachhaltigkeit und den 17 Zielen der UN.

Die 17 Ziele der Vereinten Nationen

Wirkt sich nachhaltiges Investieren nachteilig auf die Rendite aus?

So weit klingt das alles sehr schön, aber „Gibt es nicht auch Nachteile?“, wird sich mancher Anleger fragen. Muss ich nicht Abstriche bei meiner Ertragserwartung machen, um auf der anderen Seite einen gewissen Mehrwert bei Umwelt oder sozialen Aspekten zu ermöglichen?

Dazu gibt es zahlreiche Studien, die je nach Ansatz – und vielleicht der Intension des Auftraggebers – zu unterschiedlichen Ergebnissen gelangen. Ganz ohne Wissenschaft helfen folgende Überlegungen:

Zwangsläufig gibt es bei einer nachhaltigen Strategie gewisse Anlagen, die aus dem möglichen Investitionsuniversum herausfallen. Je strengere Maßstäbe man ansetzt, desto mehr wird die mögliche Streuung eingeschränkt. In der Theorie nimmt dadurch das Risiko der Anlage zu. Und wenn genau die ausgeschlossenen Anlagen über einen bestimmten Zeitraum besser performen, hat der „nachhaltige“ Investor einen Renditenachteil.

Auf der anderen Seite werden durch die Nachhaltigkeitsfilter tendenziell eher risikobehaftete Investments ausgeschlossen. Verursacht ein Unternehmen beispielsweise immense Umweltschäden, hat das meist langwierige Gerichtsverfahren und drastische Schadensersatzzahlungen zur Folge. Kommen sozial und ethisch fragwürdige Vorgehensweisen ans Tageslicht, ist mit hohen Umsatzeinbußen und Reputationsverlusten zu rechnen. Bei nachhaltig engagierten Unternehmen ist so etwas nie komplett auszuschließen, jedoch deutlich unwahrscheinlicher. Ebenfalls nicht zu unterschätzen ist der Umstand, dass viele große institutionelle Anleger nicht mehr in bestimmte Sektoren (z. B. fossile Brennstoffe) investieren. Das kann das Bewertungsniveau betroffener Unternehmen dauerhaft senken.

Die Schlussfolgerung: Schränkt man das Anlageuniversum nicht zu extrem ein, sind mittel- bis langfristig keine Renditenachteile zu befürchten. Die positive Mitwirkung am Wandel der Welt gibt es also tatsächlich gratis.

Nachhaltig investieren mit Fonds & ETFs: Darauf sollten Sie achten

Ob Aktien-, Renten- oder Mischfonds, Angebote mit dem Label „Nachhaltig“ oder „ESG“ sind sehr vielfältig. Das macht die Auswahl nicht gerade einfach, zumal die Produkte teils sehr unterschiedliche Ansätze verfolgen.

Ausschlusskriterien

Oft gibt es grundsätzliche Ausschlusskriterien, die die Investition in kritische Unternehmen untersagen. Beispiele dafür sind die Rüstungs-, Atom-, Alkohol- oder Tabakindustrie. Aber auch Korruption und Kinderarbeit können auf der No-Go-Liste stehen. Im Segment der festverzinslichen Wertpapiere werden entsprechend Anleihen solcher Unternehmen gemieden. Bei Staatsanleihen werden oftmals Papiere von Ländern ausgeschlossen, die die Todesstrafe verhängen oder Atomwaffen besitzen.

Best-in-Class Ansätze

Etwas weiter geht der sogenannte Best-in-Class Ansatz. Dabei wird in alle Branchen oder Sektoren investiert, innerhalb der Branche werden allerdings die Unternehmen bevorzugt, die unter dem Aspekt der Nachhaltigkeit am fortschrittlichsten sind. Dieser Ansatz wird oft mit Ausschlusskriterien verbunden. Was zunächst ein wenig lax klingen mag, kann sehr viel bewirken. Gerade bei auf den ersten Blick kritischen Sektoren gibt es hohes Potenzial für Verbesserungen.

ESG-Integration/Engagement

Bei diesen Ansätzen werden nachhaltige Aspekte gleich im Zuge der traditionellen Finanzanalyse geprüft (Integration). Engagement bedeutet, dass Fondsmanager oder Vertreter der Gesellschaft in einen aktiven Dialog mit den Unternehmen treten, um Schwächen in der Nachhaltigkeitsleistung anzusprechen. Außerdem werden Stimmrechte dazu genutzt, gewünschte Entwicklungen zu beschleunigen.

Nachhaltige Themenfonds

Diese Fonds decken Anlagethemen wie Wasser, alternative Energie, Umwelttechnik, Klimaschutz oder Mikrofinanzkredite ab.

Keine einheitlichen Standards bei grüner Geldanlage

Seit Jahren wird versucht, einheitliche Standards für das Segment nachhaltig orientierter Fonds zu etablieren. Die Idee, mit einem Siegel oder Ampelsystem zu kennzeichnen, wie nachhaltig ein Produkt ist, ist grundsätzlich gut – allerdings leider nicht ganz einfach umzusetzen.

Das liegt daran, dass die gesamte Thematik recht komplex ist. In der Praxis gehen die Meinungen darüber, was ethisch, sozial und unter Umweltgesichtspunkten gut, noch in Ordnung oder nicht mehr akzeptabel ist, stark auseinander.

Darf beispielsweise in Unternehmen investiert werden, die Tierversuche durchführen? Ein schwer zu bewertendes Thema. Tierversuche findet wohl niemand gut, für wichtige Forschung im medizinischen Bereich werden sie aber schon eher akzeptiert.

In den entwickelten Industrienationen wurden die heutigen sozialen Standards über Jahrzehnte erkämpft. Hier ist ein Niveau erreicht, das breite Bevölkerungsschichten zufrieden stellt. Daher hat man beispielsweise in Deutschland beim Thema Nachhaltigkeit mehr die Umwelt im Blick. In Teilen der Welt, in denen es den Menschen schlechter geht, steht dagegen zunächst die Etablierung sozialer und ethischer Standards im Vordergrund.

Nachhaltig investieren: Fazit & Empfehlungen

Es geht nicht darum, Kapitalanlagen in Schubladen – gut (streng nachhaltig) und schlecht (ohne ESG-Filter) – zu stecken. Striktes schwarz/weiß gibt es nicht, nur unterschiedliche Grauschattierungen.

Beim nachhaltigen Investieren nutzen Anleger ihre Einflussmöglichkeiten, um Veränderungsprozesse in Gang zu bringen und zu halten. Da dabei keine Renditenachteile zu befürchten sind, spricht alles dafür, diesem Trend zu folgen. Das Angebot ist so vielfältig, dass von der Beimischung im traditionellen Depot bis zur breit gestreuten Anlage mit 100 % nachhaltigen Investmentfonds alles möglich ist.

Grundsätzlich kann man bei der Fondsauswahl nicht viel falsch machen. Wer allerdings genau wissen möchte, welche Maßstäbe ein bestimmter Fonds anlegt, muss diesen genauer unter die Lupe nehmen.

Nachhaltig investieren FAQ

Derzeit gibt es viele verschiedene Ansätze für das nachhaltige investieren. Da es in der Praxis schwer ist eine einheitliche Definition für den Begriff Nachhaltigkeit zu finden, sollte man dabei immer ein Auge auf die verschiedenen Standards werfen.

Eine einheitliche Definition für das Thema Nachhaltigkeit gibt es nicht. Durch sogenannte ESG-Kriterien können bestimmte Nachhaltigkeitsaspekte erfasst werden.

Bild: Natalia Solodovnikova, © Man As Thep – shutterstock.com