Wissen

Psychologie in der Finanzplanung

Von Prof. Dr. Rolf Tilmes, CFP®, FPSB Deutschland

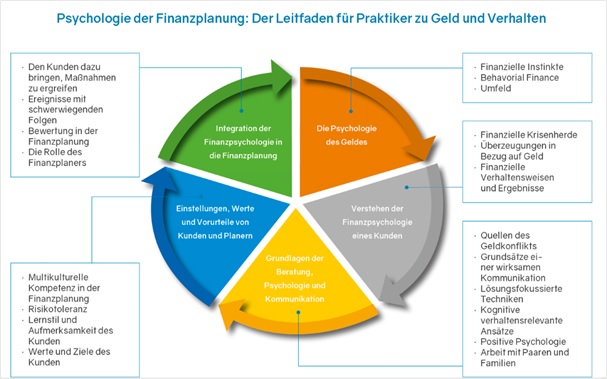

Vorurteile und feste Überzeugungen können wichtige finanzielle Ziele blockieren oder gefährden. Die Finanzplanung bindet deshalb immer stärker psychologische Aspekte und wissenschaftliche Erkenntnisse in den Beratungsprozess mit ein.

Ob Altersvorsorge, finanzielle Absicherung oder Handeln an der Börse: Emotionen, fest verankerte Überzeugungen, Vorurteile und Verhaltensweisen bestimmen maßgeblich unsere Entscheidungen in wichtigen finanziellen Fragen. Untersuchungen zeigen, dass das Repertoire an möglichen Denkfehlern und Fehlverhalten groß ist. Insbesondere Privatanlegern fällt es in dieser komplexen Finanzwelt sehr schwer, den Überblick zu bewahren und sich nicht von ihren Gefühlen leiten zu lassen.

Beispiele für irrationales und emotionales Verhalten gibt es viele. Ob selektive Wahrnehmung, Selbstüberschätzung, Herdentrieb, der Home Bias oder die Verlustaversion, die besagt, dass man Verluste nahezu doppelt so intensiv erlebt wie vergleichbare Gewinne. Viele unterschiedliche psychologische Faktoren spielen eine Rolle. Auch deshalb wird der Einfluss der Psychologie in der Finanzplanung immer größer. Sie entwickelt sich zunehmend zu einer wichtigen Teildisziplin in diesem Bereich.

Aus gutem Grund: Denn die Kenntnis der psychologischen Merkmale der Kunden ist aus Sicht des FPSB die Grundvoraussetzung für eine ganzheitliche und zielgerichtete Beratung im Kundeninteresse. Dabei ist die Psychologie der Finanzplanung als feststehender Begriff eine Weiterentwicklung beziehungsweise Spezifizierung von Behavioral Finance.

Ziel ist es, die finanzielle Situation zu verbessern

Denn während Behavioral Finance dabei hilft, die menschliche Wahrnehmung sowie Voreingenommenheit zu verstehen und zu erkennen, wie sie sich auf das Finanzverhalten auswirkt, integriert das weite Feld der Finanzpsychologie weitere Wissensgebiete. Ziel ist es, den Finanzplanern zu helfen, die individuell ausgeprägte Psychologie ihrer Kunden in Bezug auf Geld zu verstehen und sie mit Werkzeugen auszustatten, mit deren Hilfe sie ihre finanzielle Situation verbessern können.

Es geht um das Identifizieren und Reagieren auf Einstellungen, Verhaltensweisen und Situationen, die sich auf die Entscheidungsfindung, die Beziehung zwischen Kunde und Finanzplaner und das finanzielle Wohlergehen des Kunden auswirken. Dieses Wissen ermöglicht es dem Finanzplaner, seine Kunden effektiver und erfolgreicher durch den Finanzplanungsprozess zu führen.

Dabei dürften die neuen Forschungserkenntnisse tiefgreifende Auswirkungen auf den Ablauf der Beratung haben. Um Kunden richtig verstehen und entsprechend beraten zu können, braucht es deutlich mehr als nur ein paar Fragen zu Zielen, Lebensumständen und Risikotragfähigkeit. Vielmehr beeinflusst beispielsweise auch die Art und Weise, wie wir mit Geld aufgewachsen sind, unsere zukünftigen Entscheidungen maßgeblich. Der Finanzplaner sollte über den sozioökonomischen Hintergrund seines Kunden ebenso Kenntnis haben wie über dessen Vorurteile und Verhalten in finanziellen Krisensituationen.

Eigene Voreingenommenheit erkennen

Aus Sicht des Finanzplaners ist es darüber hinaus wichtig, nicht nur die Emotionen und Sichtweisen der Kunden, sondern auch die eigenen zu verstehen. Denn die Wissenschaft zeigt, dass auch die kognitive Voreingenommenheit eines Beraters sich erheblich auf die Kundenbeziehungen auswirken kann. Diese Vorurteile können den Finanzplanungsprozess und die Fähigkeit des Finanzplaners, die richtigen Fragen zu stellen, beeinträchtigen.

Beratungspsychologie und eine effektive Kommunikation sind weitere wichtige Bestandteile dieses Prozesses. Eine wirksame Kommunikation hängt etwa davon ab, dass man die bevorzugte Methode seiner Kunden kennt und versteht: Wird beispielsweise schriftliche oder mündliche Kommunikation bevorzugt, häufiger und regelmäßiger Kontakt oder nur bei Bedarf?

Häufig geht es bei der Psychologie in der Finanzplanung um ganz praktische Aspekte. In Krisensituationen eines Kunden besteht die unmittelbare Aufgabe beispielsweise nicht darin, das Portfolio neu zu gewichten, sondern einen schrittweisen Prozess zur Bewältigung der Krise zu erarbeiten und zu befolgen. Oder eine kleine Veränderung im persönlichen Umfeld beziehungsweise im Alltag kann dem Kunden helfen, finanzielle Ziele besser zu erreichen. Es geht oft nur um kleine Stellschrauben, an denen gedreht werden kann.

Ziele der Finanzplanung visualisieren

Es kann sich bewähren, konkrete Ziele des Kunden zu entwickeln und die Wege dorthin – auch mögliche Hindernisse – zu veranschaulichen. Dabei kann es hilfreich sein, Ziele deutlich zu visualisieren. Wer auf seinen Traumurlaub spart, könnte das entsprechende Konto „Bahamas-Urlaub“ benennen, um nur ein Beispiel zu geben.

Generell sollte der Kunde aber nicht überfordert werden, sondern es ist besser, in kleineren Schritten zum Ziel zu kommen. Weitere Empfehlungen aus der Forschung lauten: Fachjargon vermeiden, „Keep it simple“ und „das Abstrakte konkret machen“. Auch mit Wertungen sollte sich der Finanzplaner möglichst zurückhalten. Eine nicht wertende Formulierung von Fragen – zum Beispiel nach Herausforderungen zu fragen, anstatt Schuldzuweisungen zu machen – hilft den Kunden, sich sicher zu fühlen und sich zu öffnen.

Die Aufzählungen können natürlich nur ein kleiner Ausschnitt aus dem weiten Feld der Forschung zur Psychologie der Finanzplanung sein. Sie sind aber Grund genug, sich weiter intensiv mit dem spannenden Themenkomplex zu beschäftigen. Von dem Wissen sowie weiteren gewonnenen Erkenntnissen werden die Anleger profitieren und dürften dadurch ihre finanziellen Ziele noch schneller erreichen.

Zum Autor

Prof. Dr. Rolf Tilmes ist Vorstandsvorsitzender des Financial Planning Standard Board Deutschland e.V. (FPSB Deutschland) und Academic Director Finance, Wealth Management & Sustainability Management an der EBS Executive School, Oestrich-Winkel.

Weitere Informationen zu den zertifizierten Finanz- und Nachfolgeplanern finden Sie auf der Homepage des FPSB Deutschland, einen zertifizierten Berater in Ihrer Nähe unter dieser Adresse.

Die Kapital Medien GmbH, der Verlag der Finanzzeitschriften AnlegerPlus, AnlegerPlus News und AnlegerLand ist eine 100-%-Tochter der SdK Schutzgemeinschaft der Kapitalanleger e.V.

Bild von bertholdbrodersen auf Pixabay