Wissen

Die (gedeckte) Zinsparität

Arbitrage garantiert die gedeckte Zinsparität mit Ausnahme kleiner und kurzfristiger Abweichungen. Anders ist es bei bloßen Erwartungen, die der ungedeckten Parität zugrunde liegen. Hier entwickeln sich Währungen eher entgegen der Theorie.

In einem anderen Artikel haben wir bereits die Kaufkraftparität erklärt. Dieses Konzept ermöglicht es, den theoretisch fairen Wert verschiedener Währungen zu berechnen. In der Praxis funktioniert dieser Maßstab aber nur sehr grob und sehr langfristig, um Über- und Unterbewertungen auszumachen.

Inhalt

Gedeckte Zinsparität

Ganz anders ist es bei Zinsdifferenzen, die zwischen verschiedenen Währungen bestehen. Hier werden die Spielregeln von der Möglichkeit für risikolose Gewinne (Arbitrage) der gedeckten Zinsparität diktiert. Damit wird sichergestellt, dass die „Gesetze“ des Marktes eingehalten werden. Beispielsweise muss etwa eine Geldmarktanlage für drei Monate in heimischer Währung die gleiche Rendite bringen wie ein sonst identisches Investment in Fremdwährung, das vollständig gegen Wechselkursrisiken abgesichert ist.

Ein Beispiel: Es sollen 10.000 Euro für drei Monate am Geldmarkt geparkt werden. Am 13. März lag der 3-Monats-Euribor bei 3,94 %. Der Euribor ist der Zinssatz, zu dem sich Banken untereinander Geld leihen. Er wird einmal täglich veröffentlicht und gilt als Referenzwert für Zinsanlagen. Bei Verwendung dieses Zinses ergeben sich nach drei Monaten 10.102,88 Euro (Berechnung: 10.000 x 1 + (0,0394 x 92/360)). Dabei wird die Konvention tatsächlicher Kalendertage des Zeitraums, hier 92 Tage, auf ein Basisjahr mit 360 Tagen verwendet.

Doch es gibt Alternativen in Fremdwährung. Zum Beispiel lag der US-Dollar Libor am 13. März mit 5,591% deutlich höher. Man könnte also die 10.000 Euro in US-Dollar tauschen und dann für drei Monate zu diesem Zins anlegen. Zum Wechselkurs von 1,0940 am 13. März konnten demnach 10.940 US-Dollar angelegt werden. Nach drei Monaten würde dieser Betrag auf 11.096,31 US-Dollar anwachsen (Berechnung: 10.940 x 1 + (0,05591 x 92/360)).

Doch man geht hier auch ein Wechselkursrisiko ein. Denn der Eintausch von Euro in US-Dollar erfolgt mit an Sicherheit grenzender Wahrscheinlichkeit zu einem anderen Kurs als der Rücktausch von US-Dollar in Euro drei Monate später. Schließlich bewegen sich die Wechselkurse permanent. Dieses Risiko lässt sich vermeiden, indem schon beim Tausch von Euro in US-Dollar gleichzeitig ein Termingeschäft eingegangen wird, das den Kurs zum Rücktausch fixiert („Deckung“). Dieser Terminkontrakt, ein 3-Monats-Forward auf den EUR/USD, lag am 13. März bei 1,0981. Werden also in drei Monaten die erzielten 11.096,31 US-Dollar zu diesem Kurs zurückgetauscht, ergeben sich 10.105,01 Euro.

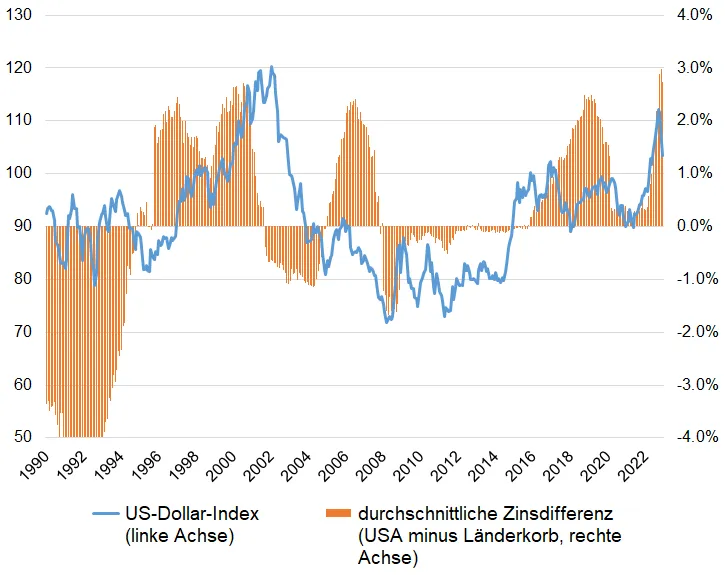

US-Dollar-Index und Zinsdifferenz

Quelle: Research Affiliates

Nicht zufällig ist das nahezu identisch zum berechneten Ergebnis der Euribor-Anlage. Die kleine Differenz resultiert aus 1) Abweichungen der genauen Uhrzeiten der Messungen, 2) nicht exakt identischen, nach wie vor weitgehend außerbörslich ermittelten Wechselkursen sowie 3) Transaktionskosten und einem Grundrauschen an den Märkten. Abgesehen davon ist der Markt aber sehr effizient und ermöglicht nur kleinste Gewinnmöglichkeiten für die besten und schnellsten Arbitrageure. Bei kurzfristig größeren Abweichungen sorgen die Profis dafür, dass diese schnell wieder eingefangen werden.

Deshalb kann man davon ausgehen, dass die gedeckte Zinsparität nahezu immer erfüllt ist. Mit „gedeckt“ ist gemeint, dass durch den Terminkontrakt kein Wechselkursrisiko besteht. Dauerhafte Abweichungen von dieser Parität sind Studien zufolge nur marginal auf Ebene der Finanzierungskosten der Banken möglich, aber für Privatanleger praktisch irrelevant. Abseits von Ausfall- und Kontrahenten-Risiken sind die Geschäfte auch mit allen anderen Währungspaaren risikolos möglich, was weitgehend effiziente Preise am Devisenmarkt garantiert. Für diese hohe Effizienz spricht auch das laut der Bank für Internationalen Zahlungsausgleich tägliche globale Handelsvolumen von rund 7,5 Billionen US-Dollar.

Ungedeckte Zinsparität

Spannend wird es bei der ungedeckten Variante der Zinsparität. In einem effizienten Markt sollte die Anlage in verschiedenen Währungen demnach auch ohne die Absicherung über Termingeschäfte zu identischen Renditen führen. Der Annahme zufolge müsste also der heutige 3-Monats-Forward-Kurs dem tatsächlichen Spot-Kurs in drei Monaten entsprechen. Das würde bedeuten, dass die höher (niedriger) verzinste Währung abwertet (aufwertet), damit die ungedeckte Zinsparität erfüllt ist. Doch in der Praxis ist es oft umgekehrt. Man kann also nicht davon ausgehen, dass die Parität erfüllt ist. Stattdessen lässt sich ein systematischer Carry-Effekt beobachten.

Zurück zum Beispiel vom 8. März. Da im US-Dollarraum höhere Zinsen herrschen als im Euroraum, liegt der 3-Monats-Forward für den künftigen Rücktausch höher (1,0853) als der aktuelle Spot-Wechselkurs (1,0814). Der Grund dafür ist, dass sonst Arbitrage über die gedeckte Parität möglich wäre. Oft zeigt sich dann aber die umgekehrte Tendenz: Die Währung mit dem höheren Zins, im Beispiel der US-Dollar, wertet im Lauf der Zeit auf. Man würde ohne Absicherung also sowohl vom höheren Zins als auch vom besseren Rücktauschkurs profitieren.

Genau das ist die Grundlage für den bekannten Carry-Trade. Dabei wird Geld in einer niedrig verzinsten Währung aufgenommen und in einer höher verzinsten angelegt. Das Kursrisiko für den künftigen Rücktausch wird dabei bewusst in Kauf genommen, da man erwartet, dass die Anlagewährung tendenziell aufwertet. Würde der EUR/USD im obigen Beispiel in drei Monaten also bei 1,07 notieren (statt 1,0981 wie vom Forward impliziert), würde der Rücktausch der obigen 11.096,31 US-Dollar zu einem Gegenwert von 10.370,38 Euro und damit einem zusätzlichen Carry-Gewinn von 265,37 Euro führen.

Erklärungen

Die Carry-Strategie funktioniert in vielen Marktphasen. Research Affilates nennt als Erklärung dafür, dass höher verzinste Währungen mehr Kapital anziehen, sodass diese durch die damit verbundene Nachfrage tendenziell aufwerten. Aber in turbulenten Zeiten gab es immer wieder dramatische Crashs, in denen diese Trades rückabgewickelt wurden.

Die Zusatzrendite des Carry-Trades gibt es also nicht umsonst. Sie ist als Prämie für das damit verbundene Risiko zu verstehen. Früher oder später muss es schon deshalb zu einer solchen Rückabwicklung kommen, damit Zinsen und Wechselkurse wieder in Relation zueinander stehen. Damit wird die ungedeckte Parität zumindest langfristig weitgehend erfüllt.

Eine weitere Ursache der Abweichungen von der ungedeckten Parität ist die Geldpolitik, die das kurze Ende der Zinsstruktur sowie die Zukunftserwartungen beeinflusst. Eine dritte Erklärung ist, dass die Währungen von Ländern mit den höchsten Aktienmarktrenditen im Vorjahr durch die damit verbundene Nachfrage aufwerten. Endgültig gesichert sind die Erklärungen zum Carry-Trade bislang aber nicht.

Zinsparität: FAQ

Die gedeckte Zinsparität bezieht sich auf die Beziehung zwischen den Zinsen in verschiedenen Währungen und den Wechselkursen. Sie besagt, dass die Renditen aus Anlagen in verschiedenen Währungen nach Berücksichtigung von Wechselkursrisiken gleich sein sollten. Dies wird durch den Einsatz von Terminkontrakten zur Absicherung von Wechselkursrisiken erreicht.

In der Praxis wird die gedeckte Zinsparität durch Arbitrage-Strategien umgesetzt. Zum Beispiel könnte man Geld in einer Währung mit höheren Zinsen anlegen und gleichzeitig einen Terminkontrakt abschließen, um das Wechselkursrisiko zu minimieren. So wird sichergestellt, dass die Renditen aus beiden Anlagen gleich sind.

Der Carry-Trade ist eine Strategie, bei der Geld in einer Währung mit niedrigeren Zinsen aufgenommen und in einer Währung mit höheren Zinsen angelegt wird. Dabei wird das Risiko des zukünftigen Wechselkursrücktauschs bewusst in Kauf genommen, in der Erwartung, dass die Anlagewährung tendenziell aufwertet und zusätzliche Gewinne generiert werden.

Die ungedeckte Zinsparität besagt, dass die Renditen aus Anlagen in verschiedenen Währungen ohne Absicherung über Termingeschäfte gleich sein sollten. In der Praxis kann diese Parität jedoch aufgrund verschiedener Faktoren wie Geldpolitik, Markterwartungen und Kapitalflüssen gestört sein, was zu systematischen Abweichungen führt.

Die Carry-Trade-Strategie birgt das Risiko des Wechselkursrisikos, da die Wertentwicklung der Anlagewährung gegenüber der aufgenommenen Währung ungewiss ist. Turbulenzen auf den Finanzmärkten können zu abrupten Kursänderungen führen, was die Gewinne aus der Strategie beeinträchtigen kann.

Hier geht’s zum Blog von Dr. Marko Gränitz.

Die Kapital Medien GmbH, der Verlag der Finanzzeitschriften AnlegerPlus, AnlegerPlus News und AnlegerLand ist eine 100-%-Tochter der SdK Schutzgemeinschaft der Kapitalanleger e.V.

Foto: © Pete Linforth auf Pixabay