Investment

Warum ein Aktiensparplan auch in Krisenzeiten von Vorteil ist

Von Jesper Wahrendorf, Head of Vanguard Invest

Es ist leider ein Fakt, dass zahlreiche deutsche Sparer Aktien eher skeptisch gegenüberstehen. Die vielen Krisen und Turbulenzen in der jüngeren Vergangenheit haben diese Skepsis noch verstärkt. Oft hört man, dass Aktien keine festen Erträge abwerfen würden und dass man ständig Gefahr laufe, Verluste zu erleiden. Diese Einwände sind berechtigt. Allerdings wird dabei ein wichtiger Punkt übersehen.

Inhalt

- Aktiensparplan und Cost-Average-Effekt

- Was ist der Zinseszins-Effekt?

- Worauf kommt es beim Aktiensparplan an?

Langfristig gesehen verfügen Aktien über ein deutlich höheres Renditepotenzial als konservative Anlagen wie Anleihen oder Bankeinlagen. Diese Ertragskraft zeichnet Aktien aus und sollte dazu eingesetzt werden, die eigenen Spar- und Vorsorgeziele zu verwirklichen.

Aktiensparplan & Cost-Average-Effekt

Das perfekte Instrument, um langfristig und zielgerichtet in Aktien zu investieren ist ein Aktiensparplan. Dieser ist einfach zu verstehen, kann zeitlich und betraglich flexibel angepasst werden und ist auch für kleine Sparraten geeignet. Zudem verfügen Aktiensparpläne über einen Mechanismus, der sie gerade auch in volatilen Zeiten wie diesen interessant macht. Die Rede ist vom Cost-Average-Effekt. Was steckt dahinter? Mit einem Aktiensparplan erwirbt der Anleger – der monatlichen Rate entsprechend – eine bestimmte Anzahl von Anteilen an Aktienfonds oder Aktien-ETFs. Nun ist es logisch, dass in Phasen, in denen die Kurse nach unten tendieren, mehr Anteile für eine Sparrate erworben werden können als in Perioden mit hohen Kursen. Über einen längeren Zeitraum betrachtet ergibt sich daraus die Chance, einen vorteilhaften Durchschnittspreis zu erzielen. Zwischenzeitliche Kursrückgänge können auf diese Sicht sogar von Vorteil sein, weil man dann mehr Anteile für eine Sparrate erhält.

Allerdings gibt es eine Voraussetzung für eine positive Wirkung des Cost-Average-Effekts: Die Aktienmärkte müssen sich nach Rücksetzern wieder erholen und auf lange Sicht einen positiven Trend aufweisen. Wie ein Blick in die Vergangenheit zeigt, ist genau das in der Regel der Fall. Beispiel DAX: Seit seinem Start im Jahr 1988 hat der deutsche Leitindex – trotz aller Krisen und schweren Kurseinbrüche in dieser Zeit – durchschnittlich rund 8 % pro Jahr hinzugewonnen.

Wiederanlageeffekt lässt Sparer jubeln

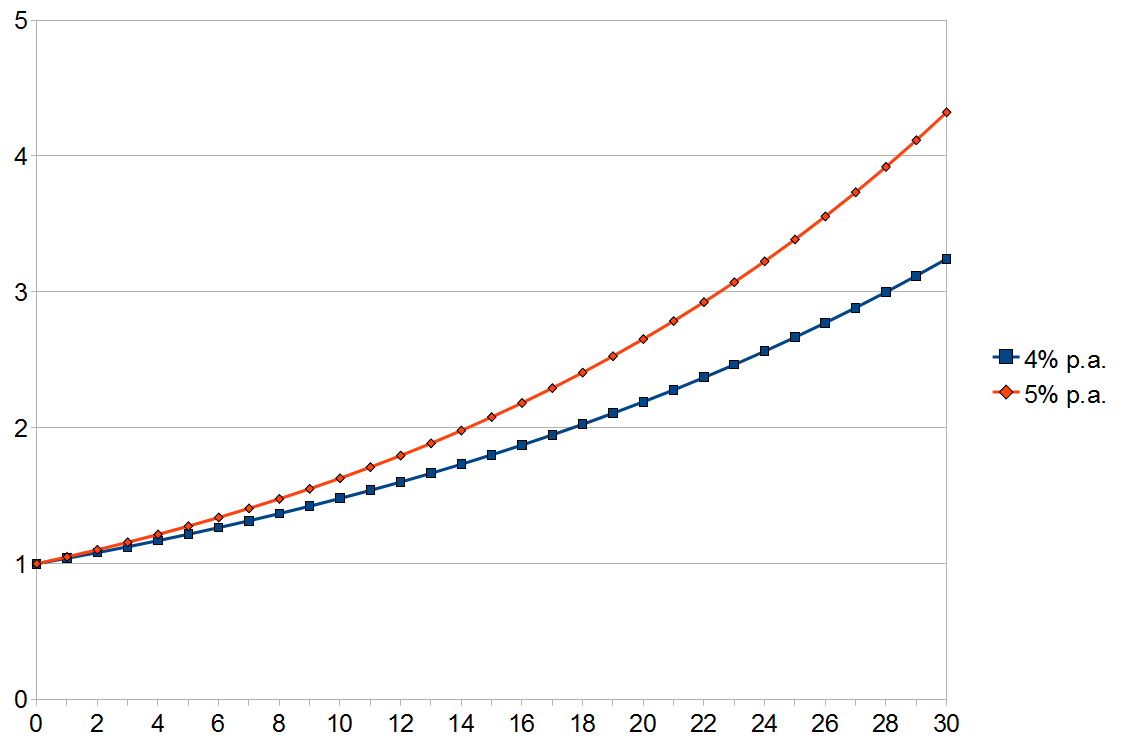

Ein weiterer Punkt, der für einen Aktiensparplan spricht, ist der Wiederanlageeffekt. Wiederanlage- oder auch Zinseszinseffekt bedeutet, dass sich im Laufe der Zeit nicht nur die eingezahlten Beträge „verzinsen“, sondern auch die Erträge daraus. Die Wirkung daraus ist enorm, wie folgendes Beispiel zeigt: Wer 30 Jahre lang monatlich 200 Euro per Sparplan in Aktien anlegt, kommt bei einer angenommen durchschnittlichen Rendite von 5 % pro Jahr auf ein Endkapital von rund 167.000 Euro. Von dieser Summe wurden lediglich 72.000 Euro durch eigene Mittel in Form der Sparraten aufgewendet. Der deutlich höhere Betrag, also 95.000 Euro, resultiert aus dem Wiederanlageeffekt.

Worauf es beim Aktiensparplan ankommt

Wie bei jedem guten Plan, gilt auch für Aktiensparpläne: Das Ziel gibt den Weg vor. Und nicht umgekehrt, ansonsten droht eine Situation, die Mark Twain einmal so beschrieben hat: „Nachdem wir das Ziel aus den Augen verloren hatten, verdoppelten wir unsere Anstrengungen.“ Es gilt also, sich vorab im Rahmen der persönlichen Finanzplanung Gedanken zu machen, was man über welchen Zeitraum erreichen will und welche Mittel dafür zur Verfügung stehen. Wichtig: Die Ziele sollten realistisch und messbar sein.

Ändern sich die Ziele oder die persönlichen Umstände, kann der Aktiensparplan den neuen Erfordernissen entsprechend angepasst werden. Zur Zielplanung gehört auch, das passende Vehikel für den Sparplan zu finden. Zur Auswahl stehen hierbei klassische Aktienfonds und Aktien-ETFs, wobei unter Kostenaspekten die deutlich preisgünstigeren ETFs zu präferieren sind. Der dem ETF zugrunde liegende Aktienindex sollte dabei eine ausreichende Streuung über Märkte, Regionen und Branchen ermöglichen. Denn ein gut diversifizierter Index – wie beispielsweise der breit und global aufgestellte FTSE All World Index – trägt dazu bei, Kursrisiken zu reduzieren und Wertschwankungen einzugrenzen.

Zum Autor

Jesper Wahrendorf ist seit 2020 Head of Vanguard Invest. Davor war er CEO der RatePay GmbH.

Foto Autor: © Vanguard Invest

Foto Aufmacher: © Ivan-balvan – istockphoto.com