Aktien

ESG Aktien: Was Anleger über die Anlageklasse wissen müssen

Innovationen technischer und wissenschaftlicher Art bestimmen auch den Handel an den Börsen. Von Telegrafen über Telefone bis hin zu robotergesteuerten Handelsprogrammen. Nicht ganz so offensichtlich sind strukturelle Änderungen wie die ersten Analyseberichte zu Aktien oder nun die durch den Klimawandel veränderte Risikobewertung von ESG-Aktien.

Inhalt

- Einleitung: Die Risiken „gestrandeter Vermögenswerte“

- Angekündigter Absturz von Carbon-Aktien

- Indentifikation von ESG-Aktien aktuell schwierig

- ESG-Aktien-Vorreiter

- Modelle institutioneller Investoren zur Bewertung von ESG-Aktien

Einleitung: Die Risiken „gestrandeter Vermögenswerte“

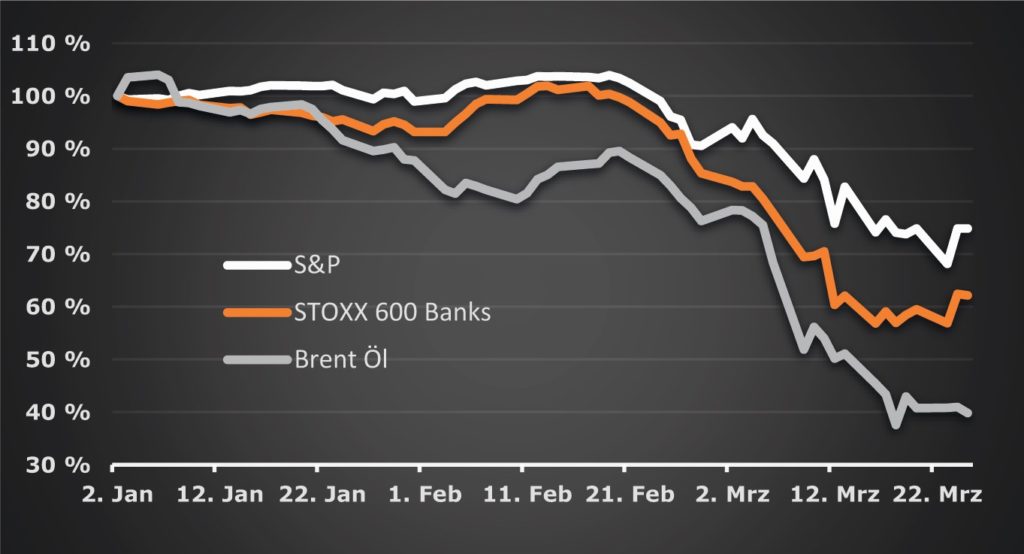

Bekanntlich sagt ein Bild mehr als tausend Worte. Bereits vor mehr als fünf Jahren hat Mark Carney von der Bank of England die Investoren vor den „stranded assets“ (engl. „gestrandete Vermögenswerte“) gewarnt – Investments in fossile Energieträger, die, um der Klimaerwärmung entgegenzuwirken, nicht mehr gefördert werden können und damit im Boden bleiben müssen.

Wiederholt warnte der Vordenker Carney außerdem vor den Risiken von Carbon-Investments und stellte insbesondere in den letzten beiden Jahren zudem die Risiken für die Finanzindustrie heraus, die fortfuhr, neue Ölförderprojekte, Pipelines und sogar Kohlekraftwerke zu finanzieren.

Angekündigter Absturz von Carbon-Aktien

Zunächst von vielen Anlegern ignoriert, haben sich die Risikohinweise inzwischen als begründet erwiesen. Die Aktien von Kohlebergbau-Unternehmen sind implodiert. Die ExxonMobil-Aktie steht trotz jahrelang boomender Börse inzwischen 60 % tiefer als vor fünf Jahren. Die erwarteten Dividendenrenditen erreichen sagenhafte 8 %, doch das ist in diesem Fall ein Warnsignal, wird die Ausschüttung doch schon seit Jahren nicht mehr verdient.

Die Aktien von BP und Shell fielen am 9. März um jeweils über 20 %, das hat es so noch nie gegeben! Beide Aktien stehen nun auf dem tiefsten Stand seit 1996. Der Auslöser des Ölpreisabsturzes ist zwar ein Krieg um Marktanteile zwischen den drei größten Förderländern Russland, Saudi-Arabien und den USA. Doch der Verteilungskampf ist wiederum vom beginnenden Ende des Öl-Zeitalters bestimmt.

Quantitative Fakten über klimafeindliche Aktien

Quelle: investing.com | Stand: 25.3.2020

Bei den Bankaktien erfüllten sich die Warnhinweise ebenfalls. Bereits deutlich unter ihren noch vor Kurzem erreichten Höchstständen verloren auch die Notierungen der Bank of America, JPMorgan und Citigroup am 9. März zwischen 10 % und 20 %. Diese Banken sind die Hauptfinanciers von Ölprojekten und dürften bald unter Kreditausfällen und Abschreibungen zu leiden haben. Die Corporate Bonds im Ölsektor sind ebenfalls abgestürzt.

Unterdessen haben sich in diesen fünf vergangenen Jahren, also ab dem Zeitpunkt, als Mark Carney den Finger warnend hob, tektonische Verschiebungen in der Investmentwelt vollzogen. Stand 2020 sind laut Deutsche Bank 50 % der weltweit verwalteten Vermögen nach ESG-Kriterien investiert. Vor fünf Jahren waren es erst ca. 25 %. Das heißt im Klartext, dass inzwischen jeder zweite Dollar, der angelegt wird, nicht mehr für „Umweltverschmutzer“ und Emittenten von Treibhausgasen zur Verfügung steht. Bis 2030 sollen laut Deutsche Bank 95 % dieser Vermögen nach ESG-Kriterien angelegt sein.

Indentifikation von ESG-Aktien aktuell schwierig

Während die Kategorisierung bei CO2 , Methan und anderen Treibhausgasen noch relativ einfach zu verstehen ist, ringt die Investmentindustrie dennoch seit vielen Jahren damit, geeignete und nachvollziehbare Ratingverfahren für das angebrochene ESG-Zeitalter zu entwickeln. Denn der Teufel steckt wie immer im Detail.

Um in den carbon-intensiven Industrien wie Metallverarbeitung, Stahl oder Zement überhaupt etwas zu erreichen bzw. zu verbessern, müssen zunächst einmal die Emissionen auf Unternehmensebene erfasst und gemessen werden. Die wenigsten Unternehmen sind bisher dazu in der Lage, viele wollen immerhin die Voraussetzungen dafür schaffen.

Scope-3-Emissionen als beliebter Maßstab

Dies sind dann allerdings nur die direkt verursachten Emissionen. Worum es tatsächlich geht und was institutionelle Investoren zunehmend verlangen, sind dagegen die sogenannten Scope-3-Emissionen. Diese umfassen neben den direkt vom Unternehmen verursachten Emissionen auch die in der Lieferkette zuvor sowie die zukünftig von den hergestellten Produkten während ihrer Nutzungsdauer verursachten Emissionen. Der Prozess der Erfassung der Scope-3-Emissionen ist komplex. Es dauert in der Regel mehrere Jahre, bis Optimierungsmaßnahmen entworfen und dann umgesetzt werden.

ESG-Aktien-Vorreiter

Ein Vorreiter in Sachen Ausstoß unter den carbon-intensiven Industrieunternehmen in Deutschland plant Siemens zu sein. Bis 2020 sollen die Emissionen ausgehend von 2015 bereits halbiert werden, bis 2030 soll das Net-Zero-Ziel erreicht werden, also die vollständige konzernweite Eliminierung von schädlichen Treibhausgasen. Microsoft kündigte im Januar an, bis 2030 netto eine negative CO2-Bilanz auszuweisen und, darüber hinausgehend, bis 2050 alle seit der Gründung 1975 verursachten Emissionen mehr als auszugleichen! Sogenannte Carbon Capture-Technologien machen es möglich.

Doch Siemens und Microsoft sind Vorreiter, viele andere Konzerne stehen dagegen erst am Anfang des Decarbonisierungs-Prozesses und haben noch nicht einmal eine Klimastrategie formuliert.

Zunehmender Druck von institutionellen Investoren & Ratingagenturen

Aber institutionelle Investoren üben zunehmend Druck auf ihre Portfoliogesellschaften aus und propagieren die Nutzung von wissenschaftsbasierten Methoden und Zielsetzungen. Zudem werden die Kriterien verschärft. BlackRock, der größte unabhängige Vermögensverwalter weltweit, stellt nun Nachhaltigkeit ins Zentrum der Anlagestrategie und fordert sogar die Gesetzgeber auf, verstärkt aktiv zu werden.

Es sind nicht zuletzt die Devestitionen von Fondsgesellschaften, Stiftungen und Versicherungen, die zu den scharfen Korrekturen der Carbon-Aktien wie BP oder Occidental Petroleum beigetragen haben. In Ermangelung einer universell akzeptierten ESG-Methodik haben zahlreiche etablierte und neue Ratingagenturen diverse Modelle entwickelt.

Modelle institutioneller Investoren zur Bewertung von ESG-Aktien

Doch den institutionellen Anlegern reicht dies nicht aus, sie verwenden eigene Modelle. Der französische Versicherer Axa führte 2018 den „Temperature Score“ ein, den inzwischen weitere Vermögensverwalter verwenden. Dieser versucht zu ermitteln, in welchem Maß die Aktien im Portfolio zur globalen Temperaturerwärmung beitragen. Je niedriger der Score, umso besser.

Aber dieses Modell erfüllt bei Weitem nicht die Bedürfnisse aller Investoren. Es ist eine Frage der Zielsetzungen. LED-Licht ist beispielsweise unter dem Aspekt der Energieeffizienz herkömmlichen Beleuchtungen vorzuziehen. Doch tatsächlich wird gerade wegen der hohen (Kosten-) Effizienz sehr viel mehr beleuchtet, was Rebound-Effekt genannt wird. Das wirkliche Problem ist aber, dass LED-Licht nicht umwelteffizient ist. Viele Menschen bekommen Kopfschmerzen und leiden an Schlaflosigkeit.

Gegen die „Licht-Verschmutzung“ wettern außerdem Ökologen, denn es stört den Biorhythmus von Tieren und Pflanzen. Fische beispielsweise leiden an Fortpflanzungsstörungen, da das LED-Licht durch die Wasseroberflächen dringt. Ökologisch orientierte Investoren haben andere Prioritäten als Impact-Investoren oder sozial motivierte.

Bild: Natalia Solodovnikova, © Man As Thep – shutterstock.com