|

AMADEUS FIRE AG / Schlagwort(e): Umsatzentwicklung/Vorläufiges Ergebnis Amadeus Fire Group beweist Widerstandskraft in wirtschaftlich schwierigem Umfeld – Umsatz und operatives EBITA 2025 erfüllen die Prognose 17.02.2026 / 18:15 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Amadeus Fire Group beweist Widerstandskraft in wirtschaftlich schwierigem Umfeld – Umsatz und operatives EBITA 2025 erfüllen die Prognose Frankfurt am Main, 17. Februar 2026 Die Amadeus Fire Group (ISIN: DE0005093108, Prime Standard) behauptet ihre Leistungsfähigkeit im Umfeld der konjunkturellen und strukturellen Schwächen des deutschen Marktes. Geprägt von einer anhaltenden und tiefgreifenden Wachstumskrise mangelte es 2025 an jeglicher Aufbruchstimmung bei Unternehmen in Deutschland, so dass sich die langjährige Phase der wirtschaftlichen Stagnation fortsetzte. Der minimale Zuwachs des realen Bruttoinlandsprodukts (BIP) blieb weit hinter den Erwartungen von Politik, Wirtschaft und Wissenschaft zurück. Neben globalen Unsicherheiten und geopolitischen Spannungen spielen strukturelle Herausforderungen wie der demografische Wandel, die schleppende Digitalisierung und die Nachwirkungen der Energiepreiskrise sowie das eingetrübte Konsumklima eine zentrale Rolle. Hinzu kommen internationale Handelskonflikte, insbesondere die anhaltenden U.S.-Importzölle, die das Exportgeschäft und damit einen der wichtigsten Wachstumsmotoren der deutschen Wirtschaft bremsen. Die Investitionsbereitschaft der Unternehmen blieb 2025 auf einem niedrigen Niveau, Expansionspläne wurden auf Eis gelegt und Personalaufbauentscheidungen mit massiver Zurückhaltung getroffen oder Personal abgebaut; angesichts der fortwährenden Unsicherheit über die weitere wirtschaftliche Entwicklung. Das Segment Personaldienstleistungen war im Geschäftsjahr 2025 maßgeblich von der schwachen wirtschaftlichen Lage geprägt. Trotz des anhaltenden Fachkräftemangels in vielen Bereichen zeigte sich keine spürbare Belebung, sondern eine weiter zunehmende Marktschwäche im Jahresverlauf. Weiterhin herrscht auf der Seite der Kandidaten eine ausgeprägte Zurückhaltung bei beruflichen Wechseln, da Arbeitsplatzsicherheit und Stabilität im aktuellen Umfeld der Unsicherheit höchste Priorität besitzen. Das Zusammenspiel der diversen Faktoren erschwerte die Besetzung offener Positionen deutlich und wirkte sich negativ auf die Konvertierung von Anfragen in Aufträge aus. Der Gesamtumsatz des Segments lag aufgrund dieser Effekte, wie erwartet, deutlich unter dem Vorjahresniveau. Vor dem Hintergrund eines ebenfalls herausfordernden Marktumfelds im Segment Weiterbildung, insbesondere im Bereich der staatlich geförderten Weiterbildung (B2G), war der Weiterbildungsumsatz im Berichtsjahr 2025 ebenfalls rückläufig und lag unter dem Vorjahresniveau. Während die Gesellschaften der Steuer-Fachschule Dr. Endriss (B2C) ihre Umsätze erneut steigern konnten, verzeichneten die Anbieter der staatlich geförderten Weiterbildung – Comcave und GFN – Umsatzrückgänge gegenüber dem Vorjahr. Insbesondere die Neuordnung der Zuständigkeiten für Bildungsgutscheine sowie die verzögerte haushaltspolitische Klarheit führten zu einer zurückhaltenden Förderpraxis und wirkten sich spürbar auf die Nachfrage aus. Das reduzierte Fördervolumen beeinträchtigte die Auslastung und Erlössituation entsprechend. Die im zweiten Halbjahr 2025 vollzogene Restrukturierung der Comcave, die Reduzierung von Schulungsflächen sowie Personalabbau schafften die Grundlage für eine nachhaltige wirtschaftliche Stabilisierung der Gesellschaft. Insgesamt resultiert hieraus eine Belastung des Ergebnisses des Weiterbildungssegments und des Konzerns im Geschäftsjahr 2025 einmalig mit etwas über 6 Mio. €. Nach Durchführung der nochmals leicht ausgeweiteten Maßnahmen im vierten Quartal erhöhte sich die finale Restrukturierungsrückstellung nochmals um rund 1 Mio. € im Vergleich zum zwischenzeitlichen Buchungsstand nach neun Monaten. Die im September und November 2025 erworbenen Unternehmen Masterplan.com GmbH, eine Software-as-a-Service-basierte E-Learning-Plattform für Unternehmenskunden, und eduBITES GmbH, eine KI-gestützte Plattform zur strukturierten Erfassung und Aufbereitung unternehmensinternen Wissens in digitale Lernformate, erweitern gezielt das Angebot des Konzerns im digitalen B2B Weiterbildungsmarkt mit Fokus auf dem Thema Corporate AI Learning. Die Gesellschaften wurden jeweils erst im späten Verlauf des Geschäftsjahres erworben, so dass deren Umsatzbeiträge nur anteilig nach dem jeweiligen Erwerbszeitpunkt konsolidiert wurden. Die Amadeus Fire Group erzielte nach vorläufigen und noch nicht testierten Finanzkennzahlen im Geschäftsjahr 2025 einen Konzernumsatz in Höhe von rund 364 Mio. €, knapp 17 Prozent unter Vorjahr. Der Umsatz liegt damit innerhalb der prognostizierten Bandbreite von 355 bis 385 Mio. € (Vorjahr: 436,9 Mio. €). Gesunkene operative Roherträge in beiden Segmenten des Konzerns, die einmaligen Restrukturierungsaufwendungen sowie zukunftsorientierte Investitionen in die digitale Transformation der Amadeus Fire Group führen zu einem überproportionalen Rückgang des operativen Ergebnisses (operatives EBITA*) 2025 auf rund 14 Mio. € nach 55,5 Mio. € im Vorjahr. Die aktuelle Prognose, in Folge der im 3. Quartal eingeleiteten Restrukturierung, ein Ergebnis im Bereich des unteren Endes der ursprünglich prognostizierten Bandbreite von 15 bis 25 Mio. € für das Geschäftsjahr 2025 zu erzielen, ist damit eingetreten. Das operative Ergebnis exklusive des einmalig anfallenden Effekts aus Restrukturierungsaufwand lag schlussendlich bei rund 20 Mio. €. * Definition des operativen EBITA der Amadeus Fire Group siehe im Geschäftsbericht 2024 die erste Fußnote auf Seite 2. Veröffentlichung des Konzernjahresabschlusses 2025 am 25. März 2026 nach Börsenschluss. Kontakt:

17.02.2026 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News – ein Service der EQS Group. Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

| Sprache: | Deutsch |

| Unternehmen: | AMADEUS FIRE AG |

| Hanauer Landstrasse 160 | |

| 60314 Frankfurt am Main | |

| Deutschland | |

| Telefon: | +49 (0)69 96876 – 180 |

| Fax: | +49 (0)69 96876 – 182 |

| E-Mail: | investor-relations@amadeus-fire.de |

| Internet: | www.amadeus-fire.de |

| ISIN: | DE0005093108 |

| WKN: | 509310 |

| Börsen: | Regulierter Markt in Frankfurt (Prime Standard); Freiverkehr in Düsseldorf, Hamburg, München, Stuttgart, Tradegate BSX |

| EQS News ID: | 2277642 |

| Ende der Mitteilung | EQS News-Service |

|

|

2277642 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

Enapter AG / Schlagwort(e): Personalie Enapter AG: Armin Steiner scheidet aus dem Aufsichtsrat aus – Ragnar Kruse zum Vorsitzenden gewählt 17.02.2026 / 18:13 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. CORPORATE NEWS Enapter AG: Armin Steiner scheidet aus dem Aufsichtsrat aus – Ragnar Kruse zum Vorsitzenden gewählt Hamburg, 17. Februar 2026 – Die Enapter AG gibt bekannt, dass der langjährige Vorsitzende des Aufsichtsrats, Armin Steiner, mit Wirkung zum 17. Februar 2026 auf eigenen Wunsch aus dem Aufsichtsrat der Gesellschaft ausgeschieden ist, um sich künftig anderen Aufgaben zu widmen. Der Aufsichtsrat der Enapter AG besteht künftig aus drei Mitgliedern. Der Aufsichtsrat hat Ragnar Kruse, den bisherigen stellvertretenden Vorsitzenden, zum neuen Vorsitzenden gewählt. Gleichzeitig wurde Eva Katheder zur stellvertretenden Vorsitzenden gewählt. Vorstand und Aufsichtsrat danken Armin Steiner für sein langjähriges Engagement, die vertrauensvolle Zusammenarbeit sowie seinen wertvollen Beitrag zur Entwicklung der Gesellschaft und wünschen ihm für die Zukunft weiterhin viel Erfolg. Über Enapter Enapter ist ein weltweit tätiges Greentech-Unternehmen, das AEM-Elektrolyseure zur Herstellung von grünem Wasserstoff sowie die digitale Plattform CoreKraft entwickelt und anbietet. Die patentierte Anionenaustauschmembran-Technologie (AEM) verzichtet auf teure und seltene Rohstoffe wie Iridium und ermöglicht durch eine modulare Bauweise eine effiziente und skalierbare Produktion von grünem Wasserstoff – auch bei schwankender Energieversorgung aus Solar- und Windkraft. Mit CoreKraft bietet Enapter darüber hinaus eine herstellerunabhängige digitale Plattform zur Steuerung, Überwachung und Optimierung von Wasserstoff- und Energiesystemen. CoreKraft ermöglicht die Integration unterschiedlicher Elektrolysetechnologien und Energiekomponenten in einer gemeinsamen Architektur und unterstützt Partner bei der Realisierung technologieoffener, hybrider Anlagenkonzepte. Tausende Enapter AEM-Elektrolyseure sind bereits bei mehr als 360 Kunden in über 55 Ländern im Einsatz. Die Enapter-Gruppe hat ihren Hauptsitz in Deutschland, einen Forschungs- und Produktionsstandort in Italien sowie ein Joint Venture mit der Wolong Gruppe in China. Die Enapter AG (H2O) ist im regulierten Markt der Börsen Frankfurt und Hamburg gelistet (ISIN: DE000A255G02). Weiterführende Informationen: Pressekontakt:

17.02.2026 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News – ein Service der EQS Group. Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

| Sprache: | Deutsch |

| Unternehmen: | Enapter AG |

| Bleichenbrücke 9 | |

| 20354 Hamburg | |

| Deutschland | |

| E-Mail: | info@enapterag.de |

| Internet: | www.enapterag.de |

| ISIN: | DE000A255G02 |

| WKN: | A255G0 |

| Börsen: | Regulierter Markt in Frankfurt (General Standard); Freiverkehr in Düsseldorf, Hamburg, München, Stuttgart, Tradegate BSX |

| EQS News ID: | 2277730 |

| Ende der Mitteilung | EQS News-Service |

|

|

2277730 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

Dürr Aktiengesellschaft / Schlagwort(e): Prognose / Gesamtjahr Dürr AG übertrifft Prognose für Ergebnis nach Steuern im Geschäftsjahr 2025 17.02.2026 / 18:01 CET/CEST Veröffentlichung einer Insiderinformation nach Artikel 17 der Verordnung (EU) Nr. 596/2014, übermittelt durch EQS News – ein Service der EQS Group. Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Dürr AG übertrifft Prognose für Ergebnis nach Steuern im Geschäftsjahr 2025 Dürr AG – WKN 556520 / ISIN DE0005565204 Bietigheim-Bissingen, 17. Februar 2026 – Die Dürr AG hat auf Basis vorläufiger, bislang nicht testierter Zahlen im Geschäftsjahr 2025 ein Ergebnis nach Steuern von rund 200 Mio. € erzielt und damit die eigene Prognose (120 bis 170 Mio. €) spürbar übertroffen. Dies resultierte vor allem aus einer guten operativen Performance und einem höher als erwartet ausgefallenen Buchgewinn aus dem Ende Oktober 2025 vollzogenen Verkauf des Umwelttechnikgeschäfts. Bei weiteren Kennzahlen wurden die Erwartungen für 2025 erreicht oder leicht übertroffen. Die EBIT-Marge vor Sondereffekten liegt mit 5,6 % leicht über dem oberen Rand des Zielkorridors von 4,5 bis 5,5 %. Der Auftragseingang liegt mit rund 3.895 Mio. € innerhalb des Zielkorridors von 3.800 bis 4.100 Mio. €. Der Umsatz erreichte mit rund 4.170 Mio. € knapp das avisierte untere Ende des Zielkorridors von 4.200 bis 4.600 Mio. €. Dürr konkretisiert den am 19. Dezember 2025 angehobenen Ausblick für den Free Cashflow im Geschäftsjahr 2025 auf den oberen Bereich der Prognosespanne von 100 bis 200 Mio. €. Die damals genannte Prognose für die Nettofinanzverschuldung zum 31. Dezember 2025 wird auf das untere Ende der Spanne von -75 bis -175 Mio. € konkretisiert. Weitere Details sowie die kompletten vorläufigen Geschäftszahlen für 2025 werden wie geplant am 5. März 2026 veröffentlicht. Die finalen, geprüften Zahlen werden mit Veröffentlichung des Geschäftsberichts am 26. März bekannt gegeben. _______________________________________________________________ Kontakt: Ende der Insiderinformation 17.02.2026 CET/CEST Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

| Sprache: | Deutsch |

| Unternehmen: | Dürr Aktiengesellschaft |

| Carl-Benz-Str. 34 | |

| 74321 Bietigheim-Bissingen | |

| Deutschland | |

| Telefon: | 07142 78-0 |

| Fax: | 07142 78-1716 |

| E-Mail: | corpcom@durr.com |

| Internet: | www.durr-group.com |

| ISIN: | DE0005565204 |

| WKN: | 556520 |

| Indizes: | SDAX |

| Börsen: | Regulierter Markt in Frankfurt (Prime Standard), Stuttgart; Freiverkehr in Düsseldorf, Hamburg, Hannover, München, Tradegate BSX |

| EQS News ID: | 2277682 |

| Ende der Mitteilung | EQS News-Service |

|

|

2277682 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

Kennametal Inc. / Schlagwort(e): Produkteinführung WIDIA feiert sein 100-jähriges Bestehen: Definition und Feier eines Jahrhunderts der Metallbearbeitungslösungen 17.02.2026 / 17:40 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. PITTSBURGH, 17. Februar 2026 /PRNewswire/ — WIDIA, eine renommierte Marke von Kennametal Inc. und Weltmarktführer im Bereich hochleistungsfähiger Metallbearbeitungslösungen, feiert sein 100-jähriges Bestehen. Seit der Unternehmensgründung im Jahr 1926 steht der Name WIDIA für unübertroffene Haltbarkeit, hochmoderne Technologie und bewährte Leistung bei der Herstellung von Fräs- und Bohrwerkzeugen, Gewindebohrern sowie Werkzeugsystemen für Werkstätten in einer Vielzahl von Branchen und Anwendungsbereichen. Von der Entwicklung bahnbrechender Werkzeuge aus Wolframkarbid bis hin zur Einführung fortschrittlicher beschichteter Einsätze hat WIDIA stets Maßstäbe in der Fertigungstechnologie gesetzt. Im Laufe der Jahrzehnte expandierte die Marke weltweit, integrierte renommierte Submarken wie Hanita und GTD und hat bis heute Lösungen entwickelt, die für Betriebe jeder Größe weltweit unverzichtbar sind. WIDIA wurde im Jahr 2002 von Kennametal Inc. übernommen und ist nach wie vor eine der wichtigsten Marken im Portfolio von Kennametal, die für Kunden Innovationen und Zuverlässigkeit im Bereich der Metallbearbeitung vorantreibt. „Bei unserem 100-jährigen Jubiläum geht es nicht nur darum, zurückzublicken, sondern auch darum, ein Vermächtnis zu feiern, das auf Zuverlässigkeit und Vertrauen basiert, und den Blick in die Zukunft zu richten“, erklärte Dave Bersaglini, Vorsitzender des Geschäftsbereichs Metallbearbeitung bei Kennametal. „Unsere Kunden – Maschinenbediener, Ingenieure und Inhaber kleiner bis mittelgroßer Werkstätten – können sich darauf verlassen, dass WIDIA auch weiterhin neue, robustere Werkzeuge entwickelt, die ebenso leistungsstark sind wie unsere Kunden selbst, sowohl heute als auch in der nächsten Generation.“ 100-jähriges Jubiläum

„Das WIDIA-Diamant-Emblem ist weit mehr als nur ein Logo – es ist ein Markenzeichen, das für die Robustheit und Langlebigkeit steht, die jedes WIDIA-Werkzeug auszeichnet“, erklärte Scott Etling, Vizepräsident für globales Produktmanagement bei Kennametal. „Es geht auf die Anfänge der Marke vor 100 Jahren zurück, als WIDIA – abgeleitet vom Ausdruck „Wie Diamant“ – erstmals registriert wurde. Dieses Erbe prägt noch heute unsere Leistungsfähigkeit.“ Weitere Jubiläumsinitiativen werden in den kommenden Monaten auf widia.com und den Social-Media-Kanälen @widiatools bekannt gegeben. Informationen zu WIDIA, eine Marke von Kennametal  Logo – https://mma.prnewswire.com/media/2904879/Kennametal_Inc_WIDIA_Logo.jpg

17.02.2026 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News – ein Service der EQS Group. Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

2277712 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

Diese Mitteilung darf nicht in den USA, Kanada, Australien und Japan oder einem anderen Land, in welchem die Gesetzgebung die Publikation dieser Mitteilung verbietet, verbreitet werden.

Medienmitteilung vom 17.02.2026

Die Ersparniskasse Schaffhausen AG, Schaffhausen veröffentlicht ihr Jahresergebnis per 31.12.2025.

Die Bilanz und Erfolgsrechnung können mit dem unten angebrachten Link eingesehen werden.

Die Ersparniskasse Schaffhausen AG, Schaffhausen ist Trägerbank der EFIAG Emissions- und Finanz AG und hat von dieser Darlehen aus folgenden Emissionen bezogen:

|

Emissionsbetrag |

Zins |

Laufzeit |

Valor |

Darlehensbetrag |

Anteil |

|

CHF 100 Mio. |

0.375% |

06.05.2021 – 06.05.2026 |

110.567.270 |

CHF 1 Mio. |

1.00% |

|

CHF 100 Mio. |

2.650% |

06.06.2023 – 06.06.2028 |

126.488.738 |

CHF 0 Mio. |

0.00% |

Weitere Informationen zur Trägerbank sind unter www.ersparniskasse.ch oder auf der Homepage der efiag abrufbar.

Kontakt für Investoren

Curchod Bernhard, Direktwahl: +41 32 624 16 42, info@efiag.ch

| Über uns Die EFIAG Emissions- und Finanz AG ist eine Emissionsgesellschaft getragen von 18 inlandorientierten Banken. Ihr ausschliesslicher Zweck ist die Emission von Anleihensobligationen und die Weitergabe dieser Gelder in Form von Darlehen an die Trägerbanken. Die Trägerbanken erhalten via die EFIAG Zugang zum Schweizerischen Kapitalmarkt. Weitere Informationen finden Sie auf unserer Homepage: www.efiag.ch |

Haftungsausschluss (Disclaimer)

Diese Medienmitteilung ist kein Angebotsprospekt im Sinne von Art. 652a und/oder 1156 des Schweizerischen Obligationenrechts oder Kotierungsprospekt im Sinne des Kotierungsreglements der SIX Swiss Exchange und ist kein Angebot zum Verkauf von Anleihen der EFIAG Emissions- und Finanz AG.

Diese Medienmitteilung stellt weder ein Angebot zum Verkauf von Wertpapieren noch die Aufforderung zur Abgabe eines Angebots zum Kauf irgendwelcher Wertpapiere ausserhalb der Schweiz dar. Diese Medienmitteilung stellt weder ein Angebot zum Verkauf von Wertpapieren noch die Aufforderung zur Abgabe eines Angebots zum Kauf von Wertpapieren in den Vereinigten Staaten dar. Die Anleihen der EFIAG Emissions- und Finanz AG dürfen nicht in den Vereinigten Staaten und anderen Ländern, deren Gesetze dies verbieten, angeboten oder verkauft werden.

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

Bayer Aktiengesellschaft / Schlagwort(e): Verwaltungs- und Gerichtsverfahren Bayer Aktiengesellschaft: Monsanto schließt Sammelvergleich zur Beilegung aktueller und künftiger Klagen zu Roundup™ (Glyphosat) 17.02.2026 / 17:23 CET/CEST Veröffentlichung einer Insiderinformation nach Artikel 17 der Verordnung (EU) Nr. 596/2014, übermittelt durch EQS News – ein Service der EQS Group. Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Leverkusen / St. Louis, 17. Februar 2026:

Monsanto hat einen Sammelvergleich zur Beilegung der Rechtsstreitigkeiten zu Roundup™ (Wirkstoff: Glyphosat) in den USA geschlossen. Mit der langfristigen Vereinbarung sollen sowohl anhängige als auch mögliche künftige Klagen beigelegt werden, bei denen es um geltend gemachte Erkrankungen am Non-Hodgkin-Lymphom (NHL) geht. Führende Kanzleien der Klägerseite haben dazu am Dienstag einen Antrag auf vorläufige Genehmigung beim Circuit Court of the City of St. Louis in Missouri eingereicht. Im Rahmen der mehrgleisigen Strategie zur signifikanten Eindämmung der Glyphosat-Rechtsstreitigkeiten ergänzt der Sammelvergleich die Überprüfung des Falls „Durnell“ durch den US Supreme Court. Beide Schritte sind jeweils notwendig und verstärken sich gegenseitig. Im Rahmen des Sammelvergleichs würde Monsanto – nach Genehmigung des Gerichts –über bis zu 21 Jahre insgesamt maximal 7,25 Milliarden US-Dollar auszahlen. Die Zahlungen würden jährlich abnehmen und wären gedeckelt. Durch diese langfristige Zahlungsvereinbarung hätte das Unternehmen mehr finanzielle Sicherheit und Kontrolle über die Kosten für die Rechtsstreitigkeiten sowohl für aktuelle als auch mögliche künftige Klagen. Zudem hat Monsanto weitere vertrauliche Vergleiche vereinbart, um andere Glyphosat-Fälle beizulegen. Darüber hinaus hatte sich Monsanto Anfang dieses Jahres auch zu den acht verbliebenen PCB-Urteilen am Sky Valley Education Center im US-Bundesstaat Washington verglichen. Die Konditionen dieser Vereinbarung sind ebenfalls vertraulich. Und schließlich hatte Monsanto zuvor auch Klagen wegen angeblicher Umweltverschmutzungen durch PCB mit den US-Bundesstaaten Illinois und West Virginia beigelegt. Vorbehaltlich der finalen Jahresabschlussprüfung durch den Wirtschaftsprüfer führen diese Vergleichsvereinbarungen inklusive der Rechtskosten zu einer Erhöhung der Rückstellungen und Verbindlichkeiten für Rechtsstreitigkeiten von 7,8 Milliarden Euro Ende September 2025 (davon 6,5 Milliarden Euro für Glyphosat) auf 11,8 Milliarden Euro (davon 9,6 Milliarden Euro für Glyphosat). Unter Berücksichtigung einer ersten Einschätzung sämtlicher Auszahlungen für Rechtsstreitigkeiten in Höhe von circa 5 Milliarden Euro in diesem Jahr geht Bayer für 2026 von einem negativen Free Cashflow aus. Um die Vergleichsvereinbarungen in den Finanzzahlen zu berücksichtigen, verschiebt Bayer die Bilanz-Pressekonferenz auf den 4. März 2026. Die unmittelbare Finanzierung der Vergleiche sowie bestimmter Anleihefälligkeiten ist durch eine Kreditlinie von 8 Milliarden US-Dollar gesichert. Die Ausfinanzierung soll über Anleihen sowie Instrumente erfolgen, die Ratingagenturen eigenkapitalähnlich einstufen (Equity‑Credit) – und nicht über eine Kapitalerhöhung. Die Glyphosat-Vergleiche geht Monsanto nur ein, um die Rechtsstreitigkeiten einzudämmen, und sie enthalten keinerlei Schuldeingeständnis. Die weltweit führenden Regulierungsbehörden, etwa in den USA und der EU, haben auf Basis umfassender wissenschaftlicher Studien mehrfach festgestellt, dass glyphosatbasierte Herbizide sicher angewendet werden können und nicht krebserregend sind. Diese Mittel sind für Landwirte essenziell, um bezahlbare Lebensmittel zu produzieren. Über die Vergleichsvereinbarungen hinaus wird das Unternehmen die anderen Maßnahmen der mehrgleisigen Strategie weiterhin vorantreiben. Dazu gehören die Unterstützung von Gesetzesinitiativen auf Bundesebene und in einzelnen Staaten der USA sowie von regulatorischen Maßnahmen und weitere Initiativen, die für regulatorische Klarheit sorgen und die Rechtsrisiken eindämmen. Die Regulierungsunsicherheit setzt die Verfügbarkeit von – auch künftig entwickelten – innovativen Produkten aufs Spiel, was ernsthafte Konsequenzen für Landwirte und die amerikanische Lebensmittelproduktion haben kann. Entscheidung des Supreme Court und Vergleichsvereinbarungen sind jeweils notwendig und verstärken sich gegenseitig Die Vergleichsvereinbarungen zu Glyphosat folgen auf die Entscheidung des US Supreme Court, den Fall Durnell zur Überprüfung anzunehmen. Dabei hat die Erwartung, dass das oberste Gericht die Frage des Vorrangs von Bundesrecht bei Klagen wegen angeblich fehlender Warnhinweise überprüfen könnte, die Vergleichsverhandlungen erst möglich gemacht. Der Fall beim Supreme Court bleibt von der Vergleichsvereinbarung unberührt und ist wichtig, um erhebliche Schadenersatzurteile aufzuheben, gegen die noch Rechtsmittel anhängig sind, und die nicht durch den Sammelvergleich abgedeckt sind. Entscheidet der Supreme Court zugunsten des Unternehmens, sollte aktuellen und künftigen Klagen wegen angeblich fehlender Warnhinweise auf Basis des Rechts einzelner Bundesstaaten die Grundlage weitgehend entzogen sein. Das gilt auch für aktuelle Berufungsprozesse und Kläger, die sich gegen eine Teilnahme am Sammelvergleich entscheiden. Ein positives Urteil des Supreme Court könnte Unternehmen zudem mehr Rechtssicherheit bieten, die bereits zugelassene oder neue Produkte auf den Markt bringen möchten, wovon Landwirte und Verbraucher in den USA profitieren. Der Sammelvergleich soll sämtliche Klagen abdecken, bei denen eine NHL-Erkrankung auf Roundup™ zurückgeführt wird – unabhängig von der konkreten rechtlichen Begründung. Er umfasst also Klagen, die auch nach einer Entscheidung des Supreme Court noch weiterverfolgt werden könnten, was die Lösung der Rechtsstreitigkeiten verzögern würde. Über den Sammelvergleich Der Sammelvergleich wurde mit Vertretern der führenden Kanzleien der Klägerseite verhandelt, dazu gehören Holland Law Firm, Ketchmark & McCreight, Motley Rice, Seeger Weiss, Waters Kraus Paul & Siegel und Williams Hart & Boundas. Diese Kanzleien unterstützen die Vereinbarung und die Genehmigung durch das Gericht. Der Vergleich deckt Kläger ab, die angeben, vor dem 17.02.2026 Roundup™ ausgesetzt gewesen zu sein, und:

Der vorgeschlagene Sammelvergleich unterscheidet sich erheblich von der Vereinbarung, die das Unternehmen im Jahr 2020 angestrebt hatte. Er ist längerfristig angelegt und umfasst Auszahlungen für bis zu 21 Jahre. Zudem sind die Bedürfnisse aktueller und möglicher künftiger Kläger in einem gemeinsamen Programm abgedeckt. Ein professioneller Verwalter setzt das Programm um. Die früher vorgeschlagene Vereinbarung war auf vier Jahre begrenzt und mit deutlich weniger Mitteln ausgestattet. Mögliche künftige Rechtsstreitigkeiten über die Vierjahresfrist hinaus waren von den Ergebnissen eines Wissenschaftsgremiums abhängig, das es dieses Mal nicht gibt. Der Sammelvergleich muss vom Gericht genehmigt werden. Teil des Genehmigungsverfahrens ist auch die Information der Kläger, die dann die Möglichkeit haben, die Vergleichsvereinbarung abzulehnen. Monsanto hat das Recht, die Vergleichsvereinbarung ohne Zahlungen an die Kläger zu kündigen, wenn nicht eine ausreichende Zahl von ihnen daran teilnimmt. Zukunftsgerichtete Aussagen Die Bayer AG ist eine Holdinggesellschaft mit weltweit operativen Tochterunternehmen. Wenn auf „Bayer“ oder „das Unternehmen“ referenziert wird, kann sich das – je nach Kontext – auf ein oder mehrere Tochterunternehmen beziehen. Kontakt: Ende der Insiderinformation Erläuterung zum unmittelbaren Emittentenbezug: Kontakt für Investoren: 17.02.2026 CET/CEST Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

| Sprache: | Deutsch |

| Unternehmen: | Bayer Aktiengesellschaft |

| Kaiser-Wilhelm-Allee 1 | |

| 51373 Leverkusen | |

| Deutschland | |

| Telefon: | +49 (0)214 30-72704 |

| E-Mail: | ir@bayer.com |

| Internet: | www.bayer.com |

| ISIN: | DE000BAY0017 |

| WKN: | BAY001 |

| Indizes: | DAX, EURO STOXX 50, Stoxx 50 |

| Börsen: | Regulierter Markt in Düsseldorf, Frankfurt (Prime Standard), Hamburg, Hannover, München, Stuttgart, Tradegate BSX |

| EQS News ID: | 2277674 |

| Ende der Mitteilung | EQS News-Service |

|

|

2277674 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

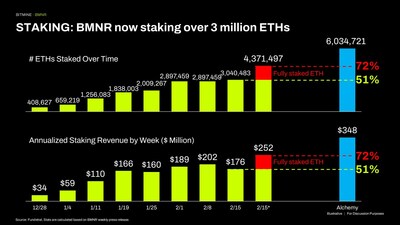

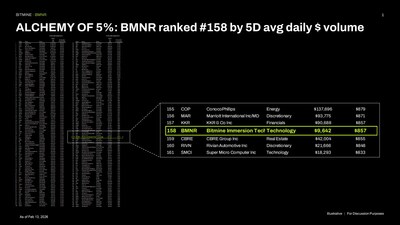

Bitmine Immersion Technologies, Inc. / Schlagwort(e): Miscellaneous Bitmine Immersion Technologies (BMNR) gibt bekannt, dass die ETH-Bestände 4,371 Millionen Token erreichen und die gesamten Krypto- und Bargeldbestände 9,6 Milliarden US-Dollar betragen 17.02.2026 / 15:50 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Bitmine verfügt über 3.040.483 gestakte ETH, was bei einem Preis von 1.998 USD pro ETH einem Wert von 6,1 Milliarden USD entspricht. Die MAVAN-Staking-Lösung soll planmäßig im ersten Quartal 2026 eingeführt werden Bitmine besitzt nun 3,62 % des ETH-Token-Angebots und hat damit in nur 7 Monaten über 72 % des Weges zur „Alchemie der 5 %“ zurückgelegt Bitmine hat kürzlich eine Investition von 200 Millionen Dollar in Beast Industries getätigt. Bitmine Crypto + Gesamtbarbestand + „Moonshots“ belaufen sich auf insgesamt 9,6 Milliarden US-Dollar, darunter 4,371 Millionen ETH-Token, ein Gesamtbarbestand von 670 Millionen US-Dollar und andere Krypto-Bestände Bitmine führt die Krypto-Treasury-Mitbewerber sowohl durch die Geschwindigkeit des Anstiegs des Krypto-NAV pro Aktie als auch durch die hohe Handelsliquidität der BMNR-Aktie an Bitmine ist die 158. meistgehandelte Aktie in den USA mit einem Handelsvolumen von 0,9 Milliarden US-Dollar pro Tag (5-Tage-Durchschnitt) Bitmine wird weiterhin von einer erstklassigen Gruppe institutioneller Investoren unterstützt, darunter Cathie Wood von ARK, MOZAYYX, Founders Fund, Bill Miller III, Pantera, Kraken, DCG, Galaxy Digital sowie dem Privatinvestor Thomas „Tom“ Lee, um Bitmines Ziel zu fördern, 5 % des ETH-Angebots zu erwerben LAS VEGAS, 17. Februar 2026 /PRNewswire/ — (NYSE AMERICAN: BMNR) Bitmine Immersion Technologies, Inc. („Bitmine“ oder das „Unternehmen“), ein Bitcoin- und Ethereum-Netzwerkunternehmen mit Schwerpunkt auf der Akkumulation von Kryptowährungen für langfristige Investitionen, gab heute bekannt, dass Bitmine Kryptowährungen + Gesamtbarvermögen + „Moonshots“-Bestände in Höhe von insgesamt 9,6 Milliarden US-Dollar hält.  Zum 16. Februar 2026 um 17:00 Uhr ET umfassen die Krypto-Bestände des Unternehmens 4.371.497 ETH zu einem Preis von 1.998 USD pro ETH (NASDAQ: COIN), 193 Bitcoin (BTC), eine Beteiligung in Höhe von 200 Millionen USD an Beast Industries, eine Beteiligung in Höhe von 17 Millionen USD an Eightco Holdings (NASDAQ: ORBS) („Moonshots“) und Barmitteln in Höhe von insgesamt 670 Millionen US-Dollar. Die ETH-Bestände von Bitmine machen 3,62 % des ETH-Angebots (von 120,7 Millionen ETH) aus. „Nachdem wir die vergangene Woche auf der Consensus Hong Kong verbracht haben, einer der weltweit größten Veranstaltungen im Bereich Kryptowährungen, sind wir zu der Überzeugung gelangt, dass 2026 ein entscheidendes Jahr für Ethereum sein wird. Wir sehen eine zunehmende Produkt-Markt-Passung, die sich aus drei langfristigen Faktoren ergibt: (i) Wall Street durch Tokenisierung/Datenschutz auf Ethereum; (ii) KI und KI-Agenten, die Ethereum sowohl für die Zahlungsabwicklung als auch für die Verifizierung nutzen, und (iii) Entwickler, die sich für „Proof of Human“ und andere Standards auf Ethereum L2 (Worldchain usw.) interessieren. Es gab viele Podiumsdiskussionen und Präsentationen zu diesen drei Themen, und es ist offensichtlich, dass Ethereum aufgrund seiner Neutralität und seiner 100-prozentigen Verfügbarkeit und Zuverlässigkeit gut positioniert ist, um einen bedeutenden Marktanteil zu erlangen“, sagte Thomas „Tom“ Lee, Vorsitzender von Bitmine. Die neueste Botschaft des Vorsitzenden Lee ist seine Keynote, die er auf der Consensus HK gehalten hat, und er spricht über diese drei zukünftigen Wachstumstreiber für die Nutzung von ETH sowie über die Treiber für die Wachstumsinitiativen von Bitmine. Den Link zu seiner Botschaft finden Sie hier. „Die Stimmung und Begeisterung der Anleger hingegen sind auf einem Tiefpunkt angelangt und erinnern uns an die Trostlosigkeit und Niedergeschlagenheit, die wir bei den Tiefstständen im November 2022 und den Tiefpunkten des Krypto-Winters 2018 gesehen haben. In den Jahren 2018 und 2022 gab es viele hochkarätige Pleiten großer Akteure (FTX, 3 Arrows 2022), während es 2025-2026 keine derart groß angelegten Debakel gab. Vielmehr scheint es, als sei die Kryptowährung seit dem „Preisschock“ und dem massiven Schuldenabbau am 10. Oktober schwach geblieben. Wir bei Bitmine können den Preis von Ethereum nicht kontrollieren, und das Unternehmen erwirbt ETH unabhängig von der Preisentwicklung, da die langfristigen Aussichten für Ethereum weiterhin hervorragend sind. Daher kaufen wir weiterhin ETH, auch wenn Kryptowährungen diesen „Mini-Winter“ durchlaufen“, sagte Lee. „In der vergangenen Woche haben wir 45.759 ETH erworben“, fuhr Lee fort. „Bitmine hat Ethereum kontinuierlich gekauft, da wir diesen Rückgang angesichts der sich verbessernden Fundamentaldaten als attraktiv ansehen. Unserer Ansicht nach spiegelt der Preis von ETH nicht die hohe Nützlichkeit von ETH und seine Rolle als Zukunft des Finanzwesens wider.“ Zum 16. Februar 2026 belief sich die Gesamtmenge an gestakten ETH von Bitmine auf 3.040.483 (6,1 Milliarden US-Dollar bei einem Preis von 1.998 US-Dollar pro ETH). „Bitmine hat mehr ETH gestakt als jede andere Organisation weltweit. Bei vollem Umfang (wenn die ETH von Bitmine vollständig von MAVAN und seinen Staking-Partnern gestaked wird) belaufen sich die ETH-Staking-Erträge auf 252 Millionen US-Dollar pro Jahr (unter Verwendung einer 7-Tage-BMNR-Rendite von 2,89 %)“, erklärte Lee. „Die annualisierten Staking-Erträge betragen derzeit 176 Millionen US-Dollar. UUnd diese 3,0 Millionen ETH entsprechen etwa 69 % der 4,37 Millionen ETH, die Bitmine hält. Die CESR (Composite Ethereum Staking Rate, verwaltet von Quatrefoil) beträgt 2,84 %, während die eigenen Staking-Aktivitäten von Bitmine eine 7-Tage-Rendite von 2,89 % (annualisiert) erzielten. Wir machen weiterhin Fortschritte bei unserer Staking-Lösung namens „The Made in America VAlidator Network“ (MAVAN). Dies wird die „beste Lösung ihrer Art“ sein, die eine sichere Staking-Infrastruktur bietet und Anfang 2026 eingeführt werden soll. Bitmine arbeitet derzeit mit drei Staking-Anbietern zusammen, während das Unternehmen auf die Vorstellung von MAVAN im Jahr 2026 hinarbeitet“, so Lee weiter. Bitmine Crypto Holding ist die Nummer 1 unter den Ethereum-Treasuries und die Nummer 2 unter den globalen Treasuries hinter Strategy Inc. (NASDAQ: MSTR), die 714.644 BTC im Wert von 49 Milliarden US-Dollar besitzt. Bitmine bleibt die weltweit größte ETH-Treasury. Bitmine ist eine der am häufigsten gehandelten Aktien in den USA. Laut Daten von Fundstrat wurde die Aktie mit einem durchschnittlichen täglichen Handelsvolumen von 0,9 Milliarden US-Dollar (5-Tage-Durchschnitt, Stand: 13. Februar 2026) gehandelt und belegte damit Platz 158 in den USA, hinter KKR (Platz 157) und vor CBRE (Platz 159) unter 5.704 in den USA notierten Aktien(statista.com und Fundstrat Research). Der GENIUS Act und das ProjectCrypto der Securities and Exchange Commission („SEC“) sind für die Finanzdienstleistungen im Jahr 2025 ebenso transformativ wie die Maßnahmen der USA am 15. August 1971, mit denen vor 54 Jahren das Bretton-Woods-System und der Goldstandard des US-Dollars beendet wurden. Dieses Ereignis im Jahr 1971 war der Auslöser für die Modernisierung der Wall Street und führte zur Entstehung der heute bekannten Wall-Street-Giganten sowie der Finanz- und Zahlungssysteme. Diese erwiesen sich als bessere Investitionen als Gold. Die Botschaft des Vorsitzenden ist hier zu finden: Die Präsentation der Ergebnisse für das Gesamtjahr 2025 und die Unternehmenspräsentation finden Sie hier: https://Bitminetech.io/investor-relations/ Wenn Sie an aktuellen Informationen interessiert sind, melden Sie sich bitte hier an: https://Bitminetech.io/contact-us/ Informationen zu Bitmine Weitere Einzelheiten finden Sie auf X: Zukunftsgerichtete Aussagen

Logo – https://mma.prnewswire.com/media/2905041/Bitmine_Logo.jpg

17.02.2026 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News – ein Service der EQS Group. Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

2277662 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

Utility Global / Schlagwort(e): Private Equity Utility Global gibt erstes Closing der Series-D-Finanzierung über 100 Millionen US-Dollar bekannt 17.02.2026 / 15:35 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Finanzierung ermöglicht den globalen Einsatz der Plattform für wirtschaftliche industrielle Dekarbonisierung Die Finanzierung beschleunigt die kommerzielle Einführung der H2Gen®-Technologie von Utility, die kosteneffizienten sauberen Wasserstoff und hochkonzentrierte CO₂-Ströme erzeugt und damit eine wirtschaftliche Dekarbonisierung im industriellen Maßstab für bestehende Anlagen in schwer zu dekarbonisierenden Branchen ermöglicht. HOUSTON, Texas, 17. Februar 2026 /PRNewswire/ — Utility Global („Utility“), ein global tätiges Unternehmen für wirtschaftliche industrielle Dekarbonisierung mit praxisnahen Lösungen für schwer zu dekarbonisierende Sektoren, gab heute ein erstes Closing in Höhe von 100 Millionen US-Dollar im Rahmen seiner Series-D-Finanzierungsrunde bekannt. Die Runde wurde von Ara Partners und APG Asset Management (einem der weltweit größten Pensionsinvestoren im Auftrag niederländischer Pensionsfonds) angeführt. Diese Meilenstein-Finanzierung ermöglicht Utility den weltweiten Einsatz seiner proprietären H2Gen®-Technologie im industriellen Maßstab. Die Finanzierung wird das Wachstum von Utility beschleunigen und die weitere Expansion der Fertigungskapazitäten, die Stärkung der Projektumsetzungsteams sowie die Umsetzung mehrerer kommerzieller Deployments in Amerika, Europa und Asien ermöglichen. Das Kapital unterstützt zudem die kürzlich bekannt gegebenen strategischen Partnerschaften und Projekte mit Kyocera, Symbio North America Corporation, der Stadt Seongnam in Südkorea, Maas Energy Works und ArcelorMittal. Utility konzentriert sich weiterhin auf wiederholbare, wirtschaftlich tragfähige Lösungen, die sich direkt in industrielle Prozesse integrieren lassen und eine kurzfristige Dekarbonisierung im großen Maßstab ermöglichen. Die proprietäre H2Gen®-Technologie von Utility ermöglicht die Umwandlung von Wasser in wertvollen sauberen Wasserstoff und einen hochreinen CO₂-Strom ohne Einsatz von Elektrizität durch Nutzung industrieller Abgase. Dies unterstützt eine pragmatische und skalierbare Dekarbonisierung und ermöglicht zugleich eine wirtschaftliche CO₂-Abscheidung, -Nutzung oder -Speicherung (CCUS). Die Technologie ist darauf ausgelegt, sich direkt in bestehende industrielle Infrastrukturen innerhalb weitgehend schwer zu dekarbonisierender Anlagen zu integrieren, mit wiederholbaren Einsätzen in den Bereichen Stahl, Raffinerie, Petrochemie, Chemie, kohlenstoffarme Kraftstoffe sowie Upstream-Öl und -Gas. „Diese Finanzierung markiert einen entscheidenden Schritt im Übergang von Utility von einer bewährten Technologie hin zu einer umfassenden globalen kommerziellen Umsetzung“, sagte Parker Meeks, Chief Executive Officer und President von Utility Global. „Industrielle Kunden suchen nicht mehr nach Pilotprojekten oder Versprechungen; sie benötigen einsatzbereite Lösungen, die innerhalb bestehender Anlagen funktionieren und bereits heute eine echte wirtschaftliche industrielle Dekarbonisierung liefern – betrieblich zuverlässig und hoch skalierbar. Die Technologie von Utility erzeugt sowohl wirtschaftlichen sauberen Wasserstoff als auch abscheidungsbereite CO₂-Ströme. Dieses Kapital ermöglicht es uns, diese Wirkung weltweit mit Geschwindigkeit, Disziplin und Konsequenz zu skalieren und umzusetzen.“ Ara Partners bleibt Mehrheitsinvestor von Utility Global. Ara konzentriert sich auf die Beschleunigung des Wachstums von Unternehmen, die herausragende Leistungen erbringen und gleichzeitig die industrielle Wirtschaft dekarbonisieren. Ara investierte erstmals 2021 in Utility Global und unterstützt weiterhin die kommerzielle Expansion des Unternehmens im Zuge der weltweiten Umsetzung von Kundenprojekten. „Utility adressiert eine der größten Herausforderungen der Energiewende: die Dekarbonisierung schwer zu dekarbonisierender Industriesektoren“, sagte Cory Steffek, Partner bei Ara Partners und Vorsitzender des Board of Directors von Utility Global. „Was Utility auszeichnet, ist die Fähigkeit, in Bezug auf Kosten und Zuverlässigkeit direkt mit konventionellen, fossilbasierten Lösungen zu konkurrieren und gleichzeitig Emissionen deutlich zu reduzieren. Mit dieser neuen Finanzierung ist Utility gut positioniert für das nächste Kapitel seines kommerziellen Wachstums und wahrt dabei die technische Exzellenz und Kapitaldisziplin, die seine Entwicklung bislang geprägt haben.“ TPH&Co., das Energiegeschäft von Perella Weinberg Partners, sowie BDA Partners fungieren als Finanzberater von Utility Global. Über Utility Global Utility bietet praxisnahe Lösungen, die eine wirtschaftliche industrielle Dekarbonisierung in schwer zu dekarbonisierenden Sektoren ermöglichen, darunter Stahl, Mobilität, Raffinerie, Chemie sowie Upstream-Öl und -Gas. Weitere Informationen finden Sie unter: www.utilityglobal.com Über Ara Partners Ara Partners wurde 2017 gegründet und ist eine globale Private-Markets-Investmentgesellschaft mit Fokus auf die Dekarbonisierung der industriellen Wirtschaft. Weitere Informationen finden Sie unter: www.arapartners.com Über APG Als größter Pensionsdienstleister der Niederlande verwaltet APG rund 590 Milliarden Euro (Stand Juni 2025) an Pensionsvermögen für 4,6 Millionen Teilnehmer. Weitere Details finden Sie unter: https://apg.nl/en Logo – https://mma.prnewswire.com/media/2590736/5799193/Utility_Global_2025_Logo.jpg Logo – https://mma.prnewswire.com/media/2904333/Ara_Partners_logo_Logo.jpg Logo – https://mma.prnewswire.com/media/2904927/APG_logo_2400_Logo.jpg

17.02.2026 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News – ein Service der EQS Group. Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

2277644 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

HIVE Digital Technologies Ltd. / Schlagwort(e): Quartalsergebnis/Umsatzentwicklung HIVE erzielt im dritten Quartal 93,1 Millionen USD Umsatz und 32,1 Millionen USD Bruttobetriebsmarge, mehr als das Sechsfache gegenüber dem Vorjahr. 17.02.2026 / 15:09 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. HIVE erzielt im dritten Quartal einen Rekordumsatz von 93,1 Millionen Dollar mit einer Bruttobetriebsmarge von 32,1 Millionen Dollar, was einer Steigerung um mehr als das Sechsfache gegenüber dem Vorjahr entspricht.

Diese Pressemitteilung ist eine „ausgewiesene Pressemitteilung“ im Sinne des Prospektnachtrags der Gesellschaft vom 25. November 2025 zur Kurzform des Emissionsprospekts vom 31. Oktober 2025. San Antonio, Texas–(Newsfile Corp. – 17. Februar 2026) – HIVE Digital Technologies Ltd. (TSXV: HIVE) (NASDAQ: HIVE) (FWB: YO0) (BVC: HIVECO) (als „Unternehmen“ oder „HIVE“ bezeichnet), ein weltweit führendes Unternehmen im Bereich nachhaltiger digitaler Rechenzentrumsinfrastruktur, gab seine Ergebnisse für das am 31. Dezember 2025 endende dritte Quartal bekannt (alle Beträge in US-Dollar, sofern nicht anders angegeben). HIVE erzielte einen Rekordquartalsumsatz von 93,1 Millionen Dollar, was einem Wachstum von 219 % gegenüber dem Vorjahr und 7 % gegenüber dem Vorquartal entspricht, sowie ein bereinigtes EBITDA von 5,7 Millionen Dollar. Die Bruttobetriebsmarge stieg deutlich auf 32,1 Millionen Dollar (34,5 %) und hat sich damit gegenüber den 5,3 Millionen Dollar im Vorjahreszeitraum mehr als versechsfacht. Dieses Quartal markiert das stärkste „zweigleisige” Wachstum in der Geschichte von HIVE, angetrieben durch die rasche Skalierung seiner Bitcoin-Hashrate-Flotte auf eine installierte Basis von 25 Exahash pro Sekunde („EH/s“) zum Ende des Berichtszeitraums am 31. Dezember 2025 und die steigende Nachfrage nach BUZZ-HPC-Plattformen. Finanzielle Highlights des dritten Quartals des Geschäftsjahres 2026:

BETRIEBLICHE LEISTUNG: SKALIERUNG MIT DISZIPLIN Ausbau der Infrastruktur

Positionierung für Wachstum in den Bereichen KI und HPC Ausblick auf zukünftige Kapazitäten und Wachstum

Kommentar der Geschäftsleistung Frank Holmes, Executive Chairman von HIVE, erklärte: „Dieses Quartal war ein Wendepunkt für HIVE. Wir haben einen Rekordumsatz erzielt, unsere mit erneuerbaren Energien betriebene Tier-I-Hashrate-Plattform auf 25 EH/s skaliert und unsere KI-Strategie beschleunigt. Diese Meilensteine spiegeln die disziplinierte Umsetzung in beiden Bereichen unseres Geschäfts wider – Bitcoin-Hashrate-Services als Cash-Generator und BUZZ als unsere wachstumsstarke HPC-Plattform, wodurch HIVE für ein diversifiziertes, wiederkehrendes Umsatzwachstum positioniert ist. Die Nachfrage nach KI-Rechenleistung steigt weiter an, und HIVE nutzt seine langjährige Erfahrung im Bereich der Hochleistungs-Recheninfrastruktur und sein fundiertes technisches Know-how in den Bereichen KI-Cloud-Services und Rechenzentrumsbetrieb, um diese Chance zu nutzen. Insbesondere positionieren wir Paraguay auch als führenden Anbieter von HPC für Lateinamerika. Mit reichlich vorhandener und stabiler grüner Energie und einer Regierung, die eng mit den Vereinigten Staaten verbunden ist, glauben wir, dass Tier-III-Rechenzentren die Zukunft in Paraguay sind. Unsere zukünftigen Implementierungen in Paraguay werden über die Architektur und Infrastruktur für zukünftige Tier-III-Implementierungen verfügen, während wir unsere mit Strom versorgten Gebiete ausbauen. Unser Team hat die Umspannstation für die zusätzlichen 100 MW in Yguazú bestellt, die voraussichtlich im dritten Quartal 2026 in Betrieb genommen wird. Darüber hinaus hat das Unternehmen eine strategische Allianz mit Paraguays größtem Tier-III-Telekommunikations-Rechenzentrumsbetreiber geschlossen, an den wir eine Gruppe von Hochleistungs-GPUs liefern, die auf der BUZZ AI Cloud außerhalb von Asunción betrieben werden. Indem wir mit unseren nächsten 100 MW in Yguazú die Grundlage für den langfristigen und schnellen Ausbau des HPC-Tier-III-Rechenzentrums schaffen und in diesem Quartal von Asunción aus den ersten lateinamerikanische GPU-KI-Cloud-Konzeptnachweis von HIVE kuratieren, verfolgen wir die Vision, in Lateinamerika eine Vorreiterrolle einzunehmen und die industrielle KI-Revolution mit erneuerbarer Energie aus Paraguay voranzutreiben. HIVE wird ein wichtiger Wirtschaftsmotor für Paraguay sein, da wir davon ausgehen, dass wir durch unsere Ausgaben für den Bau von Rechenzentren und den stabilen und langfristigen Verbrauch von Strom aus dem Itaipu-Staudamm wesentlich zum BIP-Wachstum des Landes beitragen werden, was den heimischen Energiemarkt Paraguays stärken und die Einnahmen für ANDE und die Regierung steigern wird. Präsident Santiago Pena hat zusammen mit Marcos Riquelme und Ruben Ramirez Lezcano große Führungsstärke bewiesen, was uns das Vertrauen gibt, unsere Investitionen in Paraguay voranzutreiben.“ Holmes fuhr fort: „Unsere hundertprozentige Tochtergesellschaft BUZZ AI hat begonnen, das Ausmaß ihrer Ertragskraft unter Beweis zu stellen. Mit diesem Wachstum wird unsere noch junge Plattform in Paraguay noch strategischer, da wir mit einem führenden Tier-III-Telekommunikations-Rechenzentrumsbetreiber des Landes zusammenarbeiten und unseren ersten Cluster von Hochleistungs-GPUs in dieser Einrichtung einsetzen. Damit zeigen wir, dass unsere GPU-Chips angekommen sind und dass Paraguay ein wichtiger Markt für BUZZ in Lateinamerika sein kann. Tier-I-Rechenzentren sind ein wichtiger erster Schritt beim Aufbau der für zukünftige Tier-III-KI- und HPC-Campus erforderlichen Energie- und Infrastrukturbasis, und wir betrachten sie als die wichtigste Grundlage für den Ausbau des Netzes und die langfristige Kapazitätsplanung auf unserer globalen Plattform. Dies ist die Strategie, die wir derzeit in Kanada und Schweden umsetzen und nun auch in Paraguay, wo wir groß angelegte, mit erneuerbaren Energien betriebene Tier-I-Kapazitäten entwickeln, die im Laufe der Zeit systematisch zu Tier-III-KI- und HPC-Rechenzentren ausgebaut werden können. Aydin Kilic, Präsident und CEO, erklärte: „Dieses Quartal hat die Leistungsfähigkeit von HIVE sowohl bei unserer Tier-I-Hashrate-Plattform als auch bei der GPU-KI-Cloud unter Beweis gestellt. Unser Geschäft ist im letzten Jahr erheblich gewachsen. Insbesondere hat sich unsere Bruttobetriebsmarge im Vergleich zum Vorjahr mehr als versechsfacht, von 5,3 Millionen Dollar zum Ende des Zeitraums am 31. Dezember 2024 auf 32,1 Millionen Dollar zum Ende des aktuellen Zeitraums am 31. Dezember 2025. Bei HIVE streben wir ein wertsteigerndes Wachstum mit einer leistungsstarken Arbeitskultur an, und dieses exponentielle Wachstum der Bruttobetriebsmarge im Verhältnis zu den allgemeinen Verwaltungskosten des Unternehmens spiegelt unsere Kompetenz wider, mit unserer Tier-I-Hashrate-Plattform zu skalieren. Darüber hinaus umfasst dieses Wachstum der allgemeinen Verwaltungskosten des Unternehmens die Einstellung zusätzlicher Schlüsselpersonen und Talente für unser BUZZ HPC- und GPU-KI-Cloud-Geschäft. In diesem Geschäftsquartal haben wir den Kauf von 504 AI-optimierten GPUs der nächsten Generation angekündigt. Vor ihrer Installation im März 2026 in der BUZZ Canada West-Anlage haben wir letzte Woche bekannt gegeben, dass das gesamte Cluster im Rahmen eines Zweijahresvertrags mit einem Wert von 30 Millionen Dollar vermietet wurde. Im Zuge der Erweiterung von BUZZ nutzen wir unser bewährtes Infrastruktur-Betriebsmodell und unser fundiertes technisches Know-how im Bereich KI, um Unternehmenskunden schnell und zuverlässig GPU-Cloud- und Kollokationskapazitäten bereitzustellen. Mit Tier-III+-Kapazitäten in Kanada und Schweden sowie einer wachsenden Pipeline an mehrjährigen GPU-Cloud- und Kollokationsanfragen sind wir der Ansicht, dass HIVE gut positioniert ist, um bis 2026 und darüber hinaus eine dauerhafte, margenstarke Plattform mit wiederkehrenden Einnahmen aufzubauen. Diese zweigleisige Strategie sorgt für kontinuierliches Wachstum und einen nachhaltigen Cashflow, während wir die jüngsten Schwankungen bei den Bitcoin-Hashrate-Einnahmen bewältigen. Darcy Daubaras, CFO von HIVE, erklärte: „Dieses Quartal zeigt ein starkes Umsatzwachstum und eine Steigerung der operativen Marge trotz eines wettbewerbsintensiveren Hashrate-Umfelds. Die beschleunigte Abschreibung wirkte sich auf den Nettogewinn aus, spiegelt jedoch eine konservative Rechnungslegung und ein diszipliniertes Bilanzmanagement wider. Wir sind davon überzeugt, dass unsere Kostenstruktur und unsere Strategie für erneuerbare Energien uns in die Lage versetzen, trotz zunehmendem Wettbewerb attraktive operative Margen zu erzielen.“ Strategische Positionierung Die „zweigleisige“ Strategie von HIVE – Bitcoin-Infrastruktur als Cash-Generator und BUZZ AI Cloud als wachstumsstarke wiederkehrende Einnahmequelle – sorgt für Diversifizierung und Flexibilität bei der Kapitalallokation. Das Unternehmen konzentriert sich weiterhin auf:

Mit erneuerbaren Energien betriebenen Infrastrukturen in Kanada, Schweden und Paraguay ist HIVE nach eigener Einschätzung gut positioniert, um bis 2026 und darüber hinaus eine dauerhafte, margengetriebene digitale Infrastrukturplattform aufzubauen. Informationen zur Telefonkonferenz HIVE wird seine Telefonkonferenz zu den Ergebnissen des dritten Quartals 2026 am Dienstag, dem 17. Februar, um 8:00 Uhr EST (14:00 Uhr MEZ) abhalten. Um an dieser Veranstaltung teilzunehmen, melden Sie sich bitte etwa 5 Minuten vor Beginn der Konferenz an oder wählen Sie sich ein. Datum: 17. Februar 2026 Uhrzeit: 8:00 Uhr EST (14:00 Uhr MEZ) Webcast: Link zur Anmeldung hier Einwahlnummer: Wird nach der Anmeldung bereitgestellt Finanzberichte und Lagebericht (MD&A) Der konsolidierte Jahresabschluss des Unternehmens und der dazugehörige Lagebericht (Management’s Discussion and Analysis, MD&A) für das am 31. Dezember 2025 endende Quartal sind auf SEDAR+ unter www.sedarplus.ca im Profil von HIVE und auf der Website des Unternehmens unter www.HIVEdigitaltechnologies.com verfügbar. 1 Das Unternehmen hat in diesem Bericht bestimmte Nicht-GAAP-Kennzahlen dargestellt. Das Unternehmen verwendet das EBITDA und das bereinigte EBITDA als Kennzahlen, die für das Management, den Board of Directors und Investoren nützlich sind, um die operative Leistung auf Cash-Basis vor dem Einfluss von nicht zahlungswirksamen Posten und akquisitionsbezogenen Aktivitäten zu bewerten. Das EBITDA ist der in der Gewinn-und-Verlust-Rechnung ausgewiesene Nettogewinn oder -verlust aus dem operativen Geschäft vor Finanzerträgen und -aufwendungen, Steuern sowie Abschreibungen und Amortisationen. Das bereinigte EBITDA ist das EBITDA, das um andere nicht zahlungswirksame Posten wie aktienbasierte Vergütungen, Finanzaufwendungen, Abschreibungen und einmalige Transaktionen bereinigt wurde. Die folgende Tabelle veranschaulicht die Berechnung des EBITDA und des bereinigten EBITDA für die letzten fünf Quartale: Eine verbesserte Version dieser Grafik finden Sie unter: https://images.newsfilecorp.com/files/5335/284123_4dc33d3a64b539ce_002full.jpg 2 Die realisierten und nicht realisierten Gewinne (Verluste) aus digitalen Währungen werden als Veränderung des beizulegenden Zeitwerts (Gewinn oder Verlust) des Coin-Bestands und als Gewinn (Verlust) aus dem Verkauf von digitalen Währungen berechnet, der der Netto-Differenz zwischen den Erlösen und dem Buchwert der digitalen Währung entspricht. 3 Nachfolgend sind die Umsatzerlöse und damit verbundenen Kosten aufgeführt, die die Bruttomarge aus dem Mining ausmachen. Wir berücksichtigen dabei Konnektivität, Sicherheit, Wartung des Rechenzentrums und Wartung der elektrischen Anlagen. Die Stromkosten können von Quartal zu Quartal variieren. Eine verbesserte Version dieser Grafik finden Sie unter: https://images.newsfilecorp.com/files/5335/284123_4dc33d3a64b539ce_003full.jpg *Der durchschnittliche Umsatz pro BTC bezieht sich nur auf Hashrate-Dienstleistungen und schließt HPC-Dienstleistungen aus. Eine verbesserte Version dieser Grafik finden Sie unter: https://images.newsfilecorp.com/files/5335/284123_4dc33d3a64b539ce_004full.jpg 4 Verweise auf annualisierte Umsätze und Run-Rate-Umsätze gelten als zukunftsorientierte Finanzinformationen. Leser werden darauf hingewiesen, dass diese Informationen vom Unternehmen ausschließlich zum Zweck der Bewertung der Vorzüge dieses Geschäftsbereichs verwendet werden und für andere Zwecke möglicherweise nicht geeignet sind.

Vierteljährlicher ATM-Verkaufsbericht In dem am 31. Dezember 2025 endenden Dreimonatszeitraum gab das Unternehmen 4.925.948 Stammaktien (die „ATM-Aktien November 2025“) im Rahmen des im November 2025 begonnenen At-the-Market-Angebots (das „ATM-Aktienprogramm im November 2025“) für einen Bruttoerlös von 22,0 Millionen CAD (15,8 Millionen USD) aus. Die ATM-Aktien November 2025 wurden zu den aktuellen Marktpreisen verkauft, wobei der Durchschnittspreis pro ATM-Aktie November 2025 bei 4,47 CAD lag. Gemäß dem ATM-Aktienprogramm im November 2025 wurde den Verkaufsvermittlern im Zusammenhang mit ihren Dienstleistungen im Rahmen des ATM-Aktienprogramms im November 2025 eine Barprovision in Höhe von 153.000 USD auf den gesamten Bruttoerlös gezahlt. Über HIVE Digital Technologies Ltd. HIVE Digital Technologies Ltd. wurde 2017 gegründet und ist das erste börsennotierte Unternehmen, das digitale Vermögenswerte mit grüner Energie erzeugt. Heute baut und betreibt HIVE Tier-I- und Tier-III-Rechenzentren der nächsten Generation in Kanada, Schweden und Paraguay und bedient sowohl Bitcoin-Kunden als auch Kunden aus dem Bereich des Hochleistungsrechnens (High Performance Computing, HPC). Die zweigleisige Infrastruktur von HIVE, die auf Hashrate-Services und GPU-beschleunigtem KI-Computing basiert, bietet skalierbare, umweltfreundliche Lösungen für die digitale Wirtschaft. Weitere Informationen finden Sie unter hivedigitaltech.com oder kontaktieren Sie uns unter: X: https://x.com/HIVEDigitalTech Im Namen von HIVE Digital Technologies Ltd. „Frank Holmes“ Executive Chairman Für weitere Informationen wenden Sie sich bitte an: Nathan Fast, Director of Marketing and Branding

Im deutschsprachigen Raum AXINO Capital GmbH

Weder die TSX Venture Exchange noch ihr Regulierungsdienstleister (gemäß der Definition dieses Begriffs in den Richtlinien der TSX Venture Exchange) übernehmen die Verantwortung für die Angemessenheit oder Richtigkeit dieser Pressemitteilung.

Zukunftsgerichtete Informationen

Mit Ausnahme der historischen Fakten enthält diese Pressemitteilung „zukunftsgerichtete Informationen“ im Sinne der geltenden kanadischen und US-amerikanischen Wertpapiergesetze und -vorschriften, die auf Erwartungen, Schätzungen und Prognosen zum Zeitpunkt dieser Pressemitteilung basieren. „Zukunftsgerichtete Informationen“ in dieser Pressemitteilung umfassen unter anderem: den Erwerb der neuen Standorte in Paraguay und Toronto und deren Potenzial, den Zeitpunkt ihrer Inbetriebnahme; die Geschäftsziele und -vorgaben des Unternehmens, einschließlich der angestrebten Meilensteine für die Hashrate und der Kosten für deren Erreichung; die Betriebsergebnisse für die drei Monate und sechs Monate bis zum 31. Dezember 2025; die erwarteten Kosten für die Aufrechterhaltung und den Ausbau des Betriebs; Finanzinformationen im Zusammenhang mit den annualisierten laufenden Einnahmen; die Akquisition, der Einsatz und die Optimierung der Hashrate-Geräte und -Ausrüstung; die fortgesetzte Rentabilität des bestehenden Bitcoin-Hashrate-Servicebetriebs; die Erteilung behördlicher Genehmigungen; sowie andere zukunftsgerichtete Informationen über die Absichten, Pläne und zukünftigen Maßnahmen der Parteien der hierin beschriebenen Transaktionen und die damit verbundenen Bedingungen.

Zu den Faktoren, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von den in solchen zukunftsgerichteten Informationen beschriebenen Ergebnissen abweichen, gehören unter anderem: die Unfähigkeit, den Bau des Projekts in Paraguay wirtschaftlich und rechtzeitig abzuschließen und die gewünschte operative Leistung zu erzielen; die fortgesetzte Unterstützung und Zusammenarbeit der lokalen Behörden und der Regierung von Paraguay; die Volatilität des Marktes für digitale Währungen; die Fähigkeit des Unternehmens, digitale Währungen erfolgreich zu generieren; die Unfähigkeit des Unternehmens, seine aktuellen Bestände an digitalen Währungen wie erforderlich oder überhaupt gewinnbringend zu veräußern; ein erheblicher Rückgang der Preise für digitale Währungen könnte sich erheblich negativ auf die Geschäftstätigkeit des Unternehmens auswirken; das regulatorische Umfeld für Kryptowährungen in Kanada, den Vereinigten Staaten und den Ländern, in denen sich unsere Hashrate-Anlagen befinden; die wirtschaftliche Abhängigkeit von regulierten Nutzungsbedingungen und Stromtarifen; der spekulative und wettbewerbsintensive Charakter des Technologiesektors; die Abhängigkeit vom anhaltenden Wachstum der Blockchain- und Kryptowährungsnutzung; Rechtsstreitigkeiten und andere Gerichtsverfahren und Herausforderungen; staatliche Vorschriften; das globale Wirtschaftsklima; Verwässerung; zukünftiger Kapitalbedarf und Unsicherheit hinsichtlich zusätzlicher Finanzierungen, einschließlich der Fähigkeit des Unternehmens, das ATM-Programm des Unternehmens zu nutzen, und der Preise, zu denen das Unternehmen Stammaktien im Rahmen des ATM-Programms verkaufen kann, sowie der allgemeinen Kapitalmarktbedingungen; Risiken im Zusammenhang mit der Strategie zur Aufrechterhaltung und Erhöhung der Bitcoin-Bestände und den Auswirkungen sinkender Bitcoin-Preise auf das Betriebskapital; der Wettbewerb in der Branche; Wechselkursrisiken; die Notwendigkeit für das Unternehmen, sein geplantes Wachstum und seine Expansion zu steuern; die Notwendigkeit kontinuierlicher technologischer Veränderungen; die Fähigkeit, zuverlässige und wirtschaftliche Energiequellen für den Betrieb seiner Kryptowährungs-Mining-Anlagen aufrechtzuerhalten; die Auswirkungen von Energiebeschränkungen oder regulatorischen Änderungen in den Energieversorgungsregimen in den Jurisdiktionen, in denen das Unternehmen tätig ist; der Schutz von Eigentumsrechten; die Auswirkungen staatlicher Regulierung und Compliance auf das Unternehmen und die Branche; Netzwerksicherheitsrisiken; die Fähigkeit des Unternehmens, ordnungsgemäß funktionierende Systeme aufrechtzuerhalten; die Abhängigkeit von Schlüsselpersonal; die Verschlechterung der globalen Wirtschafts- und Finanzmärkte, die den Zugang zu Kapital erschwert oder die Kapitalkosten erhöht; die Verwässerung der Aktien durch das ATM-Programm und andere Aktienemissionen; der Bau und Betrieb von Anlagen kann nicht wie derzeit geplant oder überhaupt nicht erfolgen; die Expansion kann nicht wie derzeit erwartet oder überhaupt nicht erfolgen; der Markt für digitale Währungen; die Fähigkeit, digitale Währungen erfolgreich zu schürfen; die Einnahmen steigen möglicherweise nicht wie derzeit erwartet oder gar nicht; es ist möglicherweise nicht möglich, den aktuellen Bestand an digitalen Währungen gewinnbringend zu veräußern oder überhaupt zu veräußern; ein Rückgang der Preise für digitale Währungen kann erhebliche negative Auswirkungen auf den Geschäftsbetrieb haben; eine Erhöhung der Netzwerkkomplexität kann erhebliche negative Auswirkungen auf den Geschäftsbetrieb haben; die Volatilität der Preise für digitale Währungen; das erwartete Wachstum und die Nachhaltigkeit der Stromversorgung für Tier-I-Hashrate-Services in den jeweiligen Jurisdiktionen; die Unfähigkeit, zuverlässige und wirtschaftliche Stromquellen für den Betrieb der Tier-I-Hashrate-Assets des Unternehmens aufrechtzuerhalten; die Risiken eines Anstiegs der Stromkosten des Unternehmens, der Kosten für Erdgas, Wechselkursschwankungen, Energiebeschränkungen oder regulatorische Änderungen in den Rechtsordnungen, in denen das Unternehmen tätig ist, und die nachteiligen Auswirkungen auf die Rentabilität des Unternehmens; die Fähigkeit, aktuelle und zukünftige Finanzierungen abzuschließen, sowie alle Vorschriften oder Gesetze, die das Unternehmen an der Ausübung seiner Geschäftstätigkeit hindern könnten; die historischen Preise digitaler Währungen und die Fähigkeit, digitale Währungen zu einem Preis zu generieren, der den historischen Preisen entspricht; die Unfähigkeit, die Auswirkungen von Pandemien auf die Geschäftstätigkeit des Unternehmens vorherzusagen und ihnen entgegenzuwirken, einschließlich, aber nicht beschränkt auf die Auswirkungen von Pandemien auf den Preis digitaler Währungen, die Kapitalmarktbedingungen, Beschränkungen der Arbeitskräfte und des internationalen Reiseverkehrs sowie der Lieferketten; sowie die Einführung oder Ausweitung von Vorschriften oder Gesetzen, die das Unternehmen an der Ausübung seiner Geschäftstätigkeit hindern oder diese verteuern würden; und sonstige damit verbundene Risiken, die in den Offenlegungsdokumenten des Unternehmens unter www.sec.gov/EDGAR und www.sedarplus.ca ausführlicher dargelegt sind.

Die zukunftsgerichteten Informationen in dieser Pressemitteilung spiegeln die aktuellen Erwartungen, Annahmen und/oder Überzeugungen des Unternehmens wider, die auf den dem Unternehmen derzeit zur Verfügung stehenden Informationen basieren. Im Zusammenhang mit den in dieser Pressemitteilung enthaltenen zukunftsgerichteten Informationen hat das Unternehmen Annahmen über die Zielsetzungen, Ziele oder Zukunftspläne des Unternehmens, den Zeitplan dafür und damit zusammenhängende Angelegenheiten getroffen. Das Unternehmen ist auch davon ausgegangen, dass keine wesentlichen Ereignisse außerhalb des normalen Geschäftsverlaufs des Unternehmens eintreten. Obwohl das Unternehmen davon ausgeht, dass die Annahmen, die den zukunftsgerichteten Informationen zugrunde liegen, vernünftig sind, sind zukunftsgerichtete Informationen keine Garantie für zukünftige Leistungen, und dementsprechend sollte man sich aufgrund der ihnen innewohnenden Ungewissheit nicht auf solche Informationen verlassen. Das Unternehmen lehnt jede Absicht oder Verpflichtung ab, zukunftsgerichtete Informationen zu aktualisieren oder zu überarbeiten, sei es aufgrund neuer Informationen, zukünftiger Ereignisse oder aus anderen Gründen, sofern dies nicht gesetzlich vorgeschrieben ist. Dies ist eine Übersetzung der ursprünglichen englischen Pressemitteilung. Nur die ursprüngliche englische Pressemitteilung ist verbindlich. Eine Haftung für die Richtigkeit der Übersetzung wird ausgeschlossen.

17.02.2026 CET/CEST Veröffentlichung einer Corporate News/Finanznachricht, übermittelt durch EQS News – ein Service der EQS Group. Die EQS Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. |

| Sprache: | Deutsch |

| Unternehmen: | HIVE Digital Technologies Ltd. |

| Suite 855 – 789 West Pender Street | |

| V6C 1H2 Vancouver, BC | |

| Deutschland | |

| E-Mail: | info@hivedigitaltech.com |

| Internet: | https://hivedigitaltechnologies.com/ |

| ISIN: | CA4339211035 |

| WKN: | A3EH8Z |

| Börsen: | Freiverkehr in Düsseldorf, Frankfurt, München, Stuttgart, Tradegate BSX; Toronto Stock Exchange Venture |

| EQS News ID: | 2277606 |

| Ende der Mitteilung | EQS News-Service |

|

|

2277606 17.02.2026 CET/CEST

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.

|

Emittent / Herausgeber: Mainz BioMed N.V. / Schlagwort(e): Sonstiges Mainz Biomed gibt 6,0 Millionen USD Privatplatzierung und strategisches Update bekannt 17.02.2026 / 15:00 CET/CEST Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. Mainz Biomed gibt 6,0 Millionen USD Privatplatzierung und strategisches Update bekannt Das Unternehmen konzentriert sich auf das Geschäftsfeld der Bauchspeicheldrüsenkrebsdiagnose in den USA, die strategische Veräußerung von Vermögenswerten und die zukünftige strategische Transaktion BERKELEY, USA, und MAINZ, Deutschland – 17. Februar 2026 — Mainz Biomed N.V. (NASDAQ: MYNZ) („Mainz Biomed” oder „das Unternehmen”), ein molekulargenetisches Diagnostikunternehmen, das sich auf die Krebsfrüherkennung spezialisiert hat, gab eine Reihe strategischer Transaktionen bekannt, die darauf abzielen, die Liquidität des Unternehmens zu stärken, das Geschäft auf das Programm zur Erkennung von Bauchspeicheldrüsenkrebs in den USA auszurichten und Flexibilität zu schaffen, während das Unternehmen seine Geschäftstätigkeit fortsetzt und gleichzeitig Optionen für Wachstum und weitreichende strategische Alternativen evaluiert. Am 13. Februar 2026 hat Mainz Biomed N.V. (das „Unternehmen”) einen Vertrag über den Kauf von Wertpapieren über eine Privatplatzierung in Höhe von 6,0 Millionen USD mit dem Investor David Lazar abgeschlossen. Die Finanzierung wird in zwei Tranchen zu je 3,0 Millionen USD durch die Ausgabe von wandelbaren, nicht rückzahlbaren Vorzugsaktien abgewickelt. Die erste Tranche in Höhe von 3,0 Millionen USD wurde am 13. Februar 2026 abgeschlossen. Die zweite Tranche in Höhe von 3,0 Millionen USD wird voraussichtlich nach Erhalt der erforderlichen Zustimmung der Aktionäre und vor dem 15. April 2026 erfolgen. Der Nettoerlös aus der Privatplatzierung soll zur Finanzierung des laufenden Betriebs, zur Begleichung ausstehender Verbindlichkeiten und zur Erhaltung der Betriebsfähigkeit des Unternehmens bei der Umsetzung strategischer Initiativen verwendet werden. Im Zusammenhang mit der Finanzierung ernannte das Unternehmen David Lazar zum Vorsitzenden des Verwaltungsrats. „Der Abschluss dieser Finanzierung verschafft dem Unternehmen entscheidenden Spielraum und Stabilität”, sagte David Lazar, Vorsitzender des Verwaltungsrats von Mainz Biomed. „Unser unmittelbarer Fokus liegt darauf, die Möglichkeiten zur Weiterentwicklung und Bewertung unseres Programms zur Früherkennung von Bauchspeicheldrüsenkrebs in den USA weiter auszubauen und das Geschäft zu stabilisieren. Gleichzeitig werden wir diszipliniert und umsichtig weitere strategische Alternativen prüfen, die langfristigen Wert für die Aktionäre schaffen können.“ Während das Unternehmen seinen Schwerpunkt auf die Entwicklung seines Geschäftsbereichs für die Früherkennung von Bauchspeicheldrüsenkrebs in den USA verlagert, wird es weiterhin Möglichkeiten zum Verkauf seiner Vermögenswerte im Bereich der Vorsorgeuntersuchung von Darmkrebs prüfen und gleichzeitig den Geschäftsbetrieb der deutschen Tochtergesellschaft einstellen. Das Unternehmen befindet sich derzeit in Verhandlungen mit mehreren Parteien, die an seinen Vermögenswerten im Bereich Darmkrebs interessiert sind. Dadurch kann das Unternehmen seine Betriebskosten erheblich senken und seine finanzielle Reichweite erweitern. Eine vollständige Beschreibung der Einzelheiten der oben genannten Transaktion finden Sie im Formular 8-K des Unternehmens, das am 17. Februar 2026 bei der SEC eingereicht wurde. Folgen Sie uns, um auf dem neuesten Stand zu bleiben: LinkedIn Über Mainz Biomed NV Für Investorenanfragen wenden Sie sich bitte an ir@mainzbiomed.com. Zukunftsgerichtete Aussagen Einige Aussagen in dieser Pressemitteilung sind „zukunftsgerichtete Aussagen“ im Sinne der „Safe Harbor“-Bestimmungen des Private Securities Litigation Reform Act von 1995. Zukunftsgerichtete Aussagen können durch die Verwendung von Wörtern wie „antizipieren“, „glauben“, „erwarten“, „schätzen“, „planen“, „vorhersagen“ und „projizieren“ und andere ähnliche Ausdrücke, die zukünftige Ereignisse oder Trends vorhersagen oder auf diese hinweisen können und die nicht Aussagen aufgrund von historischen Fakten sind, identifiziert werden. Diese zukunftsgerichteten Aussagen spiegeln die aktuelle Analyse bestehender Informationen wider und unterliegen verschiedenen Risiken und Unsicherheiten. Aus diesem Grund ist Vorsicht beim Vertrauen auf zukunftsgerichtete Aussagen geboten. Aufgrund von bekannten und unbekannten Risiken können sich die tatsächlichen Ergebnisse in hohem Maß von den Erwartungen oder Vorhersagen des Unternehmens unterscheiden. Die folgenden Faktoren könnten unter anderem dazu führen, dass tatsächliche Ergebnisse sich erheblich von denen unterscheiden, die in diesen zukunftsgerichteten Aussagen beschrieben werden: (i) das Nichterfüllen von vorausgesagten Entwicklungen und damit zusammenhängenden Zielen; (ii) Änderungen bei den anzuwendenden Gesetzen oder Richtlinien; (iii) die Auswirkungen der COVID-19-Pandemie auf das Unternehmen und seine aktuellen oder beabsichtigten Märkte; und (iv) andere Risiken und Unsicherheiten, die hierin beschrieben werden, wie auch diejenigen Risiken und Unsicherheiten, die von Zeit zu Zeit in anderen Berichten und anderen öffentlichen Dokumenten, die bei der Securities and Exchange Commission (der „SEC“) durch das Unternehmen eingereicht werden, besprochen werden.

Veröffentlichung einer Mitteilung, übermittelt durch EQS Group. |

| Sprache: | Deutsch |

| Unternehmen: | Mainz BioMed N.V. |

| Robert-Koch-Strasse 50 | |

| 55129 Mainz | |

| Deutschland | |

| Internet: | mainzbiomed.com |

| EQS News ID: | 2276560 |

| Ende der Mitteilung | EQS News-Service |

|

|

Eine Speicherung der Nachrichten in Datenbanken sowie jegliche Weiterleitung der Nachrichten an Dritte im Rahmen gewerblicher Nutzung oder zur gewerblichen Nutzung sind nur nach schriftlicher Genehmigung durch die EQS Group GmbH gestattet.

Originalversion auf eqs-news.com ansehen.